인수·합병(M&A)은 기업가치를 극대화할 수 있는 현명한 방법이 될 수 있다. 성공적인 M&A를 위해서는 어떤 전략을 짜야 할까.

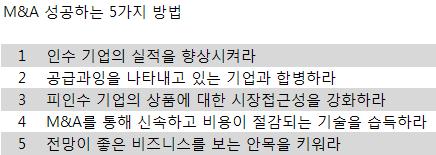

세계적인 컨설팅기관인 맥킨지가 발행하는 경영저널인 맥킨지쿼터리는 최근호에서 성공적인 인수를 위해서는 기업들이 구체적이고 분명한 전략을 세워 M&A 시장에 뛰어들어야 한다면서 인수 규모를 늘리기 위한 5가지 전략을 소개했다.

맥킨지는 먼저 인수기업의 실적을 향상시키는 것을 성공적인 인수를 위한 가장 보편화된 전략으로 꼽았다.

기업을 인수해 매출액과 영업이익 증가로 캐시 플로우를 개선시켜 근본적인 비용을 절감하라는 것이다.

이는 특히 자기자본으로 인수를 추진하는게 가장 좋은 전략으로 평가되고 있다.

자기자본으로 인수 대상 기업을 사들여 실적을 개선시킨 후 다시 매각하는데 성공한 기업들의 평균 영업이익은 같은 기간 경쟁사들보다 약 2.5%포인트 증가한 것으로 나타났다.

맥킨지는 특히 마진과 투하자본이익률(ROIC)이 낮을수록 기업의 실적을 향상시키는 편이 쉽다고 조언했다.

ROIC란 투하된 자본이 영업활동에 얼마나 효율적으로 활용되고 있는지 여부를 따지는 지표을 일컫는다.

영업이익 마진이 6%인 기업의 경우 비용을 3%포인트 줄이게 되면 94%의 매출은 91%로 감소하게 된다. 즉 마진은 9%로 늘어나 기업 가치가 50% 증가하게 되는 것이다.

맥킨지는 또 산업 전체적인 시각에서 과잉생산을 해소하기 위한 방편으로 M&A가 진행될 수 있다고 설명했다. 성공적인 인수를 위한 전략으로 공급과잉을 나타내고 있는 기업과의 합병이 효과적일 수 있다는 것이다.

기업들의 공장 증설 경쟁이 잇따르면서 설비과잉에 대한 우려도 고개를 들고 있기 때문이다.

과잉설비로 공급이 수요를 초과해 곤욕을 치르고 있는 회사들은 큰 기업과의 합병을 통해 문제를 해결하려는 경향이 있다.

맥킨지는 다만 대부분의 M&A에서 과잉설비 방지에 따른 상당한 가치가 매입기업이 아닌 매각기업의 주주에 더해진다고 지적했다.

산업이 발달할수록 설비투자 확대로 공급과잉 현상이 일어나게 된다. 과잉공급에 처한 기업들이 합병을 모색할 가능성이 그만큼 높아진다는 얘기다.

일례로 지난 1980년대 중반에 설립된 사우디아라비아 국영석유회사 사우디 베이직 인더스트리스 코프(SABIC, 사빅)의 생산은 1985년 630만t에서 2008년 5600만t으로 크게 늘어났다.

현재 세계 최대 석유화학 기업으로 자리매김하고 있는 사빅은 오는 2020년에는 생산량이 1억3500만t에 달할 것으로 추정하고 있다.

맥킨지는 또 피인수 기업의 상품에 대한 시장접근성을 강화하라고 귀띔했다.

상대적으로 규모가 작아 혁신 상품을 내놓지 못하는 기업들은 잠재력이 큰 시장에 접근하기 힘들다.

실제로 소규모 제약회사들은 제품 개선을 위해 의사들과의 관계 구축에 필요한 판매인력 부족으로 어려움을 겪고 있는 상황이다.

규모가 큰 제약회사들은 종종 작은 회사들을 사들여 대규모 판매인력을 이용해 이들의 제품 판매를 증진시키기도 한다.

이같은 전략으로 인수에 성공한 대표적인 기업은 IBM이다. IBM은 지난 2002~2009년 소프트웨어 관련 기업 70개를 인수하는데 140억달러를 지급했다.

IBM은 70개 기업을 통해 글로벌 영업력을 강화해 인수한지 2년 뒤 매출을 50% 늘릴 수 있었다.

피인수기업의 매수 자체가 인수기업의 매출 성장을 가속화하는 사례로는 프록터앤갬블(P&G)의 질레트 M&A를 들 수 있다.

P&G는 질레트 인수 이후 신시장 개척에서 시너지 효과를 누릴 수 있었다. 이머징마켓에서 판매 강세를 보였던 P&G는 질레트를 인수하며 시장 영역을 넓힐 수 있었던 것이다.

맥킨지는 M&A를 통해 비용을 줄일 수 있다고 설명했다. 자체 생산보다 신속하고 비용이 절감되는 기술을 습득할 수 있다는 것.

세계 최대 네트워크장비업체인 시스코시스템스는 기술 격차를 좁혀 IT 통합기업으로 성장하기 위해 M&A 작업을 가속화하고 있다.

시스코는 인터넷 통신 관련 장비 또는 소프트웨어 기업들을 잇따라 인수하며 차세대 통합 커뮤니케이션 분야로의 진출을 시도하고 있다.

시스코는 지난 1993~2001년 총 71개 기업을 평균 약 3억5000만달러에 인수했다.

시스코의 매출은 1993년 6억5000만달러에서 2001년 220억달러로 늘어났다. 220억달러의 40% 정도가 피인수기업으로부터 나온 것이다.

시스코는 지난해 매출과 시가총액은 각각 360억달러와 1500억달러를 기록했다.

맥킨지는 또 전망이 좋은 비즈니스를 보는 안목을 키우는 것도 중요하다고 덧붙였다. 새로운 사업과 제품군의 라이프사이클을 예측해서 M&A를 진행해야 한다는 것이다.

세계적인 다국적 기업인 존슨앤드존슨(J&J)은 지난 1996년 의료 장비 업체 코디스를 인수할 당시 코디스의 매출은 5억달러에 지나지 않았다.

코디스의 매출은 2007년까지 연 20%씩 증가해 58억달러로 늘어났다.

J&J는 1998년 미국 최대 정형의료기기 생산업체인 드퓨이를 인수하기도 했다. 당시 드퓨이의 매출은 9억달러였다.

드퓨이의 매출 역시 매년 20%씩 증가한 결과 2007년 매출은 46억달러를 기록했다.

![한국 첫 메달은 스노보드 김상겸…오늘(9일)의 주요일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2293019.jpg)

![[단독] 신용보증기금, 전사 AI 통합 플랫폼 만든다⋯‘금융 AX’ 모델 제시](https://img.etoday.co.kr/crop/140/88/2292951.jpg)

![강남권 매물 늘었는데⋯고위공직자 선택 주목 [고위공직 다주택자 시험대①]](https://img.etoday.co.kr/crop/140/88/2292959.jpg)

![[날씨] 월요일 출근길 체감온도 '영하 15도'…강추위 낮부터 풀린다](https://img.etoday.co.kr/crop/140/88/2292831.jpg)

!['김건희 집사' 김예성 선고...'삼성전자 특허 유출' 안승호 전 부사장 1심 결론 [이주의 재판]](https://img.etoday.co.kr/crop/140/88/2229916.jpg)

![[주간수급리포트] 외국인과 맞붙은 개미…삼전·SK하닉 선택 결과는?](https://img.etoday.co.kr/crop/140/88/2292971.jpg)

![중국, 미국 AI 봉쇄 ‘우주 선점’으로 뚫는다 [미·중 AI 새 전장 ‘우주’ ②]](https://img.etoday.co.kr/crop/85/60/2292956.jpg)

![미국, 민간 주도 거대 ‘우주 AI 생태계’ 구축 박차 [미·중 AI 새 전장 ‘우주’ ①]](https://img.etoday.co.kr/crop/85/60/2292969.jpg)

![2월 첫째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

!['주유소 기름값 9주 연속 하락세' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292925.jpg)