◇유로존 불확실성에 만장일치로 결정한 듯= 전문가들은 이날 금통위의 기준금리 동결 결정이 만장일치였을 것으로 판단했다. 유로존 재정위기의 추이를 지켜보자는 식의 의견이 오갔을 것으로 보았다.

대외 상황을 보면 이 같은 추론은 무리가 없다. 유럽중앙은행(ECB)이 이탈리아의 국채를 대거 사들이며 지난 10일(현지시간) 국채금리가 6%대로 떨어졌지만 여전히 높다.

이탈리아의 국가부채 규모는 1조9000억유로(2900조원)에 달한다. 그리스, 스페인, 포르투갈 등 다른 유럽 재정위기국을 합친 것보다 많다. 국채금리가 높은 수준을 유지할 경우 이탈리아가 스스로 빚을 못갚을 가능성이 있다.

게다가 이탈리아의 경제문제가 정쟁에 휘말리는 정치로까지 확산해 불확실성이 더 커졌다.

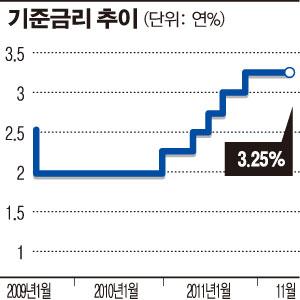

◇인상? 인하? 내년 통화정책방향 안갯속= 금통위로서는 당장 이달 동결이 문제가 아니다. 향후 통화정책방향의 고심은 더 깊어졌다. 금리정상화는 말이 아닌 행동으로 보여줘야 하지만 다섯달째 동결하면서 시장의 금리인상 기대감이 약해졌다.

이 때문에 일각에서는 물가보다는 경기로 무게추를 옮긴 것이 아니냐는 해석을 내놓고 있다. 다 금리정상화가 늦춰진 탓이다.

내년 금통위가 금리를 인상할지 인하할지에 대해서는 전문가들의 의견이 엇갈린다. 유로존 재정위기로 문제가 꼬이지만 대척점은 여전히 물가 대 경기다.

공동락 토러스증권 연구원은 “통화당국은 3.00%를 물가 중심축으로 잡고 있어 3.9%(10월 소비자물가 상승률)는 여전히 조심해야 되는 수준이다”며 “내년에도 물가가 크게 내리지 못해 당국은 물가쪽에 더 초점을 둘 것”이라고 내다봤다.

현재 금리수준이 낮은 것도 내년 인상에 나설 것이란 근거다.

공 연구원은 “시장에 금리 인하 신호를 줄려면 최소 두번은 인하해야 하는데 그럼 기준금리가 2%대까지 내려간다”며 “물가보다 기준금리를 낮게해 통화당국 스스로 실질금리를 마이너스로 만드는 것은 더블딥(경기 재침체) 같은 사태가 아니면 면제될 수 없을 것”이라고 말했다.

지난 10월 은행의 가계대출 증가규모가 3조2000억원으로 급등한 것도 금리인하를 부담스럽게 한다.

반면 유익선 우리투자증권 연구원은 “내년 하반기 유럽문제가 불거져 우리나라 경기가 반등 뒤 하락하고 물가도 3% 초반으로 내리면 금리를 인하할 수 있다”고 내다봤다.

유 연구원은 “신흥국의 금리인하가 내년에도 이어져 우리나라와의 금리 격차가 좁혀지면 내년 3분기 1번 정도 인하에 나설 수 있다”고 말했다.

인도네시아 중앙은행은 지난 10일 기준금리를 6.50%에서 6.00%로 0.50% 인하했다.

![전두환과 평행이론...윤석열 '내란죄 무기징역' 의미는? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2297723.jpg)

![[금상소] 압류돼도 월 250만원은 지킨다…생계비계좌로 쌓은 ‘안전지대’](https://img.etoday.co.kr/crop/85/60/2297697.jpg)

![신혜선의 대형 사기극⋯부두아, 그래서 명품일까 아닐까 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2297799.jpg)

![매물 부족 심화…'전세 구합니다' [포토]](https://img.etoday.co.kr/crop/300/190/2297797.jpg)