공적자금관리위원회(이하 공자위)가 우리은행 매각 일정을 최종 확정지은 가운데 경영권 입찰에 대한 우려의 목소리가 높아지고 있다. 교보생명 외 뚜렷한 인수 후보가 나타나지 않아 유효경쟁이 성립되지 않을 수도 있기 때문이다.

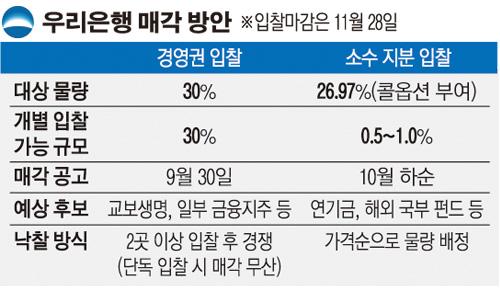

23일 금융권에 따르면 공자위는 오는 30일 경영권을 포함한 2조원 규모의 우리은행 보유지분 30%에 대한 지분 매각 공고를 내기로 했다. 콜옵션이 부여된 나머지 26.97%의 소수지분 매각 공고는 다음달 말에 낼 예정이다. 두 입찰 모두 11월 28일 마감된다.

정부는 ‘투트랙(two track)’ 방식의 매각 계획을 발표하며 그 어느때보다 민영화 성공 가능성을 높였지만 일정이 다가올 수록 새 주인 찾기에 대한 우려가 높아지고 있다.

경영권 지분 매각에는 최소 2개 이상의 업체가 참여해 유효경쟁이 성립돼야 한다. 그런데 현재까지 인수 의사를 밝힌 곳은 교보생명뿐이다.

교보생명도 자금여력이 부족해 프랑스의 악사(AXA)그룹이나 맥쿼리, JP모건 등과 컨소시엄을 형성할 것이란 전망에 무게가 실리고 있다.

새마을금고도 잠재적 후보군으로 이름을 올리고 있지만 직접적으로 경영권 참여를 공식화한 적은 없다. 자산 240조원의 금융사를 선뜻 인수하기가 버겁기 때문이다.

업계 일각에선 신한금융 등 금융지주사의 인수전 참여 가능성도 점치고 있다. 우리은행을 인수할 경우 소매·기업금융에서 상당한 시너지를 발휘 할 수 있기 때문이다.

한 은행 관계자는“교보생명 외 인수후보가 나타나지 않는다면 민영화는 해를 넘길 수도 있다”며“만약 금융지주들사들이 이번 경영권 지분 매각에 뛰어든다면 정부의 압박으로 투입된 ‘페이스 메이커’란 논란을 피할 수 없을 것”이라고 말했다.

![물가 불안 주범 '불공정·독과점' 정조준...공정위 이례적 전면에 [물가 안정, 독과점 정조준]](https://img.etoday.co.kr/crop/140/88/2258651.jpg)

![또 소환된 2018 평창올림픽 선수촌 식당 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294877.jpg)

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294883.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294883.jpg)

![국회 본회의, 교육·사회·문화 분야 대정부질문 [포토]](https://img.etoday.co.kr/crop/300/190/2294931.jpg)