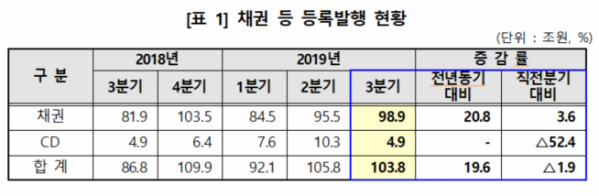

한국예탁결제원은 3분기 채권 ·양도성예금증서(CD) 등록발행을 통한 자금조달 규모가 약 103조8000억 원으로 집계됐다고 18일 밝혔다. 전년 동기와 비교해 19.6% 증가했으나, 직전 분기 대비해서는 1.9% 감소한 금액이다.

채권의 등록발행 규모는 약 98조9000억 원으로 전년 동기 대비 20.8%, 직전 분기 대비 3.6% 증가했다.

CD의 등록발행 규모는 약 4조9000억 원으로 전년 동기 대비 거의 변동이 없으며, 직전 분기 대비해서는 52.4% 감소했다.

종류별 등록발행 비중은 특수채(34.5%), 금융회사채(30.5%), 일반회사채(13.1%), SPC채(7.8%), CD(4.7%), 국민주택채(3.9%), 파생결합사채(3.7%), 지방공사채(1.1%), 지방채(0.7%)순으로 나타났다.

금융회사채의 경우 약 31조7000억 원이 등록발행돼 전년 동기 대비 9.3%, 직전 분기 대비 3.9% 증가했다. 일반회사채의 경우에는 약 13조6000억 원이 등록발행돼 전년 동기 대비 6.2% 증가했으나, 직전 분기 대비 23.6% 감소했다.

파생결합사채(ELB, DLB)의 경우 약 3조9000억 원이 등록발행돼 전년 동기 대비 4.9%, 직전 분기 대비 13.3% 줄었고, SPC채의 경우 약 8조1000억 원이 등록발행돼 전년 동기 대비 47.3% 늘어났으나, 직전 분기 대비 9.0% 감소했다.

특수채의 경우에는 약 35조8000억 원이 등록발행돼 전년 동기 대비 38.8%, 직전 분기 대비 29.7% 증가했다.

![10명 중 8명 "하반기 경영여건 어렵다"…관치보다 '정치금융' 더 압박[금융사 CEO 설문조사]](https://img.etoday.co.kr/crop/140/88/2044544.jpg)

![예약 밀리고 안 되고…국민 10명 중 3명, 의료공백 불편경험 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2045113.jpg)

![[뉴욕인사이트] 고용 지표에 쏠리는 눈…하반기 황소장 이어가나](https://img.etoday.co.kr/crop/140/88/2043055.jpg)

![유사투자자문업, 정보·운영 제각각…8월 자본법 개정안 시행에 당국 부담도 ↑ [유사투자자문업 관리실태]②](https://img.etoday.co.kr/crop/140/88/2044392.jpg)

![박민영이 터뜨리고, 변우석이 끝냈다…올해 상반기 뒤흔든 드라마는? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2045108.jpg)

![이제 2차전지에서 '이것' 매우 중요해졌습니다! K배터리 경쟁력은 글로벌 탑티어급 ㅣ 이영훈 하이투자증권 이사 [찐코노미]](https://i.ytimg.com/vi/Me0c6FU9V_0/mqdefault.jpg)

![[종합] 게임사 시프트업, 공모가 6만원 확정…희망가 상단](https://img.etoday.co.kr/crop/85/60/2042492.jpg)

![[종합] '빚으로 빚 갚는' 자영업자...당정 대책 마련 나섰지만](https://img.etoday.co.kr/crop/85/60/2045227.jpg)

![[오늘의 주요공시] 셀트리온·한화오션](https://img.etoday.co.kr/crop/85/60/2045176.jpg)

![박민영이 터뜨리고, 변우석이 끝냈다…올해 상반기 뒤흔든 드라마는? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2045108.jpg)

!['슈퍼 엔저' 장기화에 엔화예금 1.4조 급증 [포토]](https://img.etoday.co.kr/crop/300/190/2045169.jpg)