그간 생명보험사에 대한 투자자들의 시선은 곱지 않았다. 2021년 도입 예정인 새 국제회계기준(IFRS17)이 생명보험사에 유리한 환경이 아니었기 때문이다. 하지만 아이엔지생명은 이와 같은 환경변화에 따른 충격이 상대적으로 미미한 수준이어서 예외로 분류된다. 업계에 불리한 제도적 변화가 아이엔지생명에게는 오히려 기회가 될 수 있다는 분석이다.

새 국제회계기준의 골자는 보험사의 부채평가 기준을 계약시점의 ‘원가’에서 ‘시가’로 바꾸는 것이다. 보험사는 미래 고객에게 지급할 보험금의 일부를 부채의 일종인 적립금 형태로 쌓아두는데 새 회계기준이 적용되면 회계작성 시점의 금리를 바탕으로 적립금을 계산해야 한다. 과거 7~9%대 고금리 확정형 상품을 집중적으로 판매했던 생명보험사라면 그간의 금리하락을 반영해 훨씬 많은 적립금을 쌓아야 고객에게 약속한 보험금 수준을 맞출 수 있게 된다.

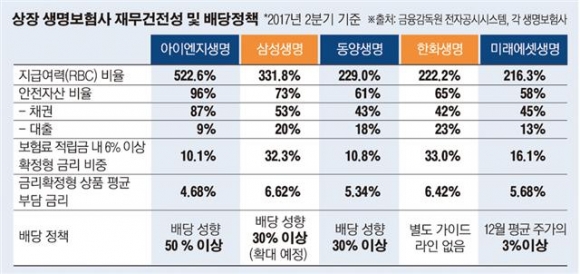

새 회계기준 시행과 함께 금융당국이 보험사의 재무건전성을 평가하는 지급여력(RBC) 비율 산정 방식이 더욱 깐깐해지는 것도 생명보험업계의 골칫거리다. 새 기준은 보험사의 자산과 부채의 듀레이션(잔존만기) 차이가 클수록 재무 건전성 지표를 계산할 때 불리하도록 설계됐다. 금리에 따른 부채의 변동폭이 커진 만큼 이를 줄이려는 의도에서다. 대부분 보험사들은 장기자산 투자가 부족해 새 기준을 적용하면 RBC 비율 크게 낮아질 것으로 관측되고 있다.

아이엔지생명은 이 같은 변화 속에서 충격을 피해갈 수 있는 유일한 회사로 꼽힌다. 먼저 고금리 확정형 저축성보험 비중이 적다. 연 6% 이상의 확정고금리 부채 비중이 10.1%에 불과해 다른 생명보험사의 절반 수준이다. 또 유럽보험사의 기준(Solvency II)에 맞춰둔 덕에 투자한 자산의 잔존만기가 길다. 이 때문에 강화된 기준을 적용할 경우 아이엔지생명의 RBC비율은 288%에서 523%로 되레 높아진다. 이는 금융당국 권고치인 150%의 세 배가 넘는다.

이 때문에 증시 전문가들은 아이엔지생명을 금리인상기의 대표적인 수혜주로 꼽고 있다. 이병건 DB금융투자 연구원은 “10년 전 계약 실적이 현재 손익을 좌우하는 지루한 특성 탓에 생명보험산업에서 변화를 잡아내기는 매우 어렵지만, 아이엔지생명의 성장은 확연히 눈에 들어온다”면서 “유럽계보험사의 자회사로 글로벌기준의 리스크관리를 시행해온 탓에 새로운 자본적정성 규제가 도입되더라도 안정적인 자본비율을 유지할 수 있을 것”이라고 말했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2099221.jpg)

![스타벅스 2025 다이어리 시즌…연말 겨울 굿즈 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2099212.jpg)

![매달 마지막 수요일은 영화도 공연도 싸게, '문화가 있는 날' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2099237.jpg)

![“국가가 비트코인 사야”…金처럼 ‘전략 자산’ 실현 가능성 주목 [어게인 트럼프]](https://img.etoday.co.kr/crop/140/88/2057053.jpg)

![[오늘의 주요공시] 미래에셋증권·현대백화점·SK온 등](https://img.etoday.co.kr/crop/85/60/2099331.jpg)

![[급등락주 짚어보기] 제노코, AP위성 우주항공株, 트럼프 당선에 머스크 수혜 ‘上’](https://img.etoday.co.kr/crop/85/60/2099264.jpg)

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2099221.jpg)

![예결위 종합정책질의 첫날, 답변하는 한덕수 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2099308.jpg)