올해 1분기 말 기업대출 연체율은 0.35%

지난해 예금은행의 대기업 대출 금리는 연 5.21%...10년 만에 최고치

지난달 주요 시중은행의 기업대출이 10조 원 이상 불어났다. 이 중 대기업이 빌린 돈만 6조 원이 넘는다. 은행들이 중소기업보다 상대적으로 건전성이 높은 대기업을 중심으로 전방위 영업을 한 데다 회사채 시장 여건이 악화되면서 은행에서 돈을 융통한 대기업들이 늘어난 영향이다.

문제는 고금리 기조가 지속되면서 기업대출의 부실 가능성이 높아지고 있다는 것이다. 당장 중소기업들은 높은 이자 부담에 제 때 원리금을 갚지 못하는 곳들이 속출하고 있고 대기업 대출 금리도 최근 10년 래 최고치를 찍었다. 금리 인하 시기가 더욱 늦춰질 것으로 예상되면서 은행의 주요 수입원으로 떠오른 기업 대출의 건전성도 크게 악화될 수 있다는 우려가 나온다.

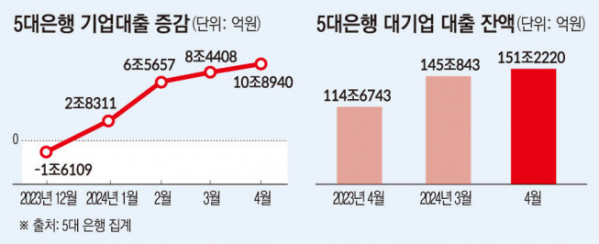

6일 금융권에 따르면 지난달 말 기준 5대 은행(KB국민·신한·우리·하나·NH농협)의 기업대출은 796조456억 원으로 전월 대비 10조8940억 원 급증했다. 5대 은행의 기업대출이 10조 원 넘게 늘어난 건 최근 2년 새 처음이다. 올해 들어서(1~4월) 5대 은행에서 나간 대기업 대출만 28조7316억 원에 달한다. 정부의 가계대출 조이기에 은행들이 경쟁적으로 기업 대출로 영업 전략을 바꾸면서 ‘풍선효과’가 나타난 것이다.

은행들의 타깃은 주로 대기업이다. 중소기업보다 상대적으로 신용도가 높아 안정적이어서다. 5대 은행의 지난 달 대기업 대출 잔액은 151조2220억 원으로 전월보다 6조1137억 원 늘었다. 증가 폭 기준 전월(3조2753억 원)의 2배 가까이 된다. 같은 기간 중소기업 대출(644조8236억 원)은 4조7563억 원으로 대기업 대출보다 적었다.

이같은 현상은 지난해 하나은행이 기업대출 영업 경쟁에 불을 지피면서 시작됐다. 우리은행도 ‘기업금융 명가 재건’을 선언하며 공격적으로 뛰어들었고 KB국민은행과 신한은행도 줄줄이 기업대출 전략으로 포커싱했다. 특히 대기업 유치전이 치열해지면서 관련 대출 증가율은 20% 이상 커졌다. 이는 중소기업 대출 증가율(5%)을 훨씬 앞지른 것이다.

기업들의 자금 조달 여건도 대출을 불리는 데 한몫했다. 지난해 회사채 발행 시장이 위축되면서 채권시장을 통한 자금조달보다 은행에서 돈을 빌리는 게 더 유리했기 때문이다. 또 중소기업의 경우 신용도가 대기업보다 낮기 때문에 회사채 시장에서 자금을 조달하기 어렵다. 은행 대출 의존도가 갈수록 높아질 수 밖에 없는 셈이다.

문제는 경기 악화와 고금리 등으로 한계기업이 늘면서 기업대출 연체율이 높아지고 있다는 점이다. 5대 은행의 올해 1분기 말 기업대출 연체율은 0.35%로 전 분기 말에 비해 0.04%포인트(p) 올랐다. 지난해 1분기 말 0.30%와 비교하면 0. 0.26%p나 뛴 수치다. 같은 기간 중소기업은 0.41%로 전년 동기 보다 0.07%p 상승했고 대기업은 0.04%p 올랐다. 대기업과 중소기업 모두 경기 침체 속 고금리로 치솟은 이자에 큰 부담을 느끼고 있다는 얘기다. 중소기업의 경우 부동산 프로젝트파이낸싱(PF) 부실 영향으로 건설업이 직격탄을 입은 점도 연체율 상승을 부추겼다.

실제 한국은행 경제통계시스템에 따르면 지난해 예금은행의 대기업 대출 금리는 연 5.21%에 달했다. 2013년 이후 가장 높은 수준이다. 10년 전(2013년) 연 4.46%였던 대기업 금리는 2021년 2.57%까지 내려갔다가 3년 만에 2.64%p나 뛰었다. 더욱 심각한 것은 금리 인하 가능성이 갈수록 늦춰지고 있다는 점이다. 이달 1일(현지시간) 미국이 기준금리를 6회 연속 동결한 데다 제롬 파월 미국 연방준비제도(연준·Fed) 의장이 기준금리 인상 가능성을 일축하면서 국내 금리는 오름세를 나타낼 것이란 관측이 지배적이다.

더욱이 한국은 물가뿐 아니라 환율 불안까지 악재가 산적하다. 한·미 금리 격차가 이미 역대 최대(2%p)인 가운데 미국보다 금리를 먼저 내리기가 매우 어려운 게 현실이다. 이달 23일 한은 금융통화위원회에서 금리 동결이 점쳐지는 배경이다. 결국 기업들의 이자 부담은 당분간 지속될 것이란 얘기다.

신용상 한국금융연구원 선임연구위원은 “부실 위험기업 비중과 부실 위험기업 차입금 비중이 외환위기, 금융위기 당시보다 낮고 기업 부문 부실 규모도 경제 전반의 시스템 리스크로 전이될 정도로 크지 않다”면서도 “고금리 상황이 지속되고 있고 부동산시장 등 내수시장 침체가 여전히 진행형이라는 측면에서, 리스크 평가 지표들의 추가 악화 여부에 대한 면밀한 모니터링이 필요하다”고 강조했다.

![‘성심당 대전역점’이 없어진다고?…빵 사던 환승객들 ‘절망’ [해시태그]](https://img.etoday.co.kr/crop/140/88/2025981.jpg)

![다꾸? 이젠 백꾸·신꾸까지…유행 넘어선 '꾸밈의 미학' [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2026002.jpg)

!["깜빡했어요" 안 통한다…20일부터 병원·약국 갈 땐 '이것' 꼭 챙겨야 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2025475.jpg)

![[ENG]사이버 렉카와의 전쟁 치른 아이브(IVE), 이들이 다른 이유 [컬처콕]](https://i.ytimg.com/vi/HOswqOrnU94/mqdefault.jpg)

![[컬처콕] 사이버 렉카와의 전쟁 치른 아이브, 이들이 다른 이유](https://img.etoday.co.kr/crop/300/170/2025861.jpg)

![정부, 'KC 미인증 해외직구 금지'…사실상 철회 [포토]](https://img.etoday.co.kr/crop/300/190/2026263.jpg)