발기부전치료제 ‘비아그라’와 ‘시알리스’의 특허만료 이후 시장 판도가 오리지널 의약품과 복제약(제네릭) 경계가 무너졌다. 특허만료 이후에도 오리지널 제품이 점유율 1위를 고수하는 다른 시장과는 달리 발기부전치료제 시장에서는 제네릭 제품들이 저가 전략으로 오리지널 제품들을 압도하는 형국이다.

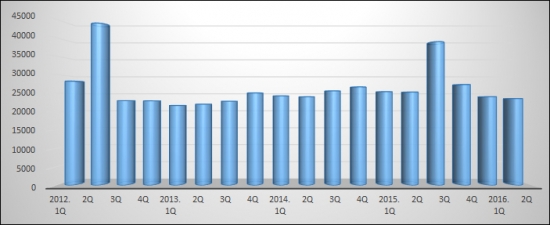

24일 의약품 조사 업체 IMS헬스의 자료에 따르면 올해 상반기 국내 발기부전치료제 시장 규모는 475억원으로 전년동기대비 6.2% 줄었다. 지난해 9월 릴리의 ‘시알리스’ 특허만료 이후 제네릭 제품이 무더기로 등장했음에도 시장 규모는 오히려 축소됐다. 화이자의 ‘비아그라’ 특허가 만료되기 전인 2012년 상반기(519억원)와 비교하면 8.4% 줄었다.

시장 규모 추이만 따져보면 비아그라와 시알리스의 특허만료 전후로 큰 변화는 감지되지 않는다. 비아그라와 시알리스의 제네릭 제품들이 발매되기 시작한 2012년 2분기와 지난해 3분기에만 일시적으로 전체 매출이 급증했을 뿐이다.

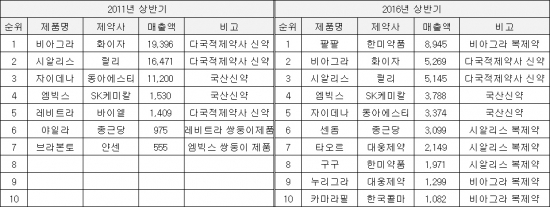

하지만 품목별 매출 순위를 살펴보면 얘기는 달라진다. 국내 발기부전치료제 시장은 비아그라(1999년 발매)와 시알리스(2003년 발매)가 양대산맥을 구축한 가운데 ‘자이데나’(동아에스티·2005년 발매), ‘엠빅스’(SK케미칼·2007년 발매) 등 토종발기부전치료제가 뒤쫓는 판도가 지속됐다.

그러나 2012년 5월, 2015년 9월 비아그라와 시알리스의 특허가 만료되면서 시장 판도는 크게 요동쳤다.

이에 반해 비아그라와 시알리스의 매출은 5년 전보다 각각 72.8%, 68.8% 추락했다. 제네릭 제품들이 비아그라와 시알리스의 시장을 상당부분 잠식했다는 얘기다. 비아그라·시알리스 제네릭 제품들은 토종발기부전치료제도 위협했다. 상반기 자이데나의 매출은 5년 전의 절반에도 못 미쳤다. SK케미칼의 엠빅스는 필름형 제품 ‘엠빅스S’와 함께 38억원의 매출을 올렸지만 신약 개발에 투자한 막대한 비용을 감안하면 만족스러운 성적표는 아니다. JW중외제약이 2011년 내놓은 토종발기부전치료제 3호 ‘제피드’는 상반기에 10억원에도 못 미치는 매출로 고개를 떨궜다.

제네릭 제품들의 물량공세에 오리지널 제품의 입지가 크게 위축됐다. 식품의약품안전처에 따르면 비아그라 시장에는 국내제약사 52개사가 108종의 제네릭 제품을 허가받았고, 시알리스 시장에는 66개 업체가 무려 176종의 제네릭 제품을 쏟아냈다.

한미약품, 유한양행, 종근당, 동아에스티 등 제네릭 발매 여건을 갖춘 업체들은 모두 발기부전치료제 제네릭 한 두 개 정도는 장착했다고 해도 과언이 아닐 정도다. 심지어 토종발기부전치료제 ‘엠빅스’를 보유한 SK케미칼도 시알리스 제네릭을 허가받은 상태다.

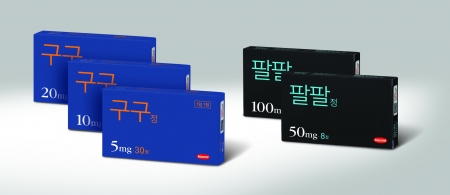

발기부전치료제 시장에서 제네릭이 선전한 배경에는 국내제약사들의 저가 전략이 자리잡고 있다. 비아그라·시알리스 제네릭 모두 오리지널 제품 가격의 20% 안팎에서 가격이 형성됐다. 비아그라의 경우 1만원 이상으로 판매가가 책정됐는데 한미약품의 ‘팔팔’을 필두로 2000원대 제네릭이 속속 등장하면서 오리지널 시장을 단숨에 집어삼켰다.

급기야 동아에스티는 제네릭의 저가 공세를 버티지 못하고 올해 초 자이데나의 가격을 60% 인하하기에 이르렀다. 시알리스 시장도 마찬가지다 시알리스의 판매가는 1만5000원 가량으로 형성된 상황에서 제네릭의 가격이 1000원대까지 떨어지면서 빠른 속도로 시장 영향력을 확대했다.

사실 업계 일각에서는 비아그라 특허 만료 당시 제네릭의 저가 발매를 꺼려하는 분위기도 감지됐다. 업계 한 관계자는 “오리지널 제품이 1만원대인데 1000~2000원짜리 제네릭을 내놓으면 의료진들이 신뢰도를 의심하지 않을까 하는 우려가 컸다”고 토로했다. 하지만 한미약품을 필두로 제네릭 업체들의 적극적인 저가전략이 발기부전치료제 시장 판도 전체를 바꿔버렸다. 특히 팔팔은 발매 초기에 저가 경쟁을 주도하며 전체 시장 판도 변화를 이끌었다. 업계에서 팔팔의 성공은 ‘가장 모범적인 제네릭 마케팅 사례’로 주목받는다.

건강보험 적용을 받는 대다수의 제네릭 시장에서는 좀처럼 가격 경쟁이 이뤄지지 않는 것과 비교하면 대조적이다. 지난해 특허가 만료된 ‘쎄레브렉스200mg’ 시장에서 98개의 제네릭 중 84개 제품이 오리지널 의약품(518원)과 유사한 500원대로 보험약가가 책정됐다. ‘바라크루드0.5mg’의 경우 64개의 제네릭 중 바라크루드보다 절반 이하의 가격을 받은 제품은 일양약품의 ‘일라크루드’ 1개 품목에 불과하다.

보험의약품의 경우 오리지널 의약품의 가격이 높지 않아 원가 구조상 제네릭 가격을 인하할 수 있는 여지가 크지 않다. 환자들의 본인부담비율 20~30%를 감안하면 가격을 떨어뜨려도 환자들에게 큰 혜택을 주지 못한다. 반면 발기부전치료제는 애초부터 오리지널 의약품의 가격이 1만원대로 높게 형성돼 가격을 떨어뜨릴 수 있는 환경이 조성됐고, 건강보험이 적용되지 않는 비급여 의약품이어서 가격 차는 고스란히 환자들의 본인부담금 절감에도 기여된다.

비아그라와 시알리스 특허 만료 이전과 비교하면 시장 규모는 큰 차이를 보이지 않았지만 제네릭 의약품의 가격이 오리지널의 20% 안팎에 불과하다는 점을 감안하면 전체 처방량은 2배 이상 증가한 것으로 추정된다. 업계 한 관계자는 “기존에는 환자들이 발기부전을 겪고 있음에도 병원을 직접 찾기를 주저하는 경우가 많았다”면서 “저렴한 치료제가 등장하면서 적극적으로 처방을 받고 치료하는 환자들이 크게 늘었다”고 진단했다.

이종혁 호서대 제약공학과 교수는 “과학적으로 오리지널 의약품과 제네릭 제품은 품질과 효능이 똑같은 약이다”면서 “고가의 발기부전치료제 특성상 제네릭 제품들이 가격 경쟁력을 앞세우면서 신약과 제네릭의 경계가 무너졌다. 국내 제네릭 시장에서 가격 전략도 성패에 영향을 미칠 수 있다는 교훈이 제시됐다”고 분석했다.

![올림픽이 너무 조용해요 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294154.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294169.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![김택우 의사협회장, 의대 정원 증원 관련 긴급 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2294312.jpg)