지에스이피에스(GS EPS)는 이달 22일 3년물 회사채 1000억 원은 2.095%, 5년물 1500억 원은 2.565% 금리로 확정 발행했다. 이 회사의 희망 금리 상단에 비해 각각 26bp(1bp=0.01%포인트), 35bp 낮은 수치다.

전력 수급 안정화로 최근 포스코에너지(AA→AA-), 동두천드림파워(A+→A) 등 민자 발전사들의 신용등급이 떨어진 것을 고려하면 기대 이상의 흥행을 거둔 셈이다.

23일 금융투자업계에 따르면 GS EPS가 회사채 발행에 국민연금 등의 투자자를 끌어들인 것은 바이오매스(Biomass) 발전소를 통한 성장성을 인정받았기 때문이다. 바이오매스는 농작물, 축산분뇨와 같은 유기물을 연료로 사용하는 재생 에너지다.

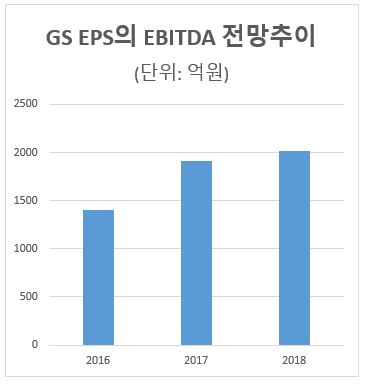

GS EPS는 회사채 발행을 계획하면서 투자자들에게 상각 전 영업이익(EBITDA) 전망을 2017년 1910억 원, 2018년 2020억 원으로 제시했다. 이는 이 회사의 2016년 잠정 EBITDA인 1400억 원에 비해 44.2%(2018년 대비) 뛴 수치다.

이 같은 성장이 가능한 것은 이 회사가 바이오매스 발전소를 통해 재생에너지 공급인증서(REC)를 현물 시장에 팔 수 있기 때문이다. 정부의 재생에너지 공급 확대 정책에 따라 해당 설비를 갖추지 못한 LNG 발전사들은 현물시장에서 REC를 사야 한다.

REC 시장 평균가격은 2015년 1MW 당 10만4000 원에 형성됐다. 이 가격은 2016년 3~12월 14만2000원으로 올랐다. 올해는 15만 원선을 오갈 것으로 관측되고 있다. 이처럼 REC 수요가 늘면서 현물가격이 상승하자 GS EPS의 현금 흐름도 크게 나아질 것으로 전망되는 것이다. 바이오매스 발전소는 국내에는 GS EPS와 동서발전만 보유하고 있다.

금융투자업계 관계자는 “민자 발전사도 LNG 외의 사업으로 성장할 수 있다는 것을 GS EPS가 시장에 보여준 것”이라며 “이 때문에 투자자들의 큰 관심을 받았다”고 말했다.

이번 회사채 발행을 주관한 삼성증권과 한국투자증권도 함박웃음을 짓고 있다. 이들은 회사채 인수금액의 0.2%를 수수료로 받는다.

![“한국 고마워요”…버림받은 ‘통일미’, 아프리카서 화려한 부활 [해시태그]](https://img.etoday.co.kr/crop/140/88/2104252.jpg)

![구글·알리바바 등 해외 교육산업서 활용되는 AI 교과서 [AIDT 교실혁명 성공할까]](https://img.etoday.co.kr/crop/140/88/2104658.jpg)

![[종합] 코스피, 밸류업 펀드 투입 전날 금융지주 위주 강세…2480선 마감](https://img.etoday.co.kr/crop/85/60/1961259.jpg)

![[특징주] 하나투어, 중국 비자 면제로 인한 이익 성장 기대감에 강세](https://img.etoday.co.kr/crop/85/60/2104674.jpg)

![[특징주] 빙그레, 식물성 메로나 호주 코스트코 입점에 5%↑](https://img.etoday.co.kr/crop/85/60/2104667.jpg)

![[집땅지성] "무주택자에게 최악의 상황"…집값 초양극화 평균 실종된 한국 부동산 해법은?](https://img.etoday.co.kr/crop/300/170/2104446.jpg)

![10월 생산자물가 0.1% 하락…농산물 물가 10.5% 내려 [포토]](https://img.etoday.co.kr/crop/300/190/2104720.jpg)