집값이 금융위기 수준으로 하락하면 중산층도 부도 위험이 있다는 분석이 나왔다.

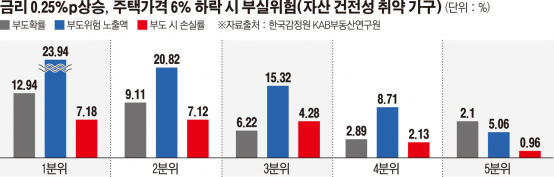

23일 한국감정원 KAB부동산연구원에 따르면 금리가 0.25%포인트 오르고, 주택가격이 6% 하락할 경우 소득 2·3분위에 해당하는 중산층의 가계부채 15% 이상이 부도 위험에 노출된다는 연구 결과가 나왔다.

이번 연구는 금리인상(0.25%포인트)시, 주택가격 하락폭(2·4·6%)에 따른 소득별(1~5분위) 가계부채 부실위험에 대해 스트레스테스트를 실시한 것이다. 6%하락은 글로벌금융위기 기간(2007년 말~2010년 중순)에 가격이 가장 많이 내려갔던 수준이다. 소득 분위는 소득수준에 따라 20%씩 5단계로 나눴으며, 소득이 낮을수록 단계가 올라간다.

연구원은 가계부채를 ‘부도확률’, ‘부도위험 노출액’, ‘부도 시 손실률’로 나눠 분석했다. 부도확률은 집을 팔아서 부채를 못 갚고, 부채 이자가 매년 발생하는 가처분소득보다 많은 두 가지 경우가 동시에 발생했을 경우를 집계했다.

이에 소득기준 3분위 중 자산이 건전한 가구의 부도확률은 1.55%로 집계됐다. 1만 가구 가운데 155가구에서 부도가 발생할 수 있다는 의미로 해석한다. 자산건전성이 취약한 가구는 그 비율이 6.22%까지 늘어났다.

부도위험 노출액은 전체 부채 가운데 부도가 발생할 수 있는 위험액의 비율을 말한다. 3분위의 부도위험 노출액은 자산건전성에 따라 3.96%에서 최대 15.32%까지 악화되는 것으로 나타났다.

부도시 손실률은 금융기관이 가계부도로 인해 받을 수 있는 충격 정도를 나타낸 지표다. 3분위에선 손실률이 7.12%까지 산출됐다.

해당 수치들은 저소득 가구에서 더 부실하게 나타났다. 자산건전성이 취약한 1분위 가구의 부도확률은 12.94%(1만 가구 중 1294가구)로 나타났으며, 부도위험 노출액도 23.94%로 높았다.

연구원은 “소득분위별 가계부채 부실위험은 스트레스 상황에서 소득 수준이 높을수록 증가폭이 적은 것으로 나타나 주택가격 하락이 저소득 가계부채 부실화 가능성을 더욱 높일 것으로 예상한다”고 분석했다.

!["어디까지 오르나"…코스피, 장 중 사상 첫 5500 돌파…삼전닉스가 견인 [코스피 5500 돌파]](https://img.etoday.co.kr/crop/140/88/2295311.jpg)

![LG家 상속분쟁 구광모 승소…법원 “모녀측 상속 내역 보고 받아”[종합]](https://img.etoday.co.kr/crop/140/88/2295283.jpg)

![국경 넘은 '쿠팡 리스크'…K IPO 신뢰의 시험대 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2262677.jpg)

![[단독] 소상공인 'AX' ⋯이재명 정부 첫 '민관 협력 첫 AI 모델' 된다](https://img.etoday.co.kr/crop/140/88/2294961.jpg)

![“등록금 벌고, 출근길엔 주식창”…‘꿈의 오천피’ 너도나도 ‘주식 러시’ [전국민 주식열풍]](https://img.etoday.co.kr/crop/140/88/2294661.jpg)

![국경 넘은 '쿠팡 리스크'…K IPO 신뢰의 시험대 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2262677.jpg)

![국회 본회의, 교육·사회·문화 분야 대정부질문 [포토]](https://img.etoday.co.kr/crop/300/190/2294931.jpg)