국내 인수·합병(M&A) 시장이 7년 만에 혹한기를 맞이했다. 그러나 이러한 어려운 환경속에서도 제약·바이오 분야는 전년 대비 오히려 성장세를 보였다.

20일 글로벌 M&A 시장 조사기관 머저마켓에 따르면 올 상반기 한국 M&A 시장은 148억 달러(약17조8000억 원, 164건)의 규모를 기록했다. 이는 전년 동기(256억 달러, 204건)와 비교해 42.1% 감소한 수치이며, 2013년 이래 최저 상반기 수치다.

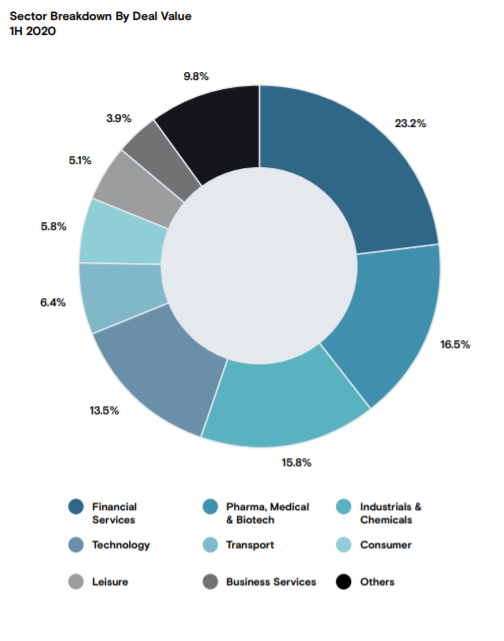

그러나 이 가운데 제약·의료·바이오 M&A는 25억 달러(약 3조82억 원, 14건)로 전년(6억6100만 달러, 13건)대비 3.7배가 증가하는 눈에 띄는 성장세를 보였다. 올 상반기 한국 M&A 딜 금액 톱 10 중에서도 2건이 제약·의료·바이오 업계에서 나왔다. 4월 에이프로젠KIC가 에이프로젠을 인수한 것(약 17억 달러)과 5월 IMM PE가 한국콜마 제약사업을 5125억 원에 인수한 건 등이다.

올해는 연초부터 제약·바이오 분야에서 M&A 움직임이 활발하게 일어났다. 앞서 언급된 2건 외에도 2월에는 서울제약이 최대주주 황우성 외 8인의 지분 44.68%(379만1715주)를 큐캐피탈파트너스의 사모펀드 ‘2018 큐씨피 13호 사모합작투자회사’에 양도했다. 양도 대금은 450억 원이다.

또 GC녹십자헬스케어도 2월 헬스케어 솔루션 제공업체인 유비케어의 경영권을 인수했다. GC녹십자헬스케어는 총 2088억 원을 투자해 유니머스홀딩스와 카카오인베스트먼트가 보유한 유비케어의 지분 52.7%를 확보했다.

지난달에는 셀트리온이 다국적제약사 다케다제약의 아시아태평양지역 제품군에 대한 권리 자산을 인수하기로 결정했다. 셀트리온은 해당 사업부문을 3324억 원에 인수하기로 결정했으며, 인수는 싱가포르 자회사를 통해 이뤄져 승인과정을 거쳐 올 4분기 마무리 될 예정이다.

IB업계에서는 상반기에 이어 하반기에도 M&A 시장에서 제약ㆍ바이오산업이 주목을 받을 것이라는 전망이 나온다. 한 회계법인 관계자는 “신종 코로나바이러스 감염증(코로나19) 사태를 겪으면서 제약 기업들이 선택과 집중을 위한 사업구조조정을 추진하는 움직임을 보이고 있다는 것에 주목하고 있다”고 말했다.

그러나 국내 제약·바이오 업계는 글로벌 시장과 비교해 아직 M&A 규모가 매우 미진하다는 평가다. 한 제약사 관계자는 “글로벌 제약·바이오업계는 국적이 다른 제약사간 M&A도 활발히 이뤄지고 있고 이종업종간 합병도 증가하고 있다”며 “그러나 국내 제약·바이오 시장은 규모도 크지 않고 자본력도 취약해 여전히 M&A 거래규모나 외연확장면에서 매우 미진한 편”이라고 지적했다.

![[주간증시전망] 6300선 돌파 코스피⋯주중 6800 찍을까](https://img.etoday.co.kr/crop/85/60/2301238.jpg)

![[김남현의 채권썰] 구세주 효과 일단 끝..이란 공습·넌펌 경계](https://img.etoday.co.kr/crop/85/60/2299486.jpg)

![[e가상자산] 비트코인 바닥 신호?…채굴자 '항복 지수'에 쏠린 눈](https://img.etoday.co.kr/crop/85/60/2295682.jpg)

![[주간IPO] 케이뱅크 내달 5일 코스피 입성…카나프테라퓨틱스 일반청약](https://img.etoday.co.kr/crop/85/60/2301297.jpg)

![코스닥 자금 몰린다…에코프로 중심 2차전지 재부상 [찐코노미]](https://img.etoday.co.kr/crop/300/170/2301304.jpg)

![와이즈포럼 ‘미래에셋과 함께하는 연금·ETF 투자전략’ [포토]](https://img.etoday.co.kr/crop/300/190/2301262.jpg)