주식·부동산 버블 일거에 무너진 까닭

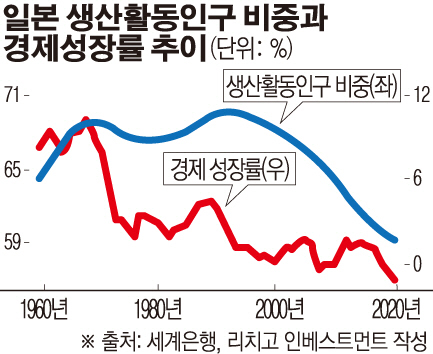

생산활동인구의 감소 때문이 아니라면, 일본 경제는 어떤 이유로 저성장의 늪에 빠졌을까? 여러 요인이 영향을 미쳤지만, 주식과 부동산 버블이 일거에 무너진 것이 가장 결정적인 원인으로 판단된다. 1980년대 후반 일본 주요 자산 가격이 폭등했던 것은 강력한 저금리 정책 때문이었다. 1985년 맺어진 이른바 ‘플라자 합의’로 엔화가 강세를 보임에 따라, 수출 경기가 얼어붙은 데다 물가마저 안정되니 일본 중앙은행이 금리를 5%에서 2.5%까지 인하했던 것이 자산가격 상승의 기폭제 역할을 했다.

금리가 인하되면 경기가 좋아진다. 부동산 담보대출과 자동차 할부금융 등 목돈이 드는 물건을 구입할 때, 금리 조건이 큰 영향을 미치기 때문이다. 그리고 자동차나 주택 같은 큼직큼직한 소비가 늘어나면 기업의 이익도 증가한다. 1985년 말 일본을 대표하는 주가지수, 닛케이225는 1만3083포인트를 기록했지만 1986년 말에는 1만8821포인트, 1987년 1월 말에는 대망의 2만 포인트를 넘어서는 데 성공했다.

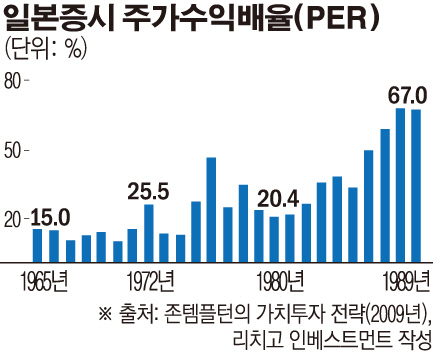

상황이 이렇게 진행되니, 일본 중앙은행은 새로운 고민에 빠지게 되었다. 주식시장이 강세를 보이는 것은 매우 좋은 일이지만, 그 속도가 너무 빨랐기 때문이었다. 특히 주당순이익과 주가의 비율, 즉 주가수익비율(PER)이 1986년 말 주가 기준으로 49.2배에 이른 것은 대단히 큰 부담이었다. 1965년부터 1986년까지 일본 증시의 평균 PER가 23.6배였음을 감안할 때, 1986년 말 일본 주식시장은 그에 비해 거의 2배 이상 고평가된 것으로 볼 수 있다.

플라자합의·블랙먼데이 이후가 문제

주식가격의 거품이 심화될 때, 중앙은행은 저금리 정책을 중단하는 등 ‘거품의 바람을 빼는’ 정책을 시행하는 게 일반적이다. 그러나 1987년 내내 일본의 정책금리는 2.5%에 못박혀 있었다. 일본 중앙은행이 ‘금리 인상’을 단행하지 못했던 이유는 1987년 10월 미국 주식시장의 대폭락 사태, 이른바 ‘블랙 먼데이’ 때문이었다. 여기서 블랙 먼데이란 1987년 10월 19일 월요일 하루 동안 다우존스 산업평균 지수가 2246포인트에서 1738포인트까지 폭락(-22%)한 것을 가리킨다.

그러나 세계 경제는 블랙 먼데이의 충격을 꿋꿋하게 견뎌냈다. 미국 중앙은행의 자금 공급에 힘입어 1987년 말 다우존스 산업평균 지수는 블랙 먼데이 이후의 최저점에 비해 200포인트 이상 상승한 1938포인트로 한 해를 마감했다. 그리고 일본 증시도 블랙 먼데이의 충격을 이겨내는 데 성공한 것은 좋은 일이었지만, 주식시장의 버블이 더욱 심화되고 말았다. 1988년 말 주가수익비율은 67배까지 상승하는 등 폭주 기관차 같은 모습을 보였던 것이다.<아래 그래프>

주식시장에 낀 버블은 곧 부동산으로 확산되었다. 주식시장 호황으로 자금 조달이 쉬워지자, 기업들이 은행에서 대출 받기를 꺼린 것이 결정적이었다. 고객의 변심에 대응해 시중은행들은 부동산 대출로 방향을 전환해, 부동산 업종 대출이 1988년 31조4486억 엔에서 1990년에는 42조4269억 엔으로 급증했다. 경기가 좋아진 데다 시중자금마저 빠르게 유입되자 전국 지가는 1984년 100포인트에서 1990년 160포인트로 급등했으며, 특히 도쿄과 오사카 등 6대 도시의 지가지수는 300포인트까지 치솟았다.

금리인상 거품 해소 나선 日중앙은행

주식은 물론 부동산 가격까지 급등하자, 일본 중앙은행도 더 이상 인내할 수 없게 되었다. 1989년 5월 30일, 정책금리가 2.50%에서 3.25%로 인상되었지만 시장 참가자들은 별다른 반응을 보이지 않았다. 일본 닛케이225 지수는 1988년 12월 27일 대망의 3만 포인트를 돌파한 데 이어, 1989년 9월 말에는 다시 3만5천, 그리고 1989년 말에는 대망의 4만 포인트에 근접하는 강세를 보였다.

이에 대해 일본 중앙은행은 1989년 10월 11일과 12월 25일 정책금리를 연속으로 인상하면서 ‘거품 해소’에 적극 나서겠다는 의지를 강하게 내비쳤다. 결국 1990년 1월 초 닛케이225 지수는 3만8900포인트를 역사적인 고점으로 하락세로 돌아서, 1990년 말에는 2만3849포인트, 그리고 1992년 4월에는 2만 포인트마저 붕괴되고 말았다.

“2%P이상 공격적 금리인하 있었다면”

그런데 이 대목에서 한 가지 의문이 생긴다. 2008년 글로벌 금융위기 이후 미국 주식시장과 경제는 단시일 내에 회복된 반면, 1990년대 일본 경제가 장기불황에 빠져든 이유는 어디에 있을까? 그 답은 금리인하가 너무 늦었던 데 있다. 1989년 주식, 그리고 1990년 부동산시장의 고점이 출현했음에도 일본 중앙은행은 금리 인하를 주저함으로써 경제에 치명적인 타격이 발생하고 말았다.

미 연준은 “1990년대 초반 약 2%포인트 이상의 공격적인 금리인하가 있었다면 디플레 악순환을 막을 수 있었을 것”이라고 추정한 바 있다. 노무라 경제연구소 리처드 쿠의 추산에 따르면 1990년 버블 붕괴 이후 일본 기업과 가계가 기록한 손실액은 약 1500조 엔에 이른다고 한다. 1990년 당시 일본 명목 국내총생산(GDP)이 449조 엔이니, 대략 3년치 GDP가 허공에 날아가 버린 셈이다.

디플레 때 가계·기업의 불가피한 선택

이상과 같은 끔찍한 피해를 입은 기업과 가계는 어떤 행동을 보였을까? 이 문제를 이해하기 위해 자산 15억 원에 부채 10억 원을 가진 가계를 생각해보자. 이 가계는 15억 원짜리 집을 10억 원의 빚과 5억 원의 자기 돈으로 구입했다. 1991년부터 시작된 부동산 폭락 사태로 집값이 50% 하락해, 7.5억 원이 된다면? 이 가계의 순자산은 -2.5억 원이 된다. 집 한번 잘못 샀다가 중산층이었던 가계가 순식간에 몰락한 셈이다. 절망적인 상황에서 가계가 할 수 있는 선택지는 별로 없다. 열심히 저축해 빚을 갚아 나가는 수밖에 없다. 이자와 원리금을 연체하는 순간 은행이 대출금 상환을 요구할 것이고, 2.5억 원의 빚을 진 채 길바닥으로 내몰릴 위험은 어떻게든 피해야 할 것이기 때문이다.

일본경제는 살아날 수 있을까?

‘다른 이의 소비가 나의 매출’로 이어지는 세상에서, 가계 소비의 급격한 감소는 경제 전반에 치명적인 악순환을 가져왔다. 소비가 줄면 기업의 실적이 악화되며, 기업은 설비를 해외로 이전하고 잉여 인력을 해고하는 등 필사적인 자구 노력을 이어 갔기 때문이다. 이런 상황에서 일본 경제가 살아날 탈출구는 어디에 있을까? 다음 글에서는 이 문제를 보다 자세히 살펴 보려 한다.

![[단독] 최윤범 고려아연 회장 IEA 장관회의 참석…韓 '대미투자' 키맨 부상](https://img.etoday.co.kr/crop/140/88/2297127.jpg)

![[장외시황] 현대엔지니어링 0.84% 하락](https://img.etoday.co.kr/crop/85/60/2297301.jpg)

![[BioS]한미약품, 'pan-BRAF' NRAS 흑색종 국내 2상 "첫 투약"](https://img.etoday.co.kr/crop/85/60/2071974.jpg)

![간판 지운 국민의힘 당사, 새 당명은 언제? [포토]](https://img.etoday.co.kr/crop/300/190/2297250.jpg)