22일 금융위원회는 기획재정부, 한국은행, 금융감독원 등 관계기관 공동으로 이 같은 내용을 담은 ‘가계부채 종합 관리방안’을 발표했다.

우선 내년부터 대출심사 관행이 담보에서 소득 위주로 전환된다. 따라서 주담대를 받을 때 차주는 실제 소득을 정확히 입증할 수 있는 증빙 소득 자료를 제출해야 한다. 관행처럼 여겨지는 최저생계비는 소득으로 인정되지 않는다.

이 경우 부동산 자산은 있지만 정기적인 소득이 없는 고령층이나 소득 입증이 어려운 자영업자들은 주담대를 받을 때 한도가 줄어들 수 있다.

변동금리형 주담대에는 ‘스트레스 금리(Stress rate)’가 도입된다. 금리가 오를 경우 원리금 상환부담이 늘어날 수 있는 위험성을 반영해 한도를 설정하는 것이다. 고정금리보다 대출한도가 더 줄 수 있다.

또 주택을 담보로 새롭게 돈을 빌리는 사람이 주택담보대출비율(LTV)·총부채상환비율(DTI) 한도에 근접한 경우 일정 수준을 넘어서는 대출에 대해서는 분할상환 방식이 적용된다.

안정적으로 평가되는 장기·고정금리·분할상환 대출에는 최저요율(0.05%)이 적용되고 부실 가능성이 상대적으로 높은 단기·변동금리·일시상환 대출에는 최고요율(0.30%)이 부과된다.

금융기관들이 장기·고정금리·분할상환 대출을 많이 취급하도록 유도해 가계부채 질 개선을 이끈다는 게 당국의 구상이다..

이에 2017년 말 기준 분할상환 대출 점유율 목표치는 기존 40%에서 45%로 상향 조정된다. 고정금리 최종 목표치는 기존 40%를 유지하되 연도별로 조정된다.

상대적으로 규제가 느슨한 2금융권 ‘풍선효과’를 방지하기 위해 상호금융권의 토지·상가 담보 대출에 대해서는 담보 인정 한도 기준도 강화된다.

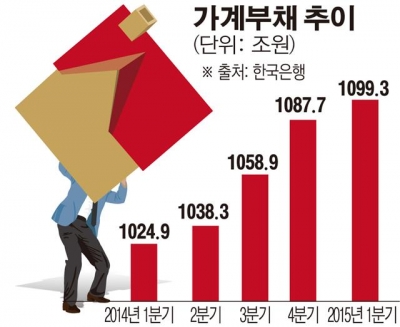

손병두 금융위원회 금융정책국장은 “1100조원 규모의 가계부채 위험요인이 금융시스템으로 전이될 가능성은 낮다”면서도 “다만 소득보다 부채가 더 빠르게 증가하고 있다는 데 문제의식을 갖고 선제적으로 대책을 마련했다”고 말했다.

![노동의 정석을 바꾼 '모베드·아틀라스'…일자리 패러다임 재편 [거대한 수레의 역습]](https://img.etoday.co.kr/crop/140/88/2293486.jpg)

!['통계 착시' 개인은 부유해졌는데 사회는 가난해졌다 [뒤처진 국가 통계]](https://img.etoday.co.kr/crop/140/88/2293643.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[오늘의 투자전략] "코스피, 美나스닥 강세·10년물 금리 하락에 상승 출발"](https://img.etoday.co.kr/crop/85/60/2283178.jpg)

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2293582.jpg)

![정치·외교·통일·안보 대정부질문, 답변하는 김민석 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2293534.jpg)