그날이다. 한국은행은 18일 금융통화위원회를 열고 기준금리를 결정한다. 이낙연 국무총리를 비롯한 정부와 여당인사들의 부동산발 금리인상 주문에 그 어느 때보다 금리인상 기대감이 커진 상황이다. 실제 금리인상이 이뤄질지는 지켜볼 일이다.

우선 △집값 상승 △가계부채 증가 △내외금리차 확대 등을 감안하면 금리인상 가능성이 높다. 실제 9·13 부동산 대책 발표 후 한 달간 서울 아파트 매매시장은 0.86% 상승에 그쳐 둔화세가 뚜렷하지만 여전히 상승세다.

KB국민은행에 따르면 9월 서울 주택매매가격 종합지수는 115.7(2015년 12월 100 기준)로 전월 대비 3.3포인트 급등했다. 이는 역대 최대치이며 전월비 상승폭도 2006년 11월(3.9포인트) 이후 가장 큰 폭이다. 같은 기간 전국 주택매매가격은 1포인트 오른 105에 그쳤다.

가계부채 문제도 여전하다. 은행 주택담보대출은 9월에도 3조6000억 원이 늘어 지난해 7월 4조8000억 원 증가 이후 1년 2개월 만에 최대치를 기록했다. 이주열 한은 총재도 5일 한은 출입기자단 워크숍에서 “가계부채는 증가율이 다소 낮아지고 있지만 여전히 소득보다 빠른 속도로 늘고 있다”고 우려했다.

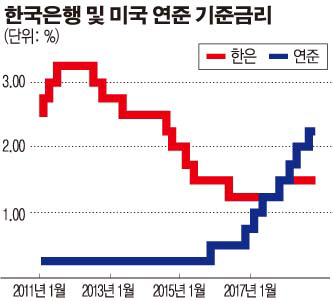

미국 연준(Fed)은 12월 금리인상을 예고했다. 현실화한다면 올 들어 네 번째 인상이다. 연준은 내년에도 세 차례 정도의 금리인상을 시사했다. 그렇잖아도 연준 기준금리(2.00~2.25%)와 한은 기준금리(1.50%)는 75bp(1bp=0.01%포인트) 역전돼 있다. 금리차가 더 확대된다면 자본유출 우려가 커질 수밖에 없다.

반면 △성장률 하향 △고용 부진 △금융시장 불안 등을 고려하면 금리동결이 불가피하다. 이 총재도 최근 18일 발표할 한은 수정경제전망에서 성장과 고용 전망을 하향 수정할 가능성이 높아졌다고 밝힌 바 있다.

앞서 9일 국제통화기금(IMF)은 올해와 내년도 우리 경제의 성장률 전망치를 각각 2.8%와 2.6%로 예상했다. 이는 종전 전망치 대비 각각 0.2%포인트와 0.3%포인트씩 낮춘 것이다. 세계경제전망 역시 무역 긴장 고조와 펀더멘털이 취약한 신흥국 중심의 자본 유출 등을 이유로 각각 0.2%포인트씩 내렸다.

최근 미국채 10년물 금리가 3.2%까지 치솟자 대내외 금융시장도 크게 흔들린 바 있다. 11일 주식시장에서 코스피는 98.94포인트(4.44%)나 폭락했고, 서울외환시장에서 원·달러는 10.4원(0.92%)이나 오르기도 했다.

신석하 숙명여대 경제학부 교수는 “경제 상황이 좋지 않다. 이미 작년 말부터 하향세를 보이고 있는 데다 미중 간 무역전쟁을 보더라도 당분간 좋아지기 어렵다. 다만 연준은 금리인상 기조를 지속하고 있다. 한미 금리차 확대는 부담”이라며 “금리를 인상해야 하는 요인과 그렇지 않은 요인이 동시에 있다. 무게중심을 어디에 두느냐에 따라 결과가 다를 것”이라고 말했다.

한편 한은은 작년 11월 25bp 인상한 후 지난달까지 10개월째 동결 행진을 계속해왔다.

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![김장 잘못하다간…“으악” 손목‧무릎 등 관절 주의보 [e건강~쏙]](https://img.etoday.co.kr/crop/140/88/2105671.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![[특징주] 한글과컴퓨터, 글로벌 AI 기업과 협업 기대감에 강세](https://img.etoday.co.kr/crop/85/60/2105768.jpg)

![[특징주] 티디에스팜, 세계최초 핫멜트 기술 기반 '리바스티그민 치매 패치' 개발완료 소식에 강세](https://img.etoday.co.kr/crop/85/60/2105749.jpg)

![[특징주] 비에이치아이, 신한울 3·4호기 SMR 공통 적용 부품 640억 원 규모 수주 성공 소식에 강세](https://img.etoday.co.kr/crop/85/60/2105733.jpg)

![[특징주] 코스닥 대장주 알테오젠, 12% 급락…2위 에코프로비엠에 왕좌 뺏기나](https://img.etoday.co.kr/crop/85/60/2105724.jpg)

![[컬처콕 플러스] "GD 음악은 콜라에 끓인 라면 맛"…지드래곤 무한 매력 톺아보기](https://img.etoday.co.kr/crop/300/170/2105657.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)