9일(현지시간) CNBC방송에 따르면 사우디아람코가 이날 공개한 투자 설명서에 개인 투자자들에게 분배되는 물량이 0.5%에 불과한 것으로 나타났다. 다음 달 사우디 리야드증시(타다울거래소)에 상장 예정인 아람코는 전체 지분 중 5%를 매각한다는 방침이다. 기업가치가 1조2000억 달러(약 1389조 원)에서 최대 2조3000억 달러로 평가받고 있는데, 개인 투자자들이 참여할 수 있는 지분은 0.5%밖에 안 되는 것이다.

매각 지분 5% 가운데 자국 내 판매 비율은 1~3%가 될 전망이며, 이중 상당 부분을 이미 사우디 왕족들에게 매각한 것으로 파악됐다. 나머지 지분 대부분은 중국 국부펀드와 중국석유화공집단(시노펙) 등 기관 투자자들에게 돌아갈 것이라는 관측이다. 중국은 미국과 유럽의 기관 투자자들이 주저하는 틈을 타 최대 산유국인 사우디와의 관계 강화를 노리고 적극 뛰어들고 있다.

앞서 블룸버그는 지난 6일 여러 중국 기업이 아람코 IPO에 총 50억 달러에서 100억 달러를 투자하는 방안을 고려하고 있다고 보도했다. 중국 국부펀드인 실크로드펀드가 최근 아람코 측과 투자를 논의했고, 국영 석유업체 시노펙과 국부펀드 중국투자공사(CIO)도 최근 몇 달 새 아람코 측과 투자를 협의했다고 통신은 전했다.

세계 최대 IPO로 흥행몰이를 하고 있는 사우디 정부도 파격적인 지원에 나섰다. 아람코 주식을 180일 이상 보유하던 사우디 투자자에게는 보너스 주식을 부여할 예정이다. 사우디 은행은 아람코 주식 매입 자금을 우대금리로 융자해 준다. 또 아람코는 이미 연간 750억 달러의 배당 계획을 밝혔지만, 투자금을 더 끌어모으기 위해 추가 조치를 고려하고 있다.

사우디는 실세인 무함마드 빈 살만 왕세자가 밀어붙이고 있는 경제개혁 프로그램 ‘비전 2030’의 일환으로 아람코 IPO를 추진 중이다. 2016년에 처음 IPO 계획을 발표했지만, 기업 가치를 둘러싼 논란과 재무 공개에 대한 우려가 커지면서 수 차례 연기했다.

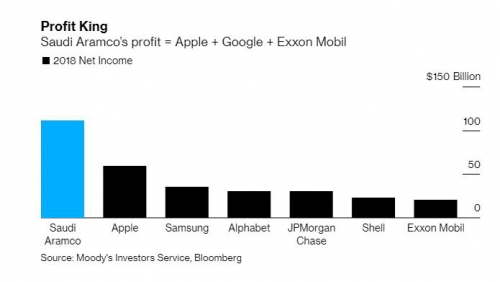

아람코의 적정 가치를 두고는 갑론을박이 뜨겁다. 미국 경쟁사인 엑손모빌의 경우, 시가총액이 3000억 달러이고 셰브런은 2290억 달러라는 점에서 아람코의 가치가 과대평가됐다는 문제 제기가 잇따르고 있다.

아람코는 공모가와 발행 주수 등 구체적인 IPO 작업은 17일부터 시작해 12월 4일 마무리한다는 계획이다. 주간사로는 JP모건체이스, 골드만삭스, 씨티그룹, 모건스탠리 등이 참여하고 있다.

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![김장 잘못하다간…“으악” 손목‧무릎 등 관절 주의보 [e건강~쏙]](https://img.etoday.co.kr/crop/140/88/2105671.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![[오늘의 뉴욕증시 무버] 스노우플레이크, 실적 호조ㆍ매출 향상 기대감에 32.7%↑](https://img.etoday.co.kr/crop/85/60/2105546.jpg)

![[종합] ‘성매수 의혹’ 게이츠 법무장관 지명자 자진 사퇴…트럼프 “존중한다”](https://img.etoday.co.kr/crop/85/60/2105530.jpg)

![[컬처콕 플러스] "GD 음악은 콜라에 끓인 라면 맛"…지드래곤 무한 매력 톺아보기](https://img.etoday.co.kr/crop/300/170/2105657.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)