삼성증권은 네이버(NAVER)에 대해 광고 성장률이 상승하며 하반기에는 주가가 반등할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 28만 원에서 25만 원으로 하향 조정했다. 전 거래일 기준 종가는 17만6300원이다.

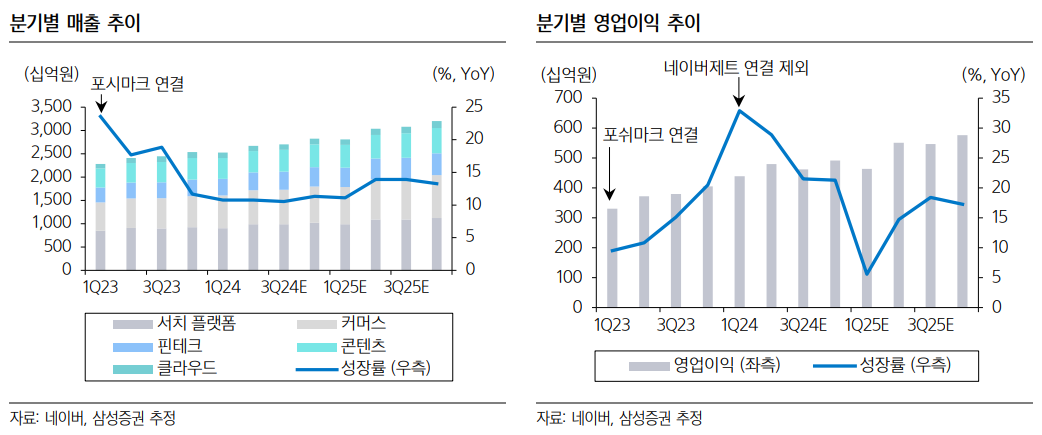

16일 오동환 삼성증권 연구원은 “홈피드, 클립 등 신규 서비스 출시에 힘입어 2분기 서치 플랫폼 매출 성장률은 9%로 높아질 전망”이라며 “경쟁 심화와 경기 부진으로 커머스의 거래액 성장률은 여전히 5%대에 머무나, 점진적인 수수료율 상승으로 매출 성장률은 15% 수준을 유지할 전망”이라고 했다.

오 연구원은 “클라우드 매출은 일본 관련 거래 중단으로 성장률이 5%대로 떨어질 전망이나, 광고와 커머스 성장에 힘입어 2분기 전체 매출은 전년 동기 대비 10.8% 증가가 예상된다”며 “주가 하락에 따른 주식보상 비용 감소 등으로 2분기 영업이익은 전년 동기 대비 28.9% 증가한 4802억 원을 기록해 컨센서스를 11.1% 상회할 전망”이라고 했다.

오 연구원은 “주가 하락을 이끌었던 일본 정부의 라인야후 지분 매각 압박은 소강 상태로 접어들었다고 판단된다”며 “라인야후는 1일 단기적으로 A홀딩스의 지분 변화 계획이 없다는 내용의 행정지도 보고서를 제출했고, 총무성에서도 이를 긍정적으로 평가했다고 언론 보도됐다”고 했다.

그는 “라인야후의 검색, 커머스, 클라우드 등 사업 전반에서 네이버와 협업은 기대하기 어려워졌다”면서도 “네이버 입장에서 관련 리스크 부각 가능성이 낮아졌다는 점은 긍정적이라고 평가한다”고 했다.

또 그는 “개편 이후 도입된 홈피드는 개인 맞춤형 콘텐츠 제공으로 체류 시간 확대와 신규 타깃 광고 매출에 기여 중”이라며 “클립과 치지직 등 영상 플랫폼도 광고와 커머스 경쟁력 강화에 기여하며 하반기 서치플랫폼 매출 성장률을 두 자리대로 끌어올릴 전망”이라고 했다.

오 연구원은 “지연되는 인공지능(AI) 서비스 수익화에 따른 밸류에이션 하락을 반영해 목표주가를 10.7% 하향한다”면서도 “단독 서비스로서 AI 상용화는 늦어지고 있으나, 광고, 커머스, 콘텐츠 등 기존 서비스에 접목돼 제품 경쟁력 향상에 기여 중”이라고 했다.

그는 “신규 피드형 콘텐츠와 영상 서비스 출시에 따른 광고 성장률 상승이 기대된다”며 “여러 외부 악재가 선반영돼 12개월 예상 주가수익비율(PER)이 16.4배로 하락한 만큼 하반기에는 주가 반등 가능성이 높다”고 했다.

![올해 하이브리드차 첫 ‘40만대’ 고지 달성…가솔린 맹추격 [ET의 모빌리티]](https://img.etoday.co.kr/crop/140/88/2268229.jpg)

![[단독] AI거버넌스 다시 쓴다…정부 부처 인력·예산 전수조사](https://img.etoday.co.kr/crop/140/88/2268241.jpg)

![2차전지 상상도 못 한 일 벌어진다! 포스코 대반전은 '이때' ㅣ 윤석천 경제평론가 [찐코노미]](https://i.ytimg.com/vi/gWMfyyGuXvc/mqdefault.jpg)

![[오늘의 주요공시] 고려아연ㆍ진흥기업 등](https://img.etoday.co.kr/crop/85/60/2266588.jpg)

![[채권마감] 10선 원빅 가까이 급등 ‘2년만 최대폭 상승’..약세 과도인식+손절매](https://img.etoday.co.kr/crop/85/60/2268504.jpg)

![평균 '10만 원' 넘었다⋯축의금, 대체 얼마가 적당한데? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2268469.jpg)

![중소기업 입법과제 타운홀미팅, 대화하는 정청래-김기문 [포토]](https://img.etoday.co.kr/crop/300/190/2268557.jpg)