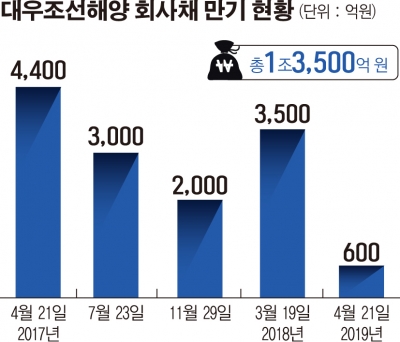

16일 금융투자업계에 따르면 금융당국은 다음 달 초 대우조선 회사채 관련 채권자 집회를 열고 만기연장과 출자전환, 이자율 감면 등 발행조건 재조정을 추진한다. 회사채 발행 조건을 바꾸려면 사채권자 집회 참석자가 보유한 금액의 3분의 2 이상, 총 채권액의 3분의 1 이상의 동의가 필요하다.

국민연금과 우정사업본부가 보유한 회사채 물량은 전체의 절반이 넘는 7000억 원 수준이다. 특히 4월 21일 만기가 돌아오는 4400억 원 규모 회사채 중 절반 수준을 국민연금이 들고 있다. 국민연금이 상환유예를 결정하면 다른 채권자들도 따라올 가능성이 크다.

그러나 정부 방침대로 국민연금을 비롯한 기관투자자들이 채무 재조정에 응할지는 불확실하다. 국민연금은 지난해 대우조선해양의 분식회계로 입은 손해가 489억 원에 달한다며 배상 소송을 청구했다. 최근 ‘최순실 국정농단’ 사태에서 국민연금이 삼성그룹의 합병을 도왔다는 눈총도 받았던 만큼 또 특정 대기업 살리기에 국민 노후자금이 동원된다는 비판도 거셀 것으로 보인다.

국민연금이 대우조선 회사채 상환유예 이상으로 동원될 가능성은 희박한 상황이다. 정부의 대우조선 살리기 의지에 따라 국민연금이 향후 대우조선 주식이나 회사채를 추가로 사들이는 것은 또 다른 ‘재앙’이 될 수 있다는 지적이다. 국민 자금 유용은 물론 관치금융의 전형이라는 비판을 피해갈 수 없다.

앞으로 총 다섯 차례 발행될 회사채 물량에 대한 채무 재조정에서 국민연금이 꾸준한 상환유예 의지를 보이는 것이 현재로서는 가장 현실성 있다는 분석이다. 한 회차라도 최종 부결되면 그 즉시 대우조선해양은 모든 회차의 투자자에게 원래대로 채무를 상환해야 한다.

![2030 차 안 산다…신차 구매 비중 10년 새 '최저' [데이터클립]](https://img.etoday.co.kr/crop/140/88/2298694.jpg)

!["부럽고도 싫은 한국"…동남아 불매운동 이면 [해시태그]](https://img.etoday.co.kr/crop/140/88/2298672.jpg)

!["군 투입이 곧 폭동?"…내란죄 성립 두고 격돌 [정치대학]](https://img.etoday.co.kr/crop/300/170/2298734.jpg)

![법사위, 답변하는 김영훈-김성환 장관 [포토]](https://img.etoday.co.kr/crop/300/190/2298708.jpg)