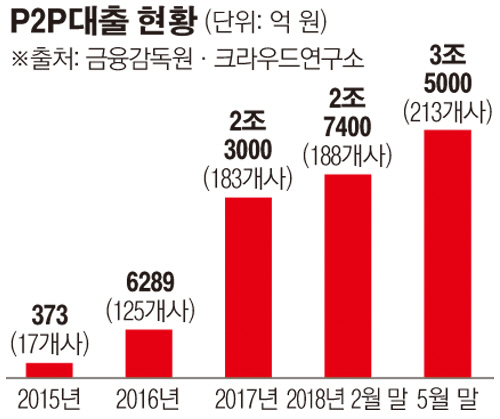

12일 금융권에 따르면 지금까지 총누적 대출액이 3조 5000억 원에 이르는 P2P대출이 금융당국이 업체의 자율적 준수를 요구하며 마련한 A4 다섯 장 분량의 '가이드라인'만을 의존하면서 각종 부작용이 불거지고 있는 상황이다. 행정지도 성격인 가이드라인은 투자한도와 정보공개 사항 등만을 규정할 뿐, 피해자 구제와 업체 제재에 관해서는 손을 놓고 있는 실정이다. 개인 투자자를 중심으로 P2P 대출이 급격한 성장세를 보였지만, 정작 관련 법규는 제자리에 멈춰 있는 셈이다.

가장 큰 문제는 현행 체계가 P2P대출 중개업을 어느 범주에도 포함하지 않고 있다는 점이다. 법제화가 이뤄지지 않으면 규제 근거가 없어 당국의 감시 범위 밖으로 벗어나게 된다. 금융감독원 관계자는 “P2P업체에 대한 법이 없어서 최소한 금융감독원의 감독 대상은 아니고, (정부) 가이드라인은 강제규범이 아니어서 (실효성이 부족하다)”고 말했다. 하지만 P2P대출은 지난해 누적대출액 1조 원을 돌파한 데 이어 5월 말 기준으로 3조 5000억 원에 달하는 금융 서비스로 자리 잡았다. 법의 사각지대에 내버려 두기에는 비대하고 위험하다. 관련 법 제정을 서둘러야 하는 이유다.

현재 P2P대출은 지난해 마련된 행정지도 성격의 A4 기준 다섯 장 분량의 가이드라인에 전적으로 의존하고 있다. 보완책으로 P2P대출업체(플랫폼)의 자회사인 대부업체를 통해 대출이 이뤄지는 점을 고려해 대부업법을 들어 관리하고 있다. 3월부터는 금융위원회에 P2P연계 대부업체의 등록 의무화가 실시됐지만, 전체 213개 업체 가운데 156개(약 73%)만 등록돼 있는 실정이다. 또한 대규모 부동산 프로젝트 파이낸싱(PF)을 비롯해 대부분이 부동산 담보대출과 같은 대형 거래로 이뤄지는 만큼 직접 규제법안 신설과 기업공시 투명성 확보도 필요하다.

최근 일부 P2P업체의 부실과 도산 가능성이 불거지면서 법제화 필요성은 그 어느 때보다 큰 상황이다. 정부와 업계 자체 가이드라인에 전적으로 의존하는 현실에서 P2P대출 업체가 발표한 대출 규모와 연체율, 손실률은 신뢰도가 낮을 수밖에 없다. 실제로 P2P대출 업체 관련 법안을 준비 중인 여당 관계자는 당국 조사 자료가 아닌, 업계 자체 발표 자료에 대해 의구심을 표하기도 했다.

한편 P2P대출 관련 법안은 국회 문턱을 넘지 못하고 있다. 이날 국회 의안정보시스템에 따르면, P2P대출 관련 법안은 총 5건이 발의됐다. 제일 먼저 발의된 법안은 더불어민주당 민병두 의원이 지난해 7월 발의한 법으로, P2P대출을 ‘온라인대출중개업’으로 규정하고 관련 책임을 명시하는 내용을 담고 있다. 하지만, 관련 발의법안 모두 상임위원회에 계류돼 있다. 하반기 국회 일정 역시 지방선거 여파로 알 수 없는 상황이어서 당분간 법적 ‘진공상태’는 피할 수 없을 전망이다.

![[단독] 두산에너빌리티, 빌 게이츠 ‘테라파워’와 SMR 속도전 [SMR 동맹 재편]](https://img.etoday.co.kr/crop/140/88/2302385.jpg)

![47년 물류 거점의 변신⋯서부트럭터미널, ‘도심형 복합단지’ 재편 [서울 복합개발 리포트 ⑦]](https://img.etoday.co.kr/crop/140/88/2302209.jpg)

![러우 땐 정유사 특수였는데…중동發 ‘공급망 셧다운’ 공포 [중동發, 오일 쇼크]](https://img.etoday.co.kr/crop/140/88/2302308.jpg)

![전고체 배터리 승부 가른다…"속도는 에코프로, 원가는 포스코" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2302616.jpg)

!['검은 화요일' 코스피 7% 급락...6000 아래로 [포토로그]](https://img.etoday.co.kr/crop/300/190/2302297.jpg)