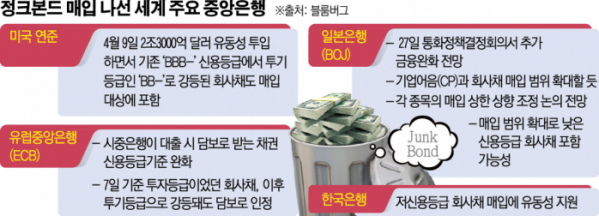

‘신종 코로나바이러스 감염증(코로나19)’ 팬데믹(전염병의 세계적 대유행)으로 세계 경제가 아예 멈춰버리는 초유의 사태가 벌어지면서 중앙은행들도 전례 없는 공격적인 정책을 펼치고 있다. 미국 연방준비제도(Fed·연준)에 이어 유럽중앙은행(ECB)과 일본은행(BOJ)에 이르기까지 선진국 중앙은행들이 투기등급 회사채인 ‘정크본드’ 리스크를 떠안고 있다.

22일(현지시간) 블룸버그통신에 따르면 ECB는 이날 시중은행들이 기업에 대출할 때 일부 정크본드를 담보로 받는 것을 인정하기로 했다. 코로나19로 신용등급 강등 위험에 노출된 유로존(유로화 사용 19개국) 내 취약한 국가들을 보호하려는 목적이다.

구체적으로는 7일 기준 신용등급이 투자등급을 유지했다면 그 이후 등급이 투기등급인 ‘BB’로 강등된 회사채도 담보로 인정해 은행이 대출을 제공할 수 있다. ECB는 투자등급인 ‘BBB’ 이상의 회사채만 담보로 인정했으나 이 제한을 상당 부분 완화한 것이다.

특히 ECB의 조치는 국제 신용평가사 스탠더드앤드푸어스(S&P)의 이탈리아 국가신용등급 업데이트를 앞두고 이뤄진 것이다. S&P는 24일 이탈리아 신용등급을 재평가한다. 현재 등급 전망이 ‘부정적’이어서 현재 ‘BBB’인 이탈리아가 투기등급으로 추락할 가능성이 농후하다. 그렇게 되면 금융기관들이 대거 이탈리아 국채를 매각하고 현지 회사채도 일제히 정크본드로 전락하게 되는 등 금융시장 혼란이 극대화할 위험이 있어 ECB의 대처가 시급한 상황이었다. 이번 조치는 내년 9월까지 유지된다.

앞서 미국 연준은 지난 9일 2조3000억 달러(약 2830조 원) 유동성을 투입하는 초대형 경제 지원 방안을 내놓았는데, 여기에 정크본드 매입까지 포함했다. 연준이 정크본드를 사들이는 것은 사상 처음이다. 연준은 2008년 글로벌 금융위기 때도 정크본드 매입은 하지 않은 만큼 이번 코로나19 사태를 심각하게 보고 있음을 시사했다.

구체적으로는 지난 3월 22일까지는 ‘BBB-’ 등급을 유지했으나 이후 ‘BB-’로 강등된 이른바 ‘타락전사(Fallen Angels)’ 회사채도 매입 대상이다. 코로나19로 숱한 기업 회사채가 정크본드 수준으로 떨어질 것이 확실한 가운데 자금 지원 문턱을 대폭 낮춘 전략을 펼치고 있다.

BOJ는 당초 27~28일 열릴 예정이던 금융정책결정회의 일정을 27일 하루만으로 단축했다. 코로나19 감염 확대에 만전을 기하기 위해서다. 이번 회의에서는 코로나19에 따른 경제활동 중단으로 자금 사정이 급격히 악화한 기업 지원책을 검토한다. 3월에 이어 기업어음(CP)과 회사채 매입 범위가 확대되고 매입 한도도 상향될 것으로 예상된다. 이에 낮은 등급의 회사채도 매입 대상이 될 가능성이 커졌다.

앞서 BOJ는 지난달 회의에서 회사채 매입 규모를 42조 엔, CP는 32조 엔으로 각각 종전보다 1조 엔씩 확대했다.

우리 정부는 기업의 원활한 자금 조달을 위해 20조 원 규모의 특수목적기구(SPV)를 설립해 저신용등급 회사채와 CP 등을 매입할 계획인데 한국은행이 여기에 유동성을 공급한다.

그러나 신용위험이 상대적으로 높은 정크본드를 매입하는 중앙은행들의 파격 행보에는 큰 리스크가 따른다. 그동안 연준과 ECB 등이 통화정책 완화의 일환으로 양적완화를 펼치면서도 국채에 초점을 맞춘 것은 이런 리스크를 의식한 것이다. 니혼게이자이신문은 ‘통화의 파수꾼’인 중앙은행이 정크본드를 사들였다가 디폴트(채무불이행)로 손실을 보면 통화 전체의 신용 자체가 흔들릴 우려가 있다고 경고했다.

일부 전문가는 이런 정크본드 매입이 투자자들의 과도한 리스크 허용을 조장할 수 있어 궁극적으로 자본시장의 건전한 발전에 해가 될 것이라고 지적했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)