금은 대표적인 안전자산으로 꼽히며 꾸준히 매력적인 투자처로 자리매김했지만, 금광업체들은 그동안 투자자들에게 주목받지 못했다. 개인투자자들이 뛰어들기엔 부채 비율이 지나치게 높아서 고위험군 투자처로 분류됐기 때문.

하지만 최근 코로나19로 금값이 뛰면서 상황이 바뀌었다. 뉴욕상품거래소에서 이날 8월 인도분 금 가격은 전 거래일보다 0.4% 오른 온스당 1817.40달러에 거래를 마쳤다. 역대 금 최고가는 유럽 재정위기와 미국 신용등급 강등이 있었던 2011년 당시 기록한 온스당 1828.5달러로, 올해 안에 사상 최고치 경신은 물론 2000달러를 넘어설 것이란 전망도 나온다.

금값이 날개를 달자 투자자들이 금광업체에 대해서도 적극적으로 투자하기 시작한 것이다. 생산량 기준 세계 1위 금광업체 뉴몬트의 주가도 폭등했다. 뉴몬트 주가는 올해 들어 48% 급등했으며 5월에는 1년 전보다 109% 치솟기도 했다. 호주 금광 업체 포스터빌사우스익스플로레이션의 브라이언 스루사루크 최고경영자(CEO)는 “갑자기 일반인들의 관심을 받고 있다”며 “이러한 관심이 이어지면 금 관련 주식이 불마켓(강세장)이 될 것”이라고 말했다.

구리 등 경제 성장에 의존적인 금속이 코로나19 탓에 투자처로의 매력을 잃은 것도 금광 개발 업체 투자 열풍에 영향을 줬다. 구리 가격은 연초부터 하락세가 지속하면서 3월 19일 연중 최저치인 t당 4371달러를 기록했다. 13일 한때 t당 6633달러까지 급등하며 2년 만의 최고치를 경신했지만, 지금의 경기 침체 상황과 맞지 않는 비정상적인 현상으로 지적됐다. 그 결과 올해 2분기 기초·산업 금속 종목에 대한 순유입액은 340만 달러에 그쳤다. 이는 지난해 같은 기간 대비 40% 줄어든 규모다.

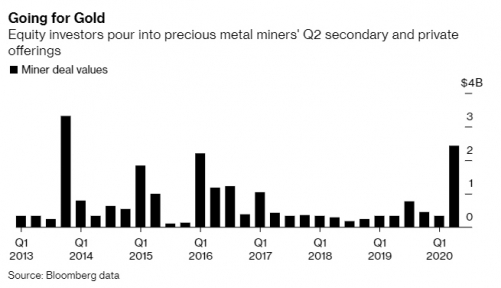

금광업계가 활기를 띠자 인수·합병(M&A)도 활발하게 이뤄지고 있다. 캐나다 금 채굴업체 SSR마이닝은 5월 미국 알래서골드 인수를 발표했다. 캐나다의 금 생산업체 그랜콜롬비아골드는 5월 가이아나골드필드에 지분 매입을 제안했다. 그랜콜롬비아는 미국의 골드X마이닝 인수도 추진하고 있다. 뱅크오브아메리카(BoA)에 따르면 올해 2분기 금광업계에서 이뤄진 M&A는 12건으로, 금액상으로 총 28억6000만 달러에 달했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)