지난 40여 년간 전 세계의 금융을 계산하기 위한 시도는 오늘날 M2M(machine to machine) 게임의 영역으로 전환됐다. 초밀도매매로 국내에 알려진 HFT(High Frequency Trading)에 대한 2009년 기준 자료(미국 기준)에 따르면, 미국 금융기관의 2%가 주식거래량의 73%를 차지하고 있다. 투자는 속도의 게임이 되고 있는 것이다.

국내에서도 지난 2014년 9월 HFT를 도입한 이래 외국인이 시장의 거래속도를 올리고 순간 정보처리량을 급증시키고 있다. 3월 15일부터는 초당 체결 건수가 1000건에서 2000건으로 확대 시행되고 있는 것이 현실이다.

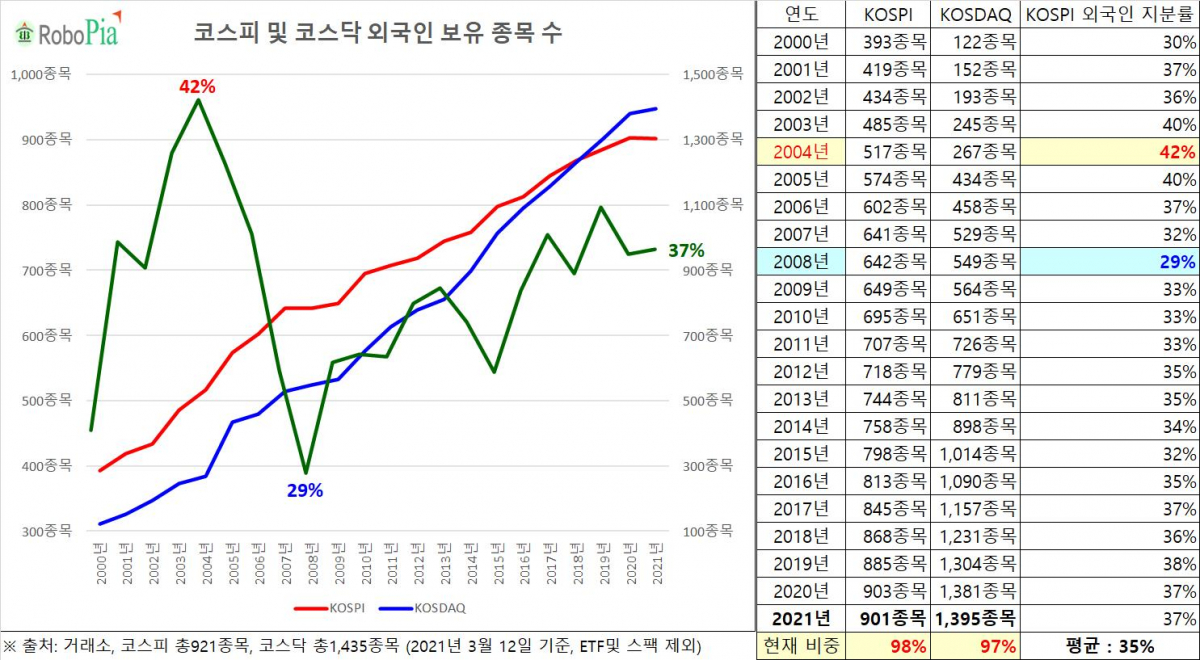

현재 한국 주식시장에서 외국인의 지분율은 36%를 유지하고 있지만, 2021년 현재 거래소(코스피) 기준 전체 상장주식의 98%를 외국인이 가지고 있다. 코스닥시장은 총 1435종목 중에서 1395종목으로, 총 97%의 종목을 보유하고 있다.

즉, 언제든지 외국인은 대한민국 주식시장의 전 종목을 HFT를 활용해 기계적으로 움직일 수 있는 구조를 갖춘 상태이고, 그렇게 진행되고 있다고 보는 것이 합리적일 것이다. 이는 2019년 9월 시행된 전자증권제도와 결합하여 그 충격이 더 커질 수 있는 현실에 직면하고 있다.

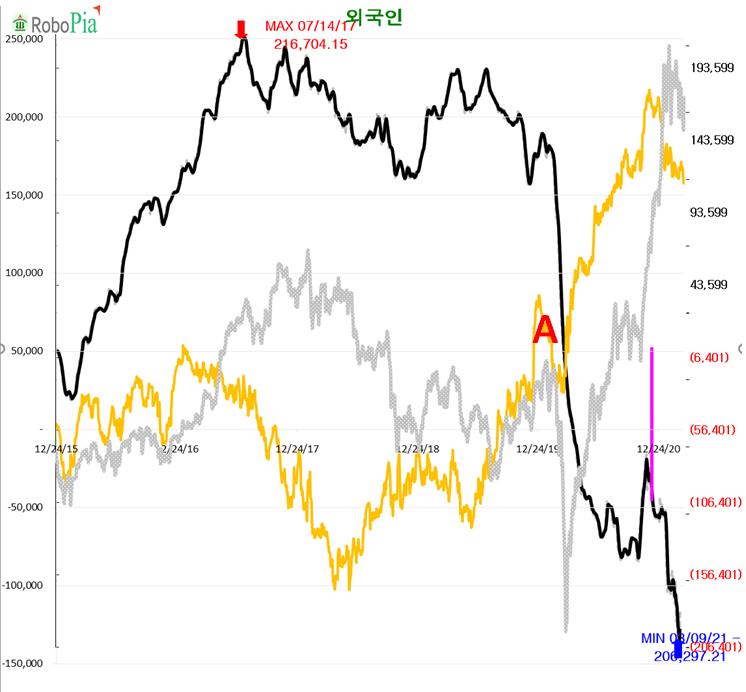

외국인투자자별 동향을 종합주가지수와 현물 및 코스피선물 누적포지션을 한 차트로 결합해보면 그 이유가 더 명확하게 나타난다.

2020년 1월 20일 종합주가지수(회색)가 2277.63포인트(A)를 터치하기 3개월 직전부터 외국인은 현물(검은색)을 지속해서 매도하고 있었고, 코스피선물은 꾸준히 매수(오렌지색)를 했다. 현재도 현물은 지속적인 매도를 진행 중이다.

이 3가지 데이터와 외국인 지분율 및 보유종목 수를 종합적으로 분석하면, 일부 시가총액 상위 종목을 매도하면서 보유종목 수를 최대한 늘림과 동시에, 선물매수를 통한 레버리지 확대로 수익률을 극대화하는 전략을 취하고 있는 것이다.

외국인이 지난 1년 동안 구조적인 변화를 만들고 있는 동안, 국내 증권시장의 안전판 역할을 해야 할 연기금은 오히려 최근 영업일 수 기준 51일 연속 14조 이상 매도(2020년 6월 1일 이후 22조 이상 매도, 총 194일 중 155일 매도)하고 있다. 일 평균 매도금액은 2843억 원이다.

반대로 개인투자자는 종합주가지수가 1439.43포인트를 기록한 2020년 3월 19일 이후 62조 원 이상 매수를 진행 중이며, 2021년에만 32조 원 이상 주식을 매수하고 있다.

결론적으로, 국내 거의 전 기관투자자의 현물주식 매도와 외국인의 현물주식 매도 및 선물시장 매수를 통한 레버리지 확대 포지션에 개인투자자 홀로 반대편에 서 있다. 고독한 개인투자자분들이 감내해야만 하는 투자의 세계는 앞으로 어떠한 결과로 귀결될지 주목된다.

외국인의 HFT로 순간변동성이 확대되고, 속도에 흔들릴 수밖에 없는 시장 속에서 투자는 한두 해로 승부를 내거나 멈추는 것이 아니라 장기적으로 본인에게 맞는 투자철학과 기법을 지켜나가야만 한다. 이를 지원하는 국내외 시장에 대한 합리적이고 객관적인 빅데이타 구축과 알고리즘의 개발이 더욱더 절실해지는 시기다.

!["어디까지 오르나"…코스피, 장 중 사상 첫 5500 돌파…삼전닉스가 견인 [코스피 5500 돌파]](https://img.etoday.co.kr/crop/140/88/2295311.jpg)

![LG家 상속분쟁 구광모 승소…법원 “모녀측 상속 내역 보고 받아”[종합]](https://img.etoday.co.kr/crop/140/88/2295283.jpg)

![국경 넘은 '쿠팡 리스크'…K IPO 신뢰의 시험대 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2262677.jpg)

![[단독] 소상공인 'AX' ⋯이재명 정부 첫 '민관 협력 첫 AI 모델' 된다](https://img.etoday.co.kr/crop/140/88/2294961.jpg)

![“등록금 벌고, 출근길엔 주식창”…‘꿈의 오천피’ 너도나도 ‘주식 러시’ [전국민 주식열풍]](https://img.etoday.co.kr/crop/140/88/2294661.jpg)

![대법 “SK하이닉스 경영성과급 임금 아냐…퇴직금 반영 안돼” [종합]](https://img.etoday.co.kr/crop/85/60/2288085.jpg)

![국경 넘은 '쿠팡 리스크'…K IPO 신뢰의 시험대 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2262677.jpg)

![국회 본회의, 교육·사회·문화 분야 대정부질문 [포토]](https://img.etoday.co.kr/crop/300/190/2294931.jpg)