매입 금리, 종투사 9개사 참여 ‘투자협의회’에서 결정

15일 금융투자업계에 따르면 NH투자·메리츠·한국투자증권 3곳이 증권사 보증 프로젝트파이낸싱(PF) 자산유동화기업어음(ABCP) 매입을 위한 SPC 설립 공동주관사를 맡기로 했다. 조만간 SPC 운영과 관련한 계약을 체결할 예정이다.

증권사 보증 PF-ABCP 매입 프로그램은 지난달 말 단기자금 시장의 경색을 해소하고자 종합금융투자사업자 9개사가 대응 방안을 마련하면서 시작됐다. 앞서 금융위원회가 “업권 내에서도 노력해야 한다”는 메시지를 전한 후에 조성된 것이다. 9개사에는 미래에셋·메리츠·삼성·신한투자·키움·하나·한국투자·KB·NH투자증권이 이름을 올렸다.

당초 매입 규모를 각 사당 최대 1000억 원씩으로 추산해 1조 원 규모도 가능하다는 얘기가 나왔다. 그러나 이후 최종안에는 각 사당 500억 원을 출자해 4500억 원 자금을 조성하고, 이를 통해 중소형 증권사가 보증한 A2(-)등급 이상 ABCP를 매입한다는 계획을 세웠다.

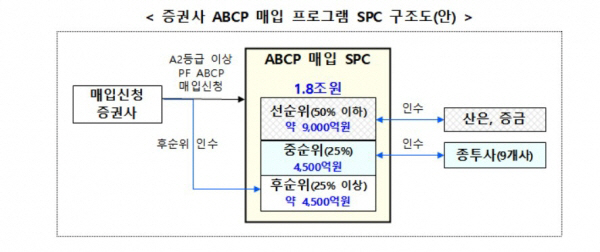

이후 지난주에 금융당국은 단기자금 시장 안정 조치로 증권사 보증 PF-ABCP와 관련해 매입 규모를 1조8000억 원으로 확대하고, 참여사도 종투사 9개 이외에 산업은행, 증권금융, 매입신청 증권사를 추가했다. 건설사 보증 PF- ABCP도 새로 마련해 이 부분은 산업은행과 신용보증기금이 매입에 나섰다.

증권사 보증 PF-ABCP의 경우 매입 대상을 기존 ‘A2-’에서 우량 등급에 속하는 ‘A1’으로 확대했다. 연말 자금시장 유동성 부족으로 차환에 어려움을 겪을 수 있는 일부 A1 등급도 지원 대상에 포함한다는 취지다. 매입금리는 시장금리 등을 고려하여 종투사 9개사가 참여하는 ‘투자 협의회’에서 결정할 예정이다.

일부 증권사는 SPC 공동 주관사 3곳에 PF-ABCP 매입 신청에 나선 것으로 알려졌다. SPC 매입은 오는 21일부터 시작할 예정이다. 투자협의회 관계자는 “매입 신청은 들어오고 있고, 매입 규모를 늘린 상황인 만큼 신청 추이를 지켜봐야할 것으로 보인다”고 말했다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![[설용돈 추천 ETF] 우량주·비메모리 담은 RISE 상품 주목](https://img.etoday.co.kr/crop/85/60/2294113.jpg)

![[주간 IPO] '공모가 8300원' 케이뱅크, 20일 청약…2월 공모주 시장 달군다](https://img.etoday.co.kr/crop/85/60/2296305.jpg)

![[주간증시전망] 코스피, 설 연휴 휴식기 돌입…"반도체 업종 중심 강세장 이어질 것"](https://img.etoday.co.kr/crop/85/60/2296209.jpg)

![[베스트&워스트] SK증권ㆍ대신증권, 증권주 급등⋯기관 매도세에 한세실업↓](https://img.etoday.co.kr/crop/85/60/2296281.jpg)

![[베스트&워스트] 상폐 앞두고 1만% 치솟은 제일바이오⋯'동전주’ 위기에 ↓](https://img.etoday.co.kr/crop/85/60/2296263.jpg)

![[채권마감] 한은국장·구윤철 원투펀치…불플랫 장단기금리차 한달만 최저](https://img.etoday.co.kr/crop/85/60/2295820.jpg)

![최가온, 韓 첫 설상 금메달… ‘마지막 3차 런’ 승부수 통했다 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2295821.jpg)

![설 연휴, 인천공항 주차장 만차 [포토로그]](https://img.etoday.co.kr/crop/300/190/2295699.jpg)