시장 전문가들은 장기적으로 금값 상승 압력이 지속될 것으로 전망한다. 백악관에 재 입성이 유력한 도널드 트럼프 전 대통령의 관세 공약과 엄격한 이민 정책이 인플레이션을 자극할 가능성이 커서다. 트럼프 정책에 따른 무역 마찰도 안전자산인 금 선호를 높일 수 있다.

6일 한국거래소에 따르면 올해 들어 10월까지 금 거래대금은 1조4480억 원으로 지난해 연간 거래대금(1조590억 원)을 넘어섰다. 금 거래대금은 올해 들어 계속 늘어나는 추세였다가 지난 10월 한달 거래대금은 4480억 원을 기록해, 1월(1080억 원)보다 4배 가까이 증가했다.

‘금개미’(개인 금투자자)들도 금을 쓸어담고 있다. 월별 거래량을 투자자별로 보면, 개인의 비중이 51.9%로 가장 높았으며, 다음으로 기관(42.2%) 및 실물 사업자(19%) 순이었다. 지난 10월 개인의 비중은 49%까지 올랐다. 개인 투자자의 13개 증권사에서 개설한 금 거래 계좌 수도 매년 꾸준히 증가해 지난해 111만 개에서 올해 120만 개까지 늘었다.

개미들이 몰리면서 간접투자 상품들도 치솟고 있다.

금융정보업체 에프앤가이드에 따르면 전일 기준 국내 금 펀드 12개의 올 초 이후 수익률은 27.45%를 기록했다. 이중 최근 6개월 수익률만 17.52%를 차지한다. 올 초 급격했던 상승 흐름은 연말이 가까워질수록 더 강화하는 분위기다. 같은 기간 마이너스 수익률인 국내 주식형펀드(-4.28%)는 물론 해외주식형 펀드(23.86%)도 앞지르고 있다.

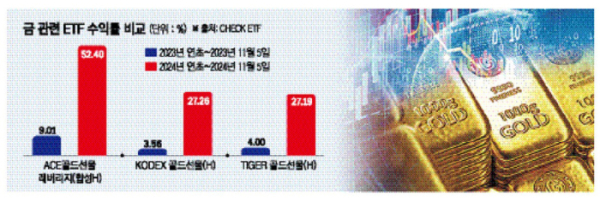

수익률이 가장 좋은 금 상장지수펀드(ETF)는 ACE골드선물 레버리지(합성H)였다. 연초 이후 수익률이 무려 52.40%에 달한다. 레버리지 상품으로 금 가격이 오를 때마다 2배 수익률을 거둘 뿐 아니라 환헤지(H) 전략을 사용해 환율 변동에 따른 리스크도 적다. 이 때문에 올해 들어 원·달러 환율이 심리적 마지노선인 1400원대까지 치솟을 때도 영향 없이 손실을 피할 수 있었다.

이어서 KODEX 골드선물(H)(27.26%), TIGER 골드선물(H)(27.19%)도 우수한 수익률을 기록했다. 1년 전 같은 기간 ACE골드선물 레버리지(합성H)의 수익률이 9.01%였고, TIGER 골드선물(H)(4.00%), KODEX 골드선물(H)(3.56%)였던 점을 감안하면 올 들어 유독 눈에 띄게 강세를 보이는 것이다. 작년 말 1g당 8만 원 중반에 머물던 금값은 12만 원 중반까지 치솟았다.

금값은 올해 4%대를 넘어서며 치솟던 국채 금리에도 흔들리지 않았다. 국채 금리와 금 값은 음(-)의 상관관계를 갖는다. 미 연방준비제도(Fed·연준)의 금리 인하는 9월이 다 가도록 시행되지 않았고 이에 연초 부풀었던 금리 인하 기대감도 꺼지면서 미 국채 금리를 다시 끌어 올렸다. 원자재인 금에는 금리가 없기 때문이다.

미 연준의 기준금리 이하가 시작된 이후에도, 코로나19 이후 주요국들이 정책금리를 큰 폭 인상하면서 실질금리는 여전히 높은 수준을 기록 중이다. 실질금리는 명목금리에서 물가상승률을 뺀 값이다. 지난달 말 달러인덱스도 지난 8월 2일 이후 최고치인 104.17을 기록했다. 여기에 중국과 각국 중앙은행의 금 매입 수요도 금값 상승에 영향을 줬다.

일각에서는 올해 들어 30% 이상 상승한 금 가격에 대한 레벨 부담도 제기되지만, 시장에서는 여전히 ‘비중 확대’를 권고하고 있다. 오히려 미국 대선 이후 정치·지정학적 불확실성이 높아질 때 대응할 수 있는 최고의 자산이라는 분석이다. 트럼프의 보호 무역주의와 미국의 재정적자가 강화할수록 인플레이션 압력이 다시 고개를 들 수 있다는 우려도 나온다.

NH투자증권은 “미국 대선 결과를 당장 가늠하기는 어려워도 금 투자 자금 유입세는 지속될 전망”이라며 “러·우 전쟁과 중동 긴장이 장기화하는 가운데 미국 대선 이후에는 미국 연준의 ‘긴축 선회(피벗)’가 완전히 시사되지 않는 한 완화적 통화정책 기조 아래에 금 가격 상승 랠리도 지속될 전망”이라고 했다.

![신탁형·일임형·중계형?…ISA 계좌, 어떤 유형이 내게 유리할까 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2095539.jpg)

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2098627.jpg)

![제니도, 조나단도 회초리 맞았다…갑론을박 부르는 '결혼식 문화' [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2098561.jpg)

![[단독] 공인중개사협회, 이르면 연내 부동산 지수 공표 재개… ‘널뛰기 통계’ 극복할까](https://img.etoday.co.kr/crop/140/88/2098134.jpg)

![골드 투자한 우리 누나 “트럼프 만세”, 물가 무역마찰 금값 상승 요인[미국 대선]](https://img.etoday.co.kr/crop/85/60/2098723.jpg)

![[급등락주 짚어보기] 삼부토건, 美 트럼프 당선에 우크라 전쟁 종식 기대 ‘上’](https://img.etoday.co.kr/crop/85/60/2098710.jpg)

![[오늘의 주요공시] 카카오뱅크ㆍ고려아연ㆍ대한항공 등](https://img.etoday.co.kr/crop/85/60/2098708.jpg)

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/300/170/2098264.jpg)

![당선자 수락 연설하는 트럼프, 코스피-환율 마감장 영향은? [포토]](https://img.etoday.co.kr/crop/300/190/2098650.jpg)