신한투자증권은 오리온에 대해 올해 주가가 반등세를 맞을 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 12만8000원에서 14만 원으로 상향 조정했다. 전 거래일 기준 종가는 11만2800원이다.

19일 조상훈 신한투자증권 연구원은 “높은 해외 비중으로 과거 K-푸드 대장 역할을 했던 오리온은 2년간 외형 성장이 부진하며 주가도 약세였다”며 “올해부터 제품 및 채널 경쟁력 강화에 따른 매출 성장률 및 주가 회복을 기대한다”고 했다.

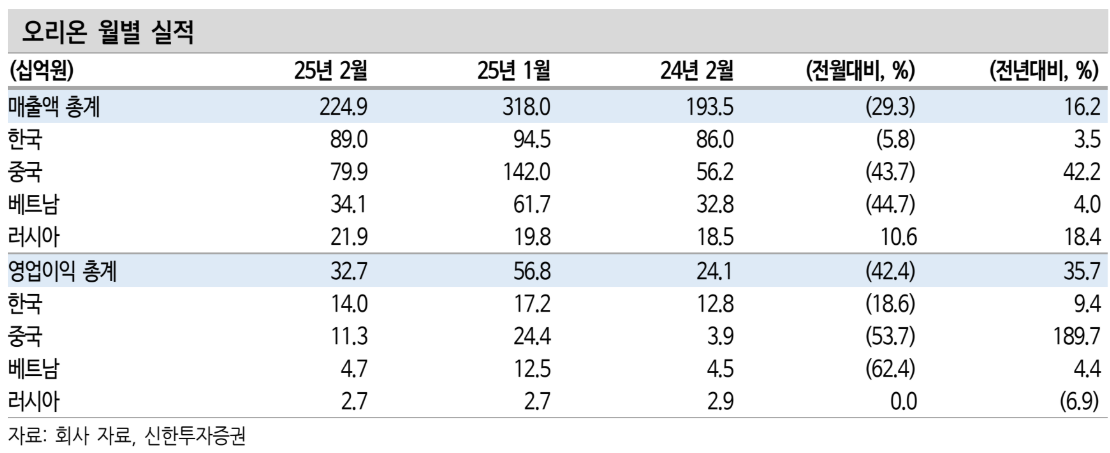

조 연구원은 “2월 국가별 전년 대비 매출 증감률은 한국 3.5%, 중국 42.2%, 베트남 4%, 러시아 18.4% 기록하며 대체로 양호했다”며 “전반적인 원가 부담은 지속됐으나, 매출 회복에 따라 영업이익도 러시아 제외 전 지역에서 증가했다”고 설명했다.

그는 “중국 위안화 기준 매출은 2월 32%. 춘절 시즌(11월~2월) 5.5%로 우려 대비 선방했다”며 “고성장 채널(편의점, 간식점, 이커머스) 입점 확대와 채널별 특화 제품 및 시즌 한정 제품 출시 영향”이라고 했다.

관련 뉴스

조 연구원은 “원재료 단가 상승 및 채널 입점 프로모션 증가에도 불구하고 판매량 증가에 따른 레버리지 효과로 영업이익률은 상승세로 전환했다”며 “향후 채널별 특화 제품 및 적극적인 신제품 출시 등 소비 침체에 대응하기 위한 전략이 지속할 것”이라고 봤다.

그는 “올해 주가수익비율(PER)은 10.4배로 지나친 저평가 국면”이라며 “향후 신제품 출시와 채널 확장에 따른 점유율 상승, 카테고리 확장(견과바·육포 등), 지역 확장(인도·미국 법인, 러시아 3공장 등) 가시화 시 프리미엄 구간 진입이 가능할 것”이라고 했다.

![후폭풍 '미미'→재지정…열흘 만에 180도 바뀐 서울시…"시장 혼란만 증폭"[3·19 안정화 방안]](https://img.etoday.co.kr/crop/140/88/2149174.jpg)

![리얼 허거덩거덩스·햄부기햄북…성인 80% "신조어로 세대 간 소통 불편" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2149308.jpg)

!["약속을 잘 지키는 생선이 있다"…'조기'를 아시나요? [레저로그인]](https://img.etoday.co.kr/crop/140/88/2149239.jpg)

![“선예매도 ‘등급’이 있어요” 프로야구 티켓 논란…최상위는 암표? [해시태그]](https://img.etoday.co.kr/crop/140/88/2149294.jpg)

!["사직서 내러 뛰어가나?"…'언슬전', 싸늘한 안방극장 시선 돌릴까 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2149255.jpg)

![[오늘의 주요공시] 삼성SDI‧브이엠 등](https://img.etoday.co.kr/crop/85/60/2149344.jpg)

![[급등락주 짚어보기] 코스닥 상장사 MIT, 상장폐지에 따른 정리매매 시작에 77% 하락](https://img.etoday.co.kr/crop/85/60/2149317.jpg)

![[장외시황] 로킷헬스케어, 4.84% 상승](https://img.etoday.co.kr/crop/85/60/2149307.jpg)

!["사직서 내러 뛰어가나?"…'언슬전', 싸늘한 안방극장 시선 돌릴까 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2149255.jpg)

![제52회 상공의 날 기념식 [포토]](https://img.etoday.co.kr/crop/300/190/2149357.jpg)