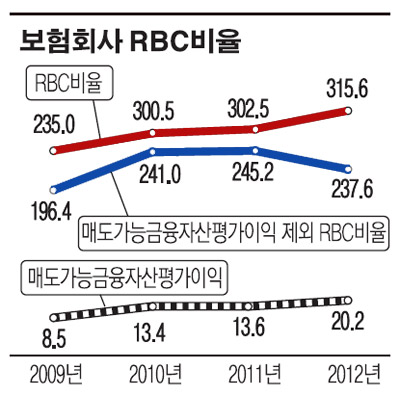

1일 한국은행에 따르면 지난해 말 보험사의 지급여력비율은 315.6%로 2011년말(302.5%)보다 소폭 상승했다.

수치상으로 보면 보험사의 지급여력이 높아져 자산건전성이 좋아진 것 처럼 비쳐지지만 이는 금리 하락에 따른 반사작용이다.

RBC비율이 상승한 까닭은 금리 하락으로 미실현손익인 매도가능금융자산평가이익이 2011년 말 13조6000억원에서 지난해 말 20조2000억원으로 크게 늘어난 데 따른 것이다. 국고채(5년 만기) 금리는 2011년 12월 3.51%였으나 지난해 말 2.98%까지 떨어졌다.

매도가능금융자산평가이익을 제외할 경우 RBC비율은 237.6%(2012년 말)로 전년(2011년)의 RBC비율(245.2%)보다 오히려 하락했다.

금융감독원 관계자는“금리 하락기에 RBC비율은 매도가능증권평가이익이 증가하면서 상승할 수 있다”며 “거품이라고 할 수 있다”고 설명했다.

이어“금리 상승기에는 RBC비율 거품이 꺼지며 각사의 RBC비율은 하락할 것”이라고 덧붙였다.

또 자본잠식에 처한 회사들의 RBC비율이 500%를 상회하기도 했다. 실적 악화로 자본금을 까먹고 있음에도 지급여력비율은 이를 반영하지 못하고 있는 것이다.

따라서 RBC비율만으로 보험사의 건전성을 평가하기 어렵다는 지적이다.

실제로 에이스생명은 자본잠식률이 73%(2012년 11월말 기준)에 달했으나 RBC비율은 500%를 넘겼다. 또 자본잠식이 진행되고 있는 현대하이카(RBC비율 151.4%), KDB생명(199.7%), PCA생명(459.5%), 악사손보(172.1%), 흥국화재(161.1%) 등은 RBC 권고 기준인 150%를 모두 넘긴 상태다.

이에 대해 금융위원회 관계자는 “자본잠식이 진행되고 있음에도 RBC비율이 높은 경우는 중소형 보험사들에서 나타날 수 있다”며 “이는 실제 보험계약이 적은 회사들에서 주로 나타날 수 있는 현상”이라고 설명했다.

영업 규모가 축소되어도 RBC비율이 떨어진다는 것.

RBC비율은 가용자본(지급여력금액)을 요구자본(지급여력기준금액)으로 나눈 값이다. 이때 가용자본이란 보험사에 예상치 못한 손실 발생시 이를 보전해 지급능력을 유지할 수 있도록 하는 책임준비금 등을 의미한다.

보험연구원 관계자는 “계약건수가 적을 뿐 아니라 해약 건수가 많아도 RBC비율은 올라갈 수 있다”며 “RBC비율이 절대적 건전성 기준이 될 수 없다”고 지적했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

![설날 준비로 분주한 경동시장... '어떤게 좋을까' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292874.jpg)