27일 투자은행(IB)업계에 따르면 매각 주관사인 산업은행이 마감한 현대증권 본입찰에 국내 PEF(사모펀드)인 파인스트리트와 일본계 PEF(사모펀드)인 오릭스가 참여했다.

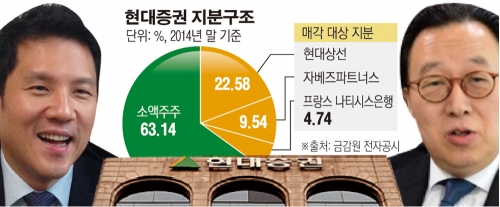

특히 이들 인수 후보들은 인수 제안가로 현대그룹 측 보유지분(22.43%)과 동반매도권을 가진 자베즈파트너스(9.54%) 및 프랑스 나티시스은행(4.74%)등 총 36.71%의 지분을 1조원 이상에 사겠다고 알려져 눈길을 끈다. 당초 장부가(6100억원)를 훨씬 웃도는 본입찰 가격을 인수 후보자들이 써내면서 지난해 두 차례나 연기 된 현대증권 인수전은 올 상반기 완료될 것으로 보인다.

투자은행(IB)업계 안팎에서는 자금력과 인수의지, 그리고 최근 딜 성사 측면에서 오릭스를 가장 유력한 인수 후보로 손 꼽는다. 실제 오릭스는 지난 2013년 STX에너지 지분 72%를 6000억원에 매각해 1년만에 60%가 넘는 수익률을 거둔데 이어 현대그룹이 자구안으로 내놓은 현대로지스틱스까지 인수해 M&A업계 다크호스로 떠 올랐다. 여기에 28일 본입찰이 치러지는 KT렌탈 인수전에도 해외 업체로는 유일하게 참여한 것.

이종철 오릭스 한국법인 대표는 “오릭스 한국법인이 이번 현대증권 인수를 위한 펀드의 GP(위탁운용사)를 맡고, 오릭스 아시아 법인중 한 곳이 앵커LP(주요 출자자)로 참여하는 구조가 될 것”이라며 “성공적인 인수 금융 조달을 위해 보험이나 은행 등 금융권을 비롯 주요 연기금도 참여하는 방안을 검토중”이라고 밝혔다.

오릭스에 맞서는 파인스트리트의 조 회장은 1980년대 초부터 굵직한 차관업무 주선을 비롯 외국인들을 대상으로 한국 전환사채를 주선하거나 한국 기업들의 기업 구조조정에 깊숙이 관여해 온 자타공인 국내IB 1세대이자‘자금조달의 달인’이다.

실제 외환위기 무렵 뉴욕 리먼브러더스 본사와 함께 한국은행들의 구조조정 업무를 진두 지휘했고 대우그룹 부도 사태 속에서도 미국 시장에서 1억 달러(한화 1000억원)규모의 주식 발행을 성공적으로 이끌기도 했다.

조 회장은 리먼브러더스 아시아 CEO로 오른뒤 2007년 아시아인 최초로 글로벌 본사 부회장까지 지낸 입지전적 인물이다. 그는 이러한 과거 경험과 노하우를 토대로 ‘한국형 리딩 IB 육성’을 위해 지난 2013년말 우리투자증권 인수전에도 뛰어든 바 있다.

투자은행(IB)업계 고위 관계자는 “이종철 오릭스 대표는 최근 인수합병(M&A)시장에서 가장 주목받는 신진 PEF대표이고, 조 회장은 워낙 IB업계 거물이었던 만큼 현대증권이 과연 어떤 새주인을 맞을지 관심이 높다”고 전했다.

![배당금 받으려면 언제까지 사야 할까?…2월 국내 배당주 정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2299248.jpg)

!["다같이 단종 안아"⋯'왕사남', 과몰입 비결 탈탈 털어보니 [엔터로그]](https://img.etoday.co.kr/crop/140/88/2299262.jpg)

![현대차 주가, 이제 '숫자'로 보지 마세요. 삼성전자보다 무서운 진짜 이유 [찐코노미]](https://i.ytimg.com/vi/TfLr6_Ne1wA/mqdefault.jpg)

![[오늘의 주요공시] 에코프로비엠ㆍSK바이오팜ㆍ리가켐바이오 등](https://img.etoday.co.kr/crop/85/60/2299370.jpg)

!["어디까지 갈까"…삼전 27만원·SK하이닉스 160만원 목표가 등장[20만전자·100만닉스 시대]](https://img.etoday.co.kr/crop/85/60/2299222.jpg)

![[장외시황] 현대오일뱅크, 4.55% 상승](https://img.etoday.co.kr/crop/85/60/2299329.jpg)

!["다같이 단종 안아"⋯'왕사남', 과몰입 비결 탈탈 털어보니 [엔터로그]](https://img.etoday.co.kr/crop/300/170/2299262.jpg)

![국민의힘, 상법 개정안 필리버스터 '돌입' [포토]](https://img.etoday.co.kr/crop/300/190/2299313.jpg)