금호산업 매각 본입찰 마감이 임박했다. 특히 금융 지원자를 등에 업은 호반건설의 참여가 확실시되면서 박삼구 회장의 금호아시아나그룹의 경영권 유지 여부도 장담할 수 없게 됐다. 금호산업 인수전은 당초 거론됐던 다양한 변수가 정리되면서 이제는 ‘인수 가격’이 모든 것을 결정하게 될 전망이다. 28일 오후 결정될 금호산업 인수전의 결과를 시나리오별로 예측해 본다.

◇금융사 지원 업은 호반건설의 승리 = 본입찰 하루 전날인 27일 김상열 호반건설 회장은 금호산업 인수를 위해 하나금융과 4000억원 규모의 투자 확약을 맺었다.

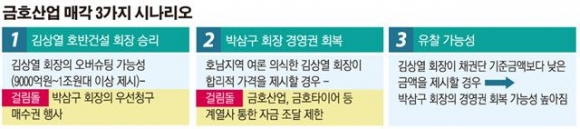

이에 따라, 하나금융 측으로부터 실탄을 지원받게 된 김 회장은 인수가격으로 1조원 안팎을 제시할 가능성도 배제할 수 없다. 채권단의 채권 원금은 1조원에 달한다.

호반건설이 우선협상대상자로 선정되면 금호그룹의 새주인은 호반건설 쪽으로 가닥이 잡히게 된다. 호반건설이 금호산업을 인수하게 될 경우 김 회장은 금호아시아나그룹 전체를 진두지휘할 수 있게 된다. 금호산업의 진짜 가치는 아시아나항공의 최대주주(30.08%)라는 점인 만큼, 금호산업을 인수할 경우 아시아나항공의 경영권도 가져오게 된다.

이미 김 회장은 금호산업 인수 후 ‘비핵심계열 구조조정’을 골자로 한 그룹 재편의 청사진을 내부 수립한 것으로 알려졌다. 업계에서는 김 회장이 아시아나항공과 계열사 간 내부지원 거래를 중단하고 비핵심 자산은 매각할 것이라는 관측도 나온다.

다만 호반건설이 금호아시아나그룹 경영권을 손에 쥐기까지 걸림돌이 없는 것은 아니다. 우선매수권을 갖고 있는 박 회장이 무리를 해서라도 호반건설이 제시한 금액보다 높은 가격을 써낼 가능성도 배제할 수는 없다.

◇6년간 금호산업 회생 위해 뛴 박삼구 회장의 승리 = “호반건설이 금호산업 인수대금을 공격적으로 써 낼 가능성은 높지 않다.” 이는 호남지역 시민단체에서 언급된 내용이다. 김 회장이 최근 광주상공회의소 회장으로 선출된 만큼, 광주를 연고로 하는 두 기업이 각을 세우고 있다는 비판 여론을 의식할 수밖에 없다는 것이다.

게다가 김 회장 역시 금호산업에 대한 인수의지는 강하게 내비쳤지만 “합리적 금액을 제시하겠다”는 기준을 명확하게 세운 만큼, 1조원 이상의 베팅 가능성은 낮을 것이라는 관측이다.

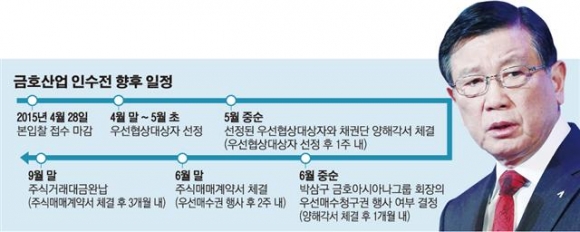

김 회장이 적정 가격을 써 낼 경우 박삼구 금호아시아나그룹 회장이 사실상 승리자가 된다. 박 회장은 금호산업 지분 ‘50%+1주’를 인수할 수 있는 우선매수청구권을 행사할 수 있을 뿐 아니라 행사 여부 역시 한 달 이상 고민할 수 있는 시간이 있다. 이후 2주일 이내 주식매매계약서(SPA)를 체결하고 3개월 이내 거래 대금을 완납해야 한다. 결과적으로 주식대금을 완납하기까지는 5개월이라는 시간을 확보할 수 있는 셈이다.

금호산업, 금호타이어 등 계열사를 통한 자금 조달은 제한될 수밖에 없지만, 박 회장이 보유한 2500억~3000억원과 재무주관사인 NH투자증권의 일부 지원 확보가 결정된 만큼 인수대금 마련에는 큰 문제가 없을 것이라는 게 대체적인 업계의 시각이다.

박 회장이 최종 승자가 될 경우 금호아시아나그룹 경영권을 되찾을 수 있게 된다. 금호산업이 지난 2009년 12월 워크아웃에 들어간 지 6년 만이다. 그는 금호아시아나그룹 1대주주 지위를 되찾는 것은 물론 그룹은 정상화 궤도에 오르게 된다. 금호타이어는 지난해 워크아웃을 졸업했으며 아시아나항공 역시 채권단 자율협약을 완수했다.

◇유찰… 박회장 경영권 회복 수순으로 = 인수·합병(M&A) 본입찰 과정에서 가장 중요한 기준은 채권단이 정한 기준 가격이다. 기준 가격과 차이가 날 경우 매각은 무산될 수 있다.

이번 금호산업 본입찰 역시 채권단은 “본입찰 참여자가 제시한 가격이 채권단이 선정한 매각 기준 가격에 못 미칠 경우 이번 매각을 종료하고 향후 재매각을 추진할 수도 있다”는 입장을 보이고 있다.

즉 채권단은 금호산업 매각가격이 9000억원 가량은 돼야 인수 우선협상자를 선정할 수 있다고 보고 있으며 이 기준에 못미칠 경우 이번 인수전은 유찰될 가능성이 높다. 이번 매각이 유찰된다면 사실상 박 회장이 경영권을 되찾게 될 가능성이 높아진다. 박 회장이 우선매수권을 손에 쥐고 있는 점이 큰 무기다. 채권단은 매각이 유찰되면 외부 평가기관(3개)를 통해 금호산업 가치를 산정하고 경영권 프리미엄을 더해 박 회장에게 금호산업 매각가격을 제시할 것으로 예상된다.

하유미 기자 jscs508@

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![삼성전자 지금 사도 될까…"설 이후 한 번 더 상승 여력" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2296128.jpg)

![설 연휴, 인천공항 주차장 만차 [포토로그]](https://img.etoday.co.kr/crop/300/190/2295699.jpg)