다음 주 월요일(14일)부터 개인종합자산관리계좌(ISA) 판매가 시작됩니다. 한 계좌에 다양한 금융 상품을 넣어 운용하면서 세제 혜택까지 볼 수 있어 ‘만능통장’으로 불리죠. 저성장ㆍ저금리ㆍ저물가 ‘뉴노멀 시대’에 서민들의 주머니를 두둑하게 불려 줄 알짜 상품으로 꼽힙니다.

하지만 ‘세테크 절대 강자’란 타이틀에 혹해 섣불리 가입했다간 애물단지가 될 수 있습니다. 가입 시 주의사항부터 전문가들 포트폴리오 조언까지, 성공적 ‘이사(ISA)’를 위한 5가지 체크포인트를 알려드립니다.

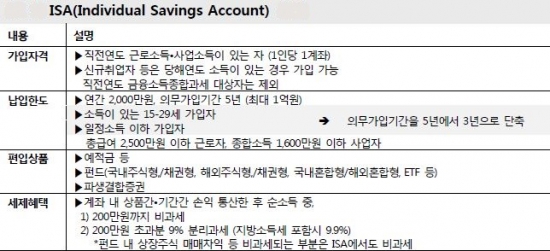

◇“5년 가입 유지ㆍ연 한도 2000만원”= ISA는 근로소득이나 사업소득이 있는 사람이라면 누구나 통장을 만들 수 있습니다. 소득 증빙이 어려운 농어민들도 가능하죠. 비과세 혜택을 받으려면 5년 동안 가입을 유지해야 하는데요. 최대 한도는 연 2000만원입니다. 의무가입기간을 채우면 1억원이 되겠네요. 단, △소득이 있는 15~29세 가입자 △총 급여가 2500만원 이하인 근로자 △종합소득 1600만원이 안 되는 사업자는 3년만 가입해도 세혜택을 받을 수 있습니다.

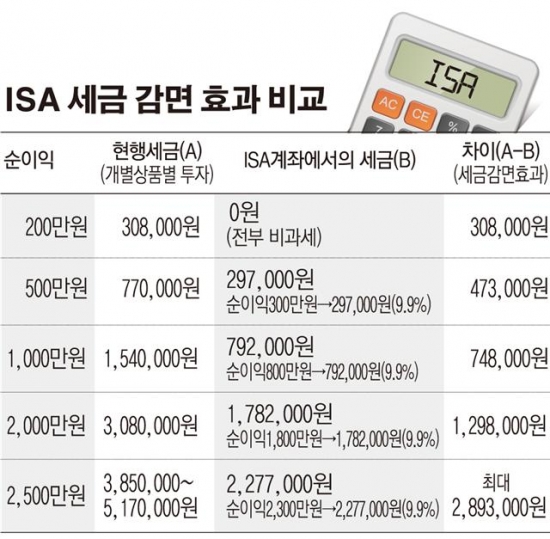

◇“원금보장ㆍ완전 비과세 없어”= ISA는 예ㆍ적금은 물론 펀드, 주가연계증권(ELS), 파생결합증권(DLS) 등 여러 상품을 넣을 수 있는 종합계좌입니다. 투자 상품이 포함돼 있기 때문에 손실위험이 있습니다. ‘은행가입=원금보장’이라고 생각하면 안 됩니다. 따라서 금융회사에 갈 때는 예ㆍ적금을 중심으로 ‘안정적’으로 운용할 지, 펀드나 ELS를 담아 ‘공격적’으로 굴릴 지를 먼저 결정해야 합니다. 완전 비과세도 없습니다. 세혜택은 200만원(연소득 5000만원 이하시 250만원) 금융소득에만 주어집니다. 초과분에 대해선 9.9% 분리과세가 적용되죠. 예를 들어보겠습니다. ISA를 통해 200만원 이익을 얻었다고 하면, 세금을 낼 필요가 없습니다. 지금의 세법대로라면 30만8000원(15.4%)을 부담해야 하는데 말이죠. 만약 이보다 많은 400만원을 수익으로 거뒀다면 (400만원-200만원)×9.9%=19만8000원만 내면됩니다.

◇“수수료 0.1~1% 천차만별”= ISA는 자신이 직접 상품을 고르는 신탁형과 금융회사에서 포트폴리오를 짜주는 일임형으로 나뉩니다. 우선 신탁형 수수료(보수)는 0.1~0.3%입니다. 금융회사가 포트폴리오를 짜주는 일임형은 좀 더 비싼데요. 중위험은 0.5~0.6%고, 초고위험은 1%까지 합니다. “그까짓 수수료 얼마나 된다고….” 설마 이런 생각하셨나요? 예를 들어 보겠습니다. 금리 2%짜리 예금에 2000만원을 넣고 5년간 가지고 있으면 30만8000원 비과세 혜택을 받게 됩니다. 하지만 매년 ISA 평가 잔액의 0.1%를 수수료로 떼고 나면 실제 받는 돈은 20만8000원입니다. 3분의 1이 수수료로 나가죠. 각 금융회사별 수수료는 14일부터 홈페이지에서 확인 할 수 있습니다.

◇“ELSㆍDLS 가장 유리”= ISA 혜택을 제대로 누리려면 일단 돈을 벌어야겠죠. 어떤 상품을 담는지가 관건입니다. 신한금융투자에서 우수 프라이빗뱅커(PB) 100명에게 설문조사를 해봤는데요. 응답자 3분의 1이 “ELS와 DLS를 담는 게 유리하다“고 답했습니다. 원금손실 구간이 없는(노 녹인ㆍNo knock-in) 지수형 ELS에 가입하면 예ㆍ적금보다 좀 더 높은 수익을 얻으면서도 안정적으로 운용할 수 있다는 조언입니다. 이 밖에 펀드(20%)와 예ㆍ적금(20%), 환매조건부채권(12%)도 많은 표를 받았습니다.

(지난달 1일 이투데이에 게재된 ‘원금손실 공포에도 ELS에 돈 몰리는 이유’를 참고하시면 도움이 될 겁니다.)

◇“5월부터 수익률 따라 계좌이동 가능”= 5월부터는 ISA도 계좌이동이 가능합니다. 각 금융회사 수익률을 비교해보고 좀 더 높은 곳으로 갈아탈 수 있죠. 수익률은 다음 달 서비스를 시작하는 ‘ISA 비교공시시스템’에서 확인하면 됩니다. 다만 옮길 때는 신중해야 하는데요. ISA 계좌이동은 ‘해지 후 재가입’ 형태를 띱니다. A금융사에서 ISA를 해지하고 돈을 환급받은 뒤, B금융사에 다시 가입하는 거죠. 따라서 신탁형이라면 상품을 새로 담아야 하고요. 일임형도 옮겨가는 금융사회사가 제시하는 포트폴리오로 짜야 합니다. 가입 기간은 승계(A금융사 가입 기간도 인정)되니 걱정마세요.

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![스벅이 무료 짐 보관소?… 승무원 '가방 알박기' 논란 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2294081.jpg)

![오세훈 서울시장 ‘2026년 출입기자단 신년 간담회’ [포토]](https://img.etoday.co.kr/crop/300/190/2294018.jpg)