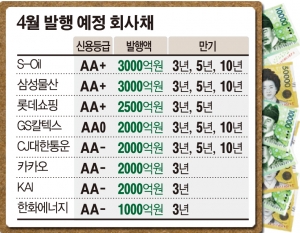

다음달에는 S-Oil(신용등급 AA+)과 삼성물산(AA+)이 각각 3000억원의 회사채를 발행한다. 롯데쇼핑(AA+)은 2500억원, GS칼텍스(AA0), CJ대한통운(AA-), 카카오(AA-), 한국한공우주산업(AA-)은 각각 2000억원의 회사채를 시장에 내놓는다. 한화에너지는 회사채를 통해 1000억원의 자금을 조달할 예정이다.

이 중 10년물 이상을 발행하는 기업은 S-Oil과 삼성물산, GS칼텍스, CJ대한통운이다. 이밖에 다른 기업들은 3년물 회사채 발행에 집중한다. 신용등급 AA 이상인 기업이 과거 장기물 위주로 회사채를 구성했던 것과는 다른 양상이다.

기업들이 장기물 회사채 발행에 소극적인 것은 투자자들이 단기물을 선호하기 때문이다. 지난해에 이어 올해도 기업 신용등급 현안이 불거지는 데다 기준금리 추가 인하 가능성이 있어 기관들은 장기물 투자에 선뜻 나서지 않고 있다. 최근 현대상선과 현대로템의 신용등급 하락 현안이 불거지는 것도 투자 심리를 냉각시키고 있다. 이달 초 시행된 GS EPS(AA-)의 회사채 수요 예측에서도 3년물은 500억원 중 100억원이 미달했지만 5년물은 1000억원 중 200억원 밖에 채우지 못했다.

NICE피앤아이에 따르면 지난달 발행된 회사채 중 5년물 이상은 전월 대비 4450억원 줄어든 1조4550억원을 기록했다. 반면 같은 기간 3년물은 800억원 증가한 1조700억원이 시장에 풀렸다. 증권사 채권 딜러는 “초우량물 회사채에만 수요가 쏠리고 있어 그밖의 기업들은 회사채 발행을 주저하거나 단기물 위주로 구성하고 있다”고 말했다.

회사채 투자 심리가 개선되지 않으면서 스프레드(금리차이)는 횡보를 거듭하고 있다. 3년 만기 기준 국고채와 AA- 등급 회사채의 스프레드는 지난 21일 기준 47.5bp(1bp=0.01%포인트)를 기록했다. 이는 지난 1월 4일 기준 57.8bp보다는 낮아진 수준이지만 지난해보다는 높은 수치다. 지난해 3월 AA- 회사채의 스프레드는 25bp대를 유지했다.

신용 스프레드 상승은 투자자들이 국고채보다 수익률이 높지만 상대적 위험도가 높은 회사채를 기피하고 있다는 뜻이다. 투자자들이 상대적으로 안전한 자산이 국고채에 쏠리면 회사채의 금리는 뛰고(가격하락) 국고채의 금리는 낮아진다.

한편 금융투자협회에 따르면 올해 들어 지난 21일까지 회사채의 순상환액은 2조3465억원을 기록했다. 신용등급 AA 이상인 기업의 회사채 발행은 이뤄지고 있지만 A 이하인 기업의 회사채는 시장에 모습을 보이지 않으면서 시장 전체로는 순상환이 앞선 것으로 풀이된다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2105870.jpg)

![‘슈팅스타’ 오늘 첫 방송…‘큰 산’ 최강야구 넘을까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2105878.jpg)

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![‘더 게임 어워드’ 올해의 게임 후보 6선…각 작품 경쟁력은? [딥인더게임]](https://img.etoday.co.kr/crop/140/88/2105786.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[오늘의 주요공시] 두산로보틱스‧DI동일‧빙그레 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

![[장외시황] 엠디바이스, 4.61% 상승](https://img.etoday.co.kr/crop/85/60/2105848.jpg)

![[급등락주 짚어보기] 유비온, 삼성전자 대상 36억 원 규모 계약에 上](https://img.etoday.co.kr/crop/85/60/2105843.jpg)

![[종합] 코스피 2500선 착륙…코스닥은 680선 붕괴](https://img.etoday.co.kr/crop/85/60/2105841.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)