국고채 금리는 최근 장기물을 중심으로 하락세를 보이고 있다. 10년물은 지난 15일 1.3bp(1bp=0.01%포인트) 내린 연 1.622%에 마감했다.

국고채 10년물 금리는 한국은행 금융통화위원회가 기준금리를 인하한 지난 9일 전일보다 3.7bp 하락한 연 1.660%로 마감했다. 이후 1.6% 초반대에서 횡보중이다. 금통위의 기준금리 추가 인하 가능성과 미국의 연방준비제도(Fed., 연준)의 더딘 금리 인상 가능성에 무게가 실리고 있지만 일단 시장 변동 추이를 지켜보자는 심리다.

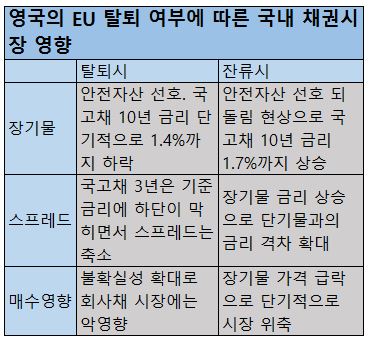

이런 상황에서 영국이 유럽연합(EU)을 탈퇴하기로 결정하면 국고채 10년물 금리는 1.4%대까지 하락할 것으로 전문가들은 내다보고 있다. 극심한 안전자산 선호 현상으로 미국 10년물 국채 금리는 사상 최저점이었던 2012년 2월 수준인 1.38%까지 떨어질 것으로 봤다. 원화채권 역시 이와 연동될 것이란 분석이다.

다만 이같은 상황이 오래가지 못할 것이라는 관측도 있었다. 이미선 하나금융투자 연구원은 "영국의 탈퇴가 결정돼도 사상 최저치까지 떨어진 금리가 그 수준을 장기간 유지하기는 어려울 것"이라며 "이는 브렉시트가 결정돼도 2년간의 유예기간이 있고 이 기간 동안 영국과 EU가 협상을 통해 새로운 투자관계를 형성할 것이기 때문"이라고 분석했다.

반면 회사채 시장에는 호재로 작용하지 않을 것이란 전망이다. 신용등급 AA- 이상 우량물은 절대 수익률이 낮아져도 안전자산 선호 강화로 발행이 어렵지 않겠지만, 그 이하 등급 기업들은 자금 조달 여건이 더욱 악화될 수 있다는 지적이다.

증권사 채권딜러는 "신용등급이 낮은 회사채의 경우 기준금리가 내려가도 금리가 낮아지지 않을 정도로 하방 경직성을 보이고 있다"며 "이 같은 상황이 고착화돼 있는 상태이기 때문에 AA 이하의 회사채 금리가 하락하기는 쉽지 않을 것"이라고 평가했다.

반대로 영국이 EU 잔류를 선택할 경우 위험자산 선호 심리가 되살아날 전망이다. 국고채 10년물은 1.7%대까지 상승을 시도할 것이라는 게 채권시장의 관측이다. 또, 영국이 EU에 잔류하면 그동안 안전자산에 집중했던 외국인이 선물 매도에 나서면서 가격 변동성이 커질 것이란 전망도 나왔다.

박형민 신한금융투자 연구원은 "기준금리가 인하된 직후이기 때문에 단기적으로 채권 시장이 강세로 돌아설 가능성은 높지 않다"며 "브렉시트 여부에 따른 외국인 수급 변화에 많은 영향을 받게될 것"이라고 내다봤다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![[설용돈 추천 ETF] 우량주·비메모리 담은 RISE 상품 주목](https://img.etoday.co.kr/crop/85/60/2294113.jpg)

![[주간 IPO] '공모가 8300원' 케이뱅크, 20일 청약…2월 공모주 시장 달군다](https://img.etoday.co.kr/crop/85/60/2296305.jpg)

![[주간증시전망] 코스피, 설 연휴 휴식기 돌입…"반도체 업종 중심 강세장 이어질 것"](https://img.etoday.co.kr/crop/85/60/2296209.jpg)

![[베스트&워스트] SK증권ㆍ대신증권, 증권주 급등⋯기관 매도세에 한세실업↓](https://img.etoday.co.kr/crop/85/60/2296281.jpg)

![[베스트&워스트] 상폐 앞두고 1만% 치솟은 제일바이오⋯'동전주’ 위기에 ↓](https://img.etoday.co.kr/crop/85/60/2296263.jpg)

![[채권마감] 한은국장·구윤철 원투펀치…불플랫 장단기금리차 한달만 최저](https://img.etoday.co.kr/crop/85/60/2295820.jpg)

![삼성전자 지금 사도 될까…"설 이후 한 번 더 상승 여력" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2296128.jpg)

![설 연휴, 인천공항 주차장 만차 [포토로그]](https://img.etoday.co.kr/crop/300/190/2295699.jpg)