캐피털사들이 자본 확충을 위해 잇따라 신종자본증권(영구채) 발행에 나서고 있다. 자본금에 비해 총자산 규모가 10배 이상 커지는 것을 막는 ‘레버리지배율’ 규제에 선제적으로 대응하기 위한 조치로 풀이된다.

11일 캐피털업계에 따르면 JB우리캐피탈은 지난달 28일 열린 이사회에서 올해 하반기 1000억 원 미만의 영구채(만기 30년)를 발행하기로 의결했다. 현재 수요 조사를 하고 있는 상황으로, 영구채 발행 시기는 8월 말에서 9월 초가 유력한 것으로 알려졌다.

JB우리캐피탈은 지난해 9월에도 1000억 원 규모의 영구채(만기 30년ㆍ금리 4.85%)를 발행한 적이 있다.

JB우리캐피탈이 다시 영구채 발행에 나서는 것은 늘어나는 자산 규모에 상응한 자본금 확충을 통해 레버리지배율 규제에 대응하기 위해서다.

레버리지배율 규제는 자기자본 대비 총 자산 배율을 10배 이내로 제한하는 자본건전성 규제다. 금융당국은 여신전문금융회사들의 외형 확대 경영과 자본건전성 악화를 막기 위해 이 같은 규제를 지난해 말부터 전면 시행했다.

JB우리캐피탈의 올 1분기 기준 레버리지배율은 9.3배로 아직은 총자산 규모가 자기자본의 10배를 넘지는 않는다. 그러나 지난 2년간 레버리지배율이 악화된 만큼 자본금 확충에 대한 필요성이 부각된 것으로 보인다. JB우리캐피탈 레버리지배율은 8.6배(2014년 말), 8.65배(2015년 말), 9.3배(지난 3월)로 악화 추세다.

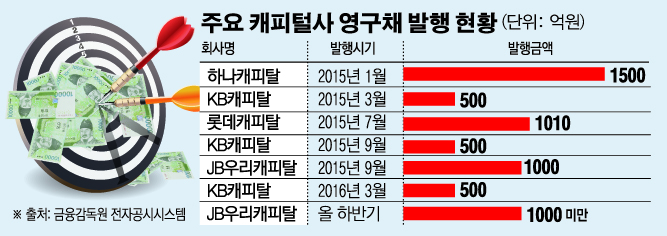

다른 캐피털사들도 영구채 발행으로 자본금 확충에 나서고 있다.

KB캐피탈은 지난해 3월, 9월과 올해 3월 세 차례에 걸쳐 총 1500억 원 규모의 영구채를 발행했다. 하나캐피탈은 지난해 1월 1500억 원, 롯데캐피탈도 지난해 7월 1010억 원 규모의 영구채를 발행했다.

주요 캐피털사 가운데 레버리지배율이 상대적으로 악화된 곳은 올 1분기 기준 KB캐피탈(9.32배), JB우리캐피탈(9.3배), 아주캐피탈(8.68배) 등이다.

캐피털사의 영구채 발행 증가 요인으로 저금리에 따라 발행이자 부담이 완화된 점이 꼽힌다. 영구채는 만기가 길고 원리금 상환도 연기할 수 있어 발행 금리가 높다. 하지만 기준금리 1%대인 저금리 기조로 발행이자 부담을 덜 수 있게 됐다.

KB캐피탈의 경우 발행금리가 지난해 3월 5.01%, 지난해 9월 4.61%, 올해 3월에는 4.4%로 지속적으로 하락했다.

주주지분 희석 등 유상증자에 대한 부담도 영구채 발행을 선택하는 이유라는 분석이다.

캐피털 업계 관계자는 “증자를 하는 것도 자본확충의 한 방법이지만, 그럴 경우에는 주주 지분이 희석될 우려가 있다”며 “상대적으로 수월하게 자본금을 확충해 레버리지배율 규제에 대응할 수 있는 방법은 영구채로 인식되고 있다”고 말했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['주유소 기름값 9주 연속 하락세' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292925.jpg)