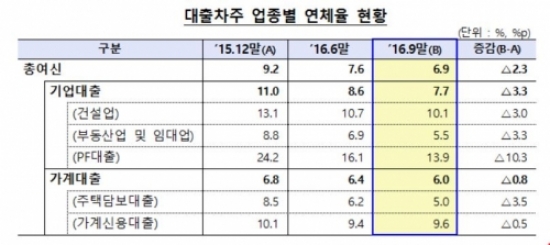

22일 금융감독원에 따르면 지난 9월 말 기준 가계대출 연체율은 6.0%로 작년 말(6.8%) 대비 0.8%포인트 하락했다. 같은 기간 주택담보대출은 3.5%포인트 하락한 5.0%, 가계신용대출은 0.5%포인트 떨어진 9.6%로 각각 집계됐다.

기업대출 연체율은 7.7%로 3.3%포인트 개선했다. 프로젝트파이낸싱(PF) 대출 연체율은 10.3%포인트 하락한 13.9%로 나타났다. 건설업과 부동산업 및 임대업에 대한 연체율도 각각 3.0%포인트, 3.3%포인트 떨어진 10.1%, 5.5%로 산출됐다.

저축은행의 총여신에 대한 연체율은 6.9%로 작년 말 대비 2.3%포인트 하락했다.

9월 말 기준 고정이하여신비율은 7.8%로 작년 말(10.2%) 대비 2.4%포인트 개선됐다.

수익성과 자본적정성도 선방했다.

9월 말 현재 BIS기준 자기자본비율은 14.70%로 작년 말(14.14%) 대비 0.56%포인트 상승했다. 순이익 증가 등에 따른 BIS기준 자기자본 증가율(19.5%)이 대출자산 확대에 따른 위험가중자산 증가율(14.9%)을 웃돌았다.

9월 말 기준 당기순이익은 7645억 원으로 전년 동기 대비 3196억 원 증가했다. 대출금 등 자산 확대에 따라 대손충당금 전입액이 1427억 원으로 증가했으나, 이자이익 증가폭(4838억 원)이 이를 상회했다.

이 밖에 저축은행의 총자산은 49조9000억 원으로 작년 말 대비 6조 원(13.7%) 증가했다. 대출금 및 현금ㆍ예치금이 증가하고 보유유가증권은 감소했다. 자기자본은 5조8000억 원으로 같은 기간 8000억 원 늘었다.

금감원은 저축은행의 건전성이 개선되고 흑자 규모가 증가하는 등 경영상황이 호전되고 있지만 대외변수를 고려해 리스크 관리가 필요하다고 분석했다.

금감원은 “대내적으로는 가계부채 증가 및 기업 구조조정 등 불안요인이 잠재하고 있어 저축은행의 철저한 리스크 관리가 필요하다”고 당부했다.

향후 저축은행의 여신심사를 강화하는 방향으로 지도하겠다는 계획도 밝혔다.

금감원은 “앞으로 가계대출 취급동향(대출 규모, 증가 속도 등)을 면밀히 모니터링하고 여신심사를 강화토록 지도할 것”이라며 “가계 및 기업의 잠재 부실 증가에 대비해 내부 유보를 확대하는 등 건전성을 제고하도록 유도할 것”이라고 강조했다.

![[금상소] 세뱃돈으로 시작하는 경제교육…우리 아이 첫 금융상품은?](https://img.etoday.co.kr/crop/85/60/2294112.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설 연휴 마지막, 서울역 귀경객 '북적' [포토로그]](https://img.etoday.co.kr/crop/300/190/2296862.jpg)