27일 금융당국에 따르면 금융위원회는 채안펀드의 투자등급 대상을 AA 이상 채권으로 정했으며 프라이머리 채권담보부증권(P-CBO)에는 투자하지 않기로 했다.

P-CBO는 신용등급이 낮은 채권을 묶어 신용보증기금, 기술보증기금이 보증하는 유동화 증권이다. 채안펀드가 P-CBO를 사들이지 않기로 한 것은 A나 BBB 신용등급을 가진 회사채는 이번 정책의 혜택을 받지 못하는 것을 뜻한다.

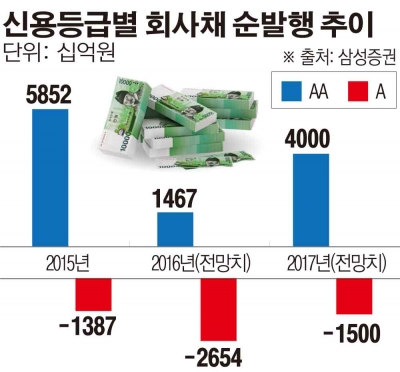

정부의 이 같은 방향은 시장 상황과 괴리가 있다는 것이 금융투자업계 관계자들의 지적이다. 신용등급 A 회사채는 올해 2조6000억 원이 순상환됐다. 반면 AA 회사채는 1조5000억 원이 순발행됐다. 이처럼 올해는 AA 이상 우량 회사채 발행은 순조로웠다. 이 같은 상황에서 채안펀드가 우량채에만 투자하겠다는 것은 시장 안정과는 거리가 있다는 것이 금융투자업계 관계자들의 의견이다.

이번 채안펀드는 2009년 1차 펀드 운용 사례와도 차이가 있다. 당시에는 BBB로 주로 구성된 유동화 증권을 2조 원 이상 매입했다.

증권사 관계자는 “채안펀드가 AA에만 투자되면 BBB등급 회사채나 캐피탈채는 투자 심리 개선 효과를 볼 수 없을 것”이라며 “정부가 금리 급등에 서둘러 대응하다 보니 설익은 정책이 나온 것”이라고 말했다.

이에 대해 금융위 관계자는 “2009년에는 국고채와 BBB등급 회사채의 금리 차이가 600bp(1bp=0.01%포인트) 이상 벌어지면서 발행 자체가 안 됐던 상황”이라며 “지금은 당시와 다르다”고 말했다. 이 관계자는 “P-CBO의 매입은 시장 상황을 본 뒤 검토할 것”이라고 설명했다.

한편 정부가 채안펀드를 조성하면서 금융기관에 출자금을 할당한 것도 논란이다. 한 금융기관 관계자는 “강압으로 비춰질 수 있는 부분이 있다”고 말했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2105870.jpg)

![‘슈팅스타’ 오늘 첫 방송…‘큰 산’ 최강야구 넘을까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2105878.jpg)

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![‘더 게임 어워드’ 올해의 게임 후보 6선…각 작품 경쟁력은? [딥인더게임]](https://img.etoday.co.kr/crop/140/88/2105786.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[오늘의 주요공시] 두산로보틱스‧DI동일‧빙그레 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

![[장외시황] 엠디바이스, 4.61% 상승](https://img.etoday.co.kr/crop/85/60/2105848.jpg)

![[급등락주 짚어보기] 유비온, 삼성전자 대상 36억 원 규모 계약에 上](https://img.etoday.co.kr/crop/85/60/2105843.jpg)

![[종합] 코스피 2500선 착륙…코스닥은 680선 붕괴](https://img.etoday.co.kr/crop/85/60/2105841.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)