채권시장이 장후반 강보합세로 돌아섰다. 당초 9월로 예정됐던 국고채 50년물 추가 발행에 대해 최근 교체된 기획재정부 국채과장이 신중을 기하겠다고 언급한데 이어 이주열 한국은행 총재도 북핵리스크에 대해 주시하겠다고 발언한 것이 안도감을 줬기 때문이다.

다만 북·미간 대립에 따른 지정학적 리스크는 지속됐고, 외국인의 국채선물 대량 매도도 계속됐다. 이에 따라 3년 국채선물이 장중 한때 9개월만에 최저치까지 떨어지기도 했다.

채권시장 참여자들은 최근 약세에 따른 반발매수세가 나올 수 있겠지만 여전히 매물도 만만치 않다고 전했다. 지정학적 리스크, 한은의 금리인상 가능성 등에 심리적 불안감이 지속될 것으로 봤다.

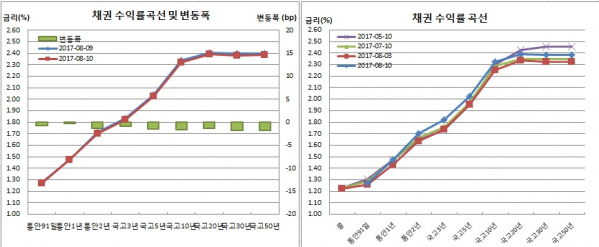

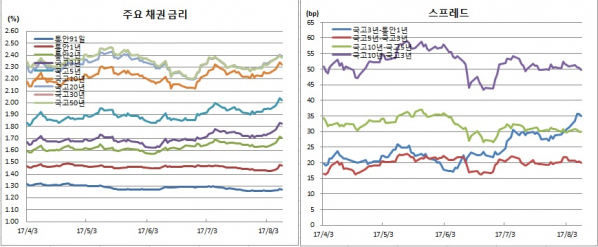

국고10년물이 1.6bp 내린 2.322%를, 국고30년물과 50년물이 각각 1.7bp씩 떨어진 2.382%와 2.383%를 기록했다. 국고10년 물가채 16-5도 1.5bp 내린 1.540%에 거래를 마쳤다.

국고3년물과 한은 기준금리(1.25%)간 금리차는 57.4bp로 축소됐다. 10-3년간 스프레드도 0.7bp 줄어든 49.8bp를 보였다. 다만 국고3년물과 통안2년물간 금리차는 12.1bp로 2013년 12월12일 12.2bp 이후 3년8개월만 최대치를 경신했다. 국고10년물과 물가채간 스프레드인 BEI는 0.1bp 하락한 78.2bp를 기록했다.

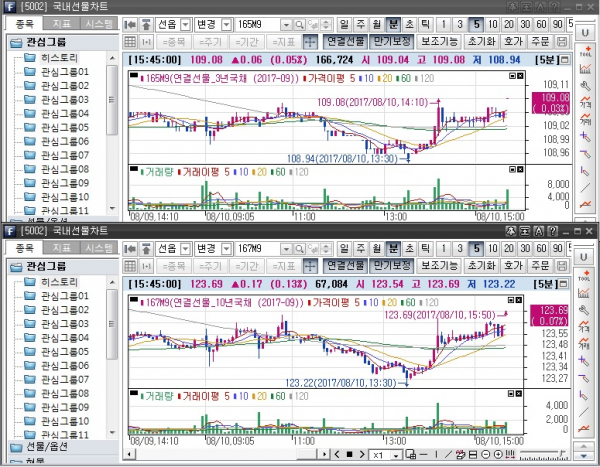

미결제는 2121계약 증가한 23만4891계약을 보였다. 이는 6월16일 23만5200계약 이후 2개월만에 최대치다. 거래량도 2만2656계약 늘어난 16만6724계약이었다. 이는 3월16일 16만9062계약 이후 5개월만에 최대규모다. 회전율도 0.71회로 6월28일 기록한 0.83회 이후 가장 많았다.

매매주체별로는 외국인이 1만7444계약을 순매도했다. 이는 지난달 7일 2만685계약 순매도 이후 한달만에 일별 최대 순매도 규모다. 전날에도 1만2307계약 순매도를 기록했으며 7거래일연속 순매도를 이어갔다. 이는 지난 6월21일부터 7월11일까지 기록한 15거래일연속 순매도 이후 최장 순매도 기록이다.

반면 금융투자가 1만5789계약 순매수로 대응했다. 이 또한 전월 7일 1만9897계약 순매수 이후 한달만에 일별 최대 순매수다. 또 7거래일연속 순매수해 지난 3월3일부터 13일까지 7거래일연속 순매수 이후 5개월만 최장 순매수를 보였다. 연기금등도 362계약 순매수해 7거래일째 순매수세를 이어갔다. 이 또한 지난달 11일부터 19일까지 보인 7거래일연속 순매수 이후 최장 기록이다.

9월만기 10년 국채선물은 전장대비 17틱 오른 123.69에 거래를 마쳤다. 역시 마감가가 장중 최고가였다. 장중저가는 123.22로 2015년 8월10일 장중 기록한 123.10 이후 2년 만에 가장 낮았다.장중변동폭은 47틱을 보였다. 이는 지난 8일 49틱 이후 이틀만에 가장 큰 폭이다.

미결제는 1045계약 확대된 9만9759계약을 보였다. 거래량도 1만8955계약 증가한 6만7084계약으로 지난달 4일 7만1102계약 이후 한달만에 최대치였다. 회전율은 0.67회로 지난달 7일 0.67회 이후 가장 많았다.

매매주체별로는 외국인이 2227계약 순매도해 이틀연속 대량매도를 이어갔다. 전일에도 2334계약 순매도를 보인 바 있다. 반면 금융투자는 2681계약 순매수로 대응하며 역시 이틀째 매수대응했다. 금융투자는 전일 6545계약 순매수를 보여 일별 순매수로는 2010년말 신국채선물 재상장이후 역대 최대치를 경신하기도 했다.

외국인의 국채선물 누적순매수 포지션 추정치는 3년 선물의 경우 1만3309계약으로 3월15일 -4965계약 이후 5개월만에 최저치를 기록했다. 10년 선물의 경우 2만2469계약을 보였다. 3년·10년 선물 합산 누적순매수 포지션은 3만5778계약으로 3월20일 3만3638계약 이후 5개월만에 최저치를 경신했다.

현선물 이론가는 3선이 저평 7틱을, 10선이 저평 6틱을 각각 기록했다.

그는 이어 “지정학적 리스크의 끝이 아직 보이지 않는다. 심리적 약세 분위기는 당분간 이어질 것 같다. 본드스왑 움직임도 주목할 필요가 있겠다”고 덧붙였다.

또 다른 증권사 채권딜러도 “전일 기준금리 인상에 대한 불안감과 지정학적 리스크로 급등했던 금리가 오늘은 저가매수세 유입으로 보합세로 출발했다. 외국인들의 국채선물 대량 순매도로 장중 국고채 3년·10년물이 2~3bp씩 밀리기도 했다. 이후 북핵 리스크에 대해 경각심을 갖고 주시하겠다는 이주열 한은 총재의 언급과 국고채 50년물을 신중히 발행하겠다는 기재부 당국자의 언급이 이어지며 대기매수세가 유입됐다”고 말했다.

그는 또 “지정학적 리스크나 기준금리 인상 이슈가 아직 마무리 되지 않았다. 기준금리가 인상되더라도 당장은 좀 이르다 싶고, 지정학적 리스크는 원한다고 피할 수 있는 상황도 아니어서 좀 더 지켜봐야할 것”이라며 “국채선물 기준으로 반등이 나올 수 있겠지만 매물도 만만치는 않아 보인다”고 평가했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2105870.jpg)

![‘슈팅스타’ 오늘 첫 방송…‘큰 산’ 최강야구 넘을까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2105878.jpg)

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![‘더 게임 어워드’ 올해의 게임 후보 6선…각 작품 경쟁력은? [딥인더게임]](https://img.etoday.co.kr/crop/140/88/2105786.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[오늘의 주요공시] 두산로보틱스‧DI동일‧빙그레 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

![[장외시황] 엠디바이스, 4.61% 상승](https://img.etoday.co.kr/crop/85/60/2105848.jpg)

![[급등락주 짚어보기] 유비온, 삼성전자 대상 36억 원 규모 계약에 上](https://img.etoday.co.kr/crop/85/60/2105843.jpg)

![[종합] 코스피 2500선 착륙…코스닥은 680선 붕괴](https://img.etoday.co.kr/crop/85/60/2105841.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)