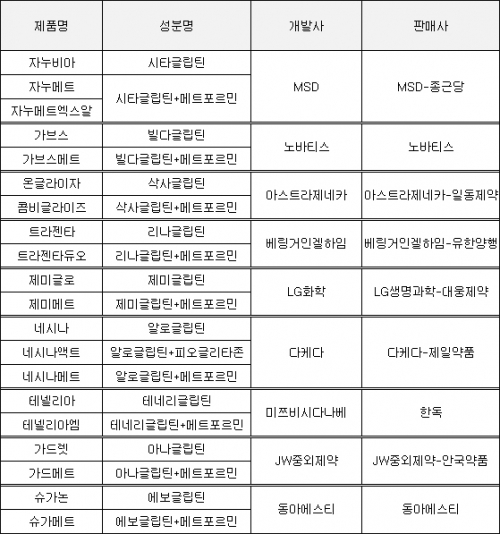

국내 의약품 시장에서 가장 경쟁이 치열한 분야 중 하나는 당뇨치료제다. 당뇨치료제 중 가장 많이 사용되는 DPP-4 억제제는 9개 제품군을 15개 업체가 영업하는 전쟁터다. DPP-4 억제제는 인슐린 분비 호르몬 분해효소(DPP-4)를 저해하는 작용기전을 갖는 약물로 효과적으로 혈당을 조절하면서 기존 제품에 비해 저혈당, 체중증가와 같은 부작용을 낮췄다는 평가를 받으며 시장 규모도 급속도로 팽창 중이다.

최근 DPP-4 억제제 시장 판도를 보면 LG화학이 개발한 ‘제미글로’의 행보가 예사롭지 않다. 지난해 LG화학의 판매 제휴업체가 사노피아벤티스에서 대웅제약으로 변경된 이후 매출이 껑충 뛰며 전체 판도를 흔들고 있다. 제미글로의 급성장은 전체 시장 규모도 확대된 영향도 있지만 다른 DPP-4 억제제를 복용하는 환자 중 상당수가 제미글로로 처방 약물을 바꿨을 것이란 관측에 힘이 실린다.

실제 처방패턴을 살펴본 결과 대웅제약이 기존에 팔았던 ‘자누비아’에서 제미글로로 처방이 변경된 사례가 많다는 흥미로운 분석이 나왔다.

2일 빅데이터 분석 전문기업 코아제타의 처방데이터 분석 자료에 따르면 지난해 DPP-4 억제제 처방금액은 총 4325억원으로 전년대비 22.5% 늘었다. 코아제타는 건강보험심사평가원으로부터 매년 145만명의 진료·처방 정보를 구매해 분석한다. 실제 건강보험 처방 정보를 반영한 '리얼데이터'다.

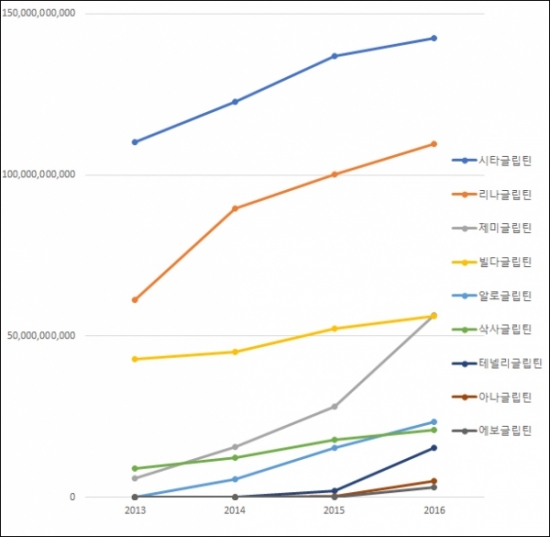

지난해 제미글립틴의 처방금액은 564억원으로 전년대비 무려 99.9% 성장하며 DPP-4 억제제 중 시타글립틴과 리나글립틴에 이어 처방금액 3위로 올라섰다. 지난 2012년 발매된 제미글립틴은 2015년 282억원의 처방금액으로 2014년보다 80% 신장한데 이어 성장세가 더욱 가팔라졌다.

제미글립틴은 2015년 노바티스가 판매 중인 빌다글립틴(제품명 가브스ㆍ가브스메트)보다 242억원의 격차를 보였지만 1년 만에 추월하는 괴력을 과시했다. 빌다글립틴은 지난해 처방금액이 전년보다 7.6% 늘었지만 제미글립틴의 상승세에 순위가 밀려났다.

시타글립틴과 리나글립틴의 지난해 처방금액은 각각 1423억원과 1097억원으로 전년대비 각각 4.0%, 9.6% 증가하며 2년 연속 처방실적 1000억원을 돌파했다. 시타글립딘은 MSD의 자누비아와 자누메트의 주 성분이며 리나글립틴은 베링거인겔하임의 트라젠타의 주 성분이다. 시타글립틴과 리나글립틴은 각각 종근당과 유한양행에 영업에 가세한 상태다.

한독의 테넬리글립틴(제품명 테넬리아·테넬리아엠)과 다케다와 제일약품이 판매 중인 알로글립틴(제품명 네시나·네시나엑트·네시나메트)도 처방금액이 가파른 성장세를 나타냈다는 점도 주목할만한 현상이다.

테넬리글립틴의 지난해 처방금액은 153억원으로 전년대비 7배 이상 늘었고, 알로그립틴은 2015년 153억원에서 지난해 234억원으로 53.1% 증가했다.

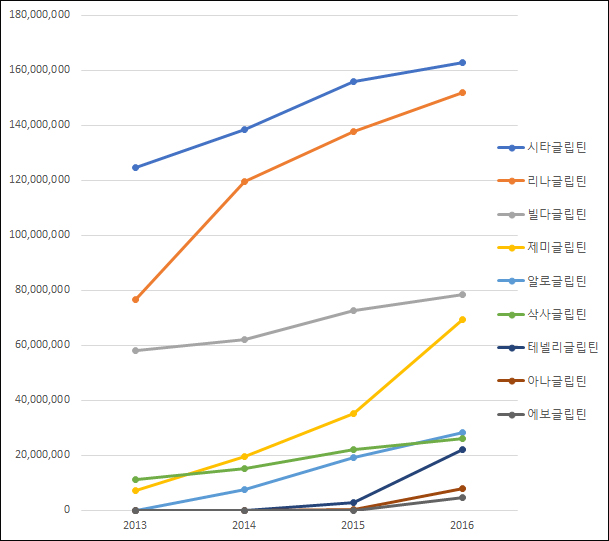

제미글립틴의 투약일수도 급증했다. 지난해 제미글립틴은 총 6925만일분 처방되며 전년보다 96.7% 증가했다. 시타글립틴, 리나글립틴, 빌다글립틴 등의 투약일수에는 못 미쳤지만 DPP-4 억제제 중 가장 월등한 상승률이다.

객관적인 약물의 사용량을 비교 분석하기 위해 투약일수 자료를 인용했다. 흔히 사용량의 지표로 제시되는 처방수량 데이터의 경우 1일 3회 복용 약물이 1일 1회 복용 약물보다 3배 많은 수치로 나타나는 것처럼 왜곡이 발생할 수 있다. 지난해 DPP-4 억제제의 전체 투약일수는 5억5130만일로 2015년 4억4541만일보다 23.8% 늘었다. 제미글립틴이 전체 시장보다 훨씬 높은 성장세를 나타냈다는 얘기다.

제미글립틴의 처방금액과 투약일수 모두 전년 대비 2배 가량 상승한 것은 처방 시장에서 구축한 신뢰도 뿐만 아니라 대웅제약의 영업 가세가 주요 요인으로 분석된다.

대웅제약은 지난 2008년부터 2015년까지 8년 동안 첫 DPP-4 억제제 ‘자누비아’를 판매했지만 자누비아의 판권이 종근당으로 넘어가자 지난해부터 LG화학과 손 잡고 제미글로 영업을 시작했다. 대웅제약은 ‘자누비아’를 판매해온 영업 노하우를 제미글로 판매에 접목하면서 시너지를 냈다.

의약품 처방의 증가는 새로운 환자가 첫 약물로 해당 제품을 선택하는 사례가 많아졌거나, 기존에 다른 제품을 처방받던 환자가 복용 약물을 변경했다는 것을 의미한다.

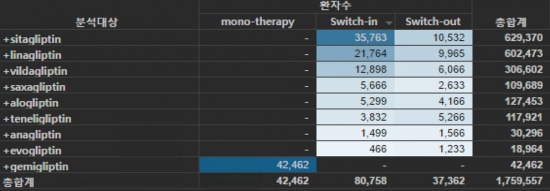

제미글립틴의 처방이 유입된 경로를 살펴보기 위해 스위칭 자료를 분석했다. 스위칭 자료는 1년 동안 환자가 처방 약물을 변경한 데이터를 말한다. A제품의 ‘스위치-인’(Switch-in)은 다른 제품에서 A제품으로 복용 제품을 변경한 것을 의미하고 ‘스위치-아웃’(Switch-out)은 반대의 경우를 말한다.

지난해 코아제타의 제미글립틴 스위칭(Switching) 자료를 보면 지난해 총 8만758명이 다른 DPP-4 억제제를 복용하다 제미글립틴으로 처방을 바꾼 것으로 조사됐다. 제미글립틴을 복용하다 다른 DPP-4 억제제를 처방받은 환자는 3만7362명으로 집계됐다.

제미글립틴의 스위치-인 자료를 보면 자누비아를 처방받다 제미글로로 변경한 사례가 가장 많았다. 작년 한 해 동안 시타글립틴에서 제미글립틴로 변경한 환자는 3만5763명으로 전체 제미글립틴 전체 스위치인의 44.3%를 차지했다. 지난해 다른 DPP-4 억제제에서 제미글로나 제미메트로 변경한 환자 중 절반 가량은 자누비아나 자누메트에서 옮겨간 사례라는 의미다. 제미글립틴에서 시타글립틴으로 스위치아웃한 환자는 1만532명으로 스위치인의 3분의 1에도 못 미쳤다.

제미글로가 자누비아의 시장을 많이 뺏어오는 대신 자누비아에 처방을 덜 뺏기는 효율적인 영업을 한 셈이다. 대웅제약이 기존에 자누비아에 투입했던 영업력을 제미글로에 집중하면서 자누비아 처방영역을 적극적으로 공략, 효과를 거둔 것으로 풀이된다.

제미글립틴은 시타글립틴 이외에도 리나글리틴, 빌다글립틴, 삭사글립틴, 알로글립틴, 아나글립틴 등 대부분의 DPP-억제제를 상대로 스위치인이 스위치아웃보다 많은 것으로 나타났다. 경쟁 제품의 처방을 많이 가져오면서도 처방 이탈을 최소화한 결과 처방실적이 큰 폭으로 상승했다는 분석이다.

다만 시타글립틴과 리나글립틴 등은 제미글립틴으로 이탈한 환자가 많았지만 다른 약물의 처방 환자를 끌어오거나 신규 환자 처방을 늘리면서 처방금액은 상승세를 유지한 것으로 추정된다.

이홍기 코아제타 대표는 "기존 대웅제약의 시타글립틴 영업선의 상당부분이 제미글립틴으로 대체된 것으로 분석된다"면서 "제미글립틴의 성장동력은 시타글립틴으로부터의 스위치인이었다는 해석이 가능하다"라고 설명했다.

![美-이란 전쟁 충격, 코스피 7% 급락… ‘검은 화요일’ [종합]](https://img.etoday.co.kr/crop/140/88/2302354.jpg)

!["영화 한 편에 들썩"⋯'왕사남'이 바꾼 영월 근황은? [엔터로그]](https://img.etoday.co.kr/crop/140/88/2302321.jpg)

![MLB에도 등장한 ABS⋯한국과 다른 점은? [해시태그]](https://img.etoday.co.kr/crop/140/88/2302291.jpg)

![직장인 10명 중 6명 "평생 쓸 돈 생겨도 일은 계속" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2302335.jpg)

![[단독] "에너지 홍보 미흡" 靑 지적에…기후부, 에너지전담 홍보팀 꾸렸다](https://img.etoday.co.kr/crop/140/88/2283928.jpg)

![이란 “호르무즈 통과 모든 선박 불태울 것”…카타르, LNG 생산 중단 [중동발 오일쇼크]](https://img.etoday.co.kr/crop/140/88/2302220.jpg)

!["영화 한 편에 들썩"⋯'왕사남'이 바꾼 영월 근황은? [엔터로그]](https://img.etoday.co.kr/crop/300/170/2302321.jpg)

!['검은 화요일' 코스피 7% 급락...6000 아래로 [포토로그]](https://img.etoday.co.kr/crop/300/190/2302297.jpg)