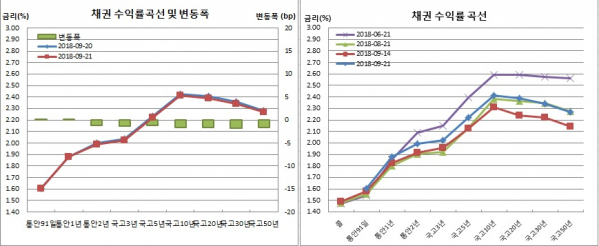

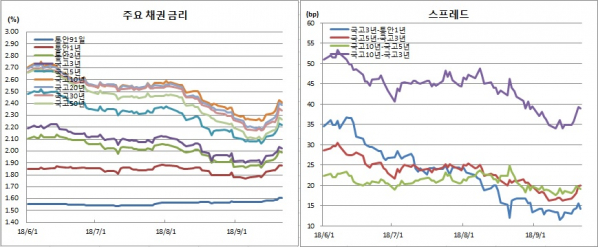

채권시장은 7거래일만에 강세를 기록했다. 장기물이 상대적으로 강해 일드커브도 플래트닝으로 전환했다.

전날 약세폭이 컸다는 인식이 장초반부터 있었던데다 전날 약세장을 주도했던 외국인이 10년 국채선물 시장에서 매수에 나서며 안정감을 줬다. 분기말이 다가오면서 윈도드레싱성 매수세도 유입됐다.

외인은 다만 3년 선물시장에서 나흘째 매도를 지속했다. 이에 따라 외인의 3선 누적순매수 포지션 추정치는 한달보름여만에 20만계약을 밑돌았다. 추석 명절연휴와 다음주 미국 연준(Fed) 연방공개시장위원회(FOMC) 기준금리 결정을 앞둬 거래는 소강상태를 보였다.

채권시장 참여자들은 심리 위축이 여전한 상황이라고 전했다. 다만 FOMC가 금리인상을 하더라도 점진적 인상 스탠스를 유지한다면 금리상승세는 진정될 수 있다고 봤다. 반면 미 국채 10년물 금리가 전고점인 3.1%를 넘어간다면 한국은행 10월 금융통화위원회 금리결정 경계감까지 더해지면서 추가 조정 가능성도 있다고 전망했다.

한은 기준금리(1.50%)와 국고3년물간 금리차는 52.2bp를 보였다. 10-3년간 스프레드는 0.3bp 좁혀진 39.0bp를 기록했다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 3.8bp 하락한 112.0bp를 나타냈다.

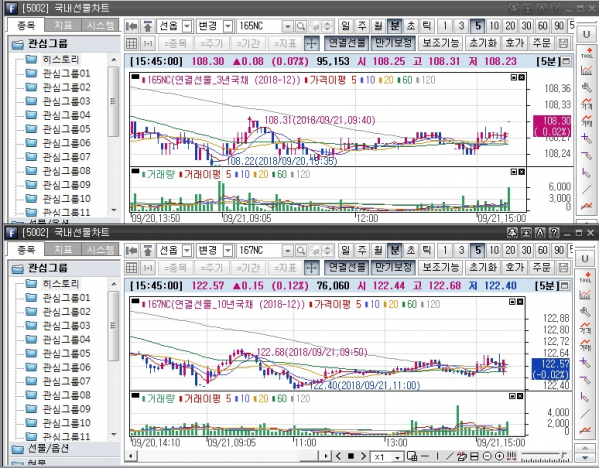

미결제는 2270계약 감소한 32만7078계약을, 거래량도 7만1459계약 줄어든 9만5153계약이었다. 회전율은 0.29회에 머물렀다.

매매주체별로는 은행이 5390계약을 순매수해 나흘연속 매수했다. 반면 외국인은 4196계약 순매도해 나흘째 매도에 나섰다. 금융투자도 2779계약 순매도하며 이틀연속 매도하는 모습이었다.

12월만기 10년 국채선물은 전일보다 15틱 상승한 122.57을 보였다. 장중 고점은 122.68, 저점은 122.40으로 장중변동폭은 28틱이었다.

미결제는 2209계약 감소한 10만4439계약을, 거래량은 7132계약 줄어든 7만6060계약을 보였다. 회전율은 0.73회를 기록했다.

매매주체별로는 금융투자가 2036계약 순매수해 이틀연속 매수세를 이어갔다. 외국인도 1358계약 순매수를 보였다. 반면 은행은 2296계약을, 보험은 1052계약을 각각 순매도했다.

외국인 국채선물 누적순매수 포지션 추정치는 3년 선물의 경우 19만6378계약을 보였다. 이는 지난달 6일 19만8115계약 이후 처음으로 10만계약대를 기록한 것이다. 10년 선물의 경우 6만4927계약을 보였다.

현선물 이론가는 3년 선물이 저평 5틱을, 10년 선물이 저평 10틱을 각각 기록했다.

그는 이어 “금리 레벨은 어느정도 매수세 유입이 가능한 것으로 보인다. 다만 외국인 선물 움직임에 대한 우려와 매파적인 FOMC 결과에 대한 우려로 심리는 다소 약세로 기울어져 있는 것으로 보인다”며 “10월초 지표 발표 이후 매수세가 재유입되는 흐름일 것”이라고 전망했다.

자산운용사의 한 채권딜러는 “매파적으로 해석된 금통위 의사록과 미국채 금리 상승으로 전일장에서 장기물 위주로 금리가 큰 폭 올랐었다. 금리 상승이 과도하다는 인식과 함께 전일 약세를 견인했던 외국인이 10년 선물을 매수하면서 반등을 주도했다”고 말했다.

그는 또 “최근 신흥국 불안은 다소 완화된데다 미중 무역분쟁 관련 협상 기대감은 높아졌다. FOMC를 앞두고 미국채 금리가 상승세를 보이고 있고 시장 심리도 악화했다. 다만 FOMC가 금리인상 후 점진적 인상 스탠스를 유지한다면 금리 상승세는 진정될 것”이라면서도 “미 국채 10년물 금리가 전고점인 3.1%를 넘어선다면 연휴 후 국내 금리도 금통위 경계감 등으로 추가 상승할 가능성도 있겠다”고 예상했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)