최근 미국 채권 금리 급등과 이에 따른 달러화 강세는 신흥국 불안(리스크)을 확산시킬수 있는 요인이라는 지적이 나왔다. 원화도 이같은 영향을 받고 있다는 분석이다. 다만 원·달러 환율 상승(약세, 절하)폭은 달러화 강세 수준 정도여서 아직 우려할 수준은 아니라고 봤다.

미국의 향후 정책방향에 따라 신흥국은 물론 우리나라의 금융시장이 영향을 받을 수밖에 없을 것이라는 관측이다. 이럴 때일수록 펀더멘털의 강건성이 중요하다는 지적이다.

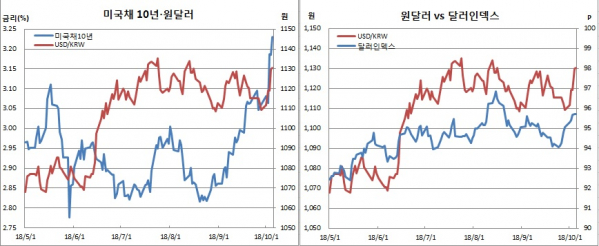

앞서 민간부문 고용 호조와 제롬 파월 미 연준(Fed) 의장의 “(현 기준금리가) 중립금리와는 거리가 있다”는 등 언급으로 대내외 금융시장이 요동친 바 있다. 실제 4일(현지시간) 미국채 10년물 금리는 장중 한때 3.2%를 돌파하며 7년여만에 최고치를 경신했고, 5일 원·달러 환율은 1130.4원(종가기준)을 기록하며 8월13일(1133.9원) 이후 2개월만에 최고치를 기록했다.

향후 미국의 정책결정 방향에 따라 우리나라나 신흥국 금융시장이 좌우될 수밖에 없다는 입장이다. 다만 연준 금리인상이 예상외로 빠르지는 않을 것으로 봤다. 이 국장은 “미국 지표 호조와 파월 언급이 영향을 미쳤다”면서도 “연준 인상이 단기간에 빠르게 오르지는 않을 것”이라고 예측했다.

이럴 때일수록 결국 펀더멘털의 강건성이 중요하다고 봤다. 그는 “펀더멘털이 약한 국가들의 통화는 절하될 수밖에 없다. 이 경우 투매로 이어지고 다시 환율이 오르는 악순환에 빠질 가능성이 높다”며 “우리도 펀더멘털의 강건성이 매우중요하다”고 밝혔다.

실제 최근 신흥국 금융불안 속에서도 국내총생산(GDP) 대비 경상수지나 외환보유액 대비 단기외채 비율, 총부채 대비 외화부채 비중 등 대외지급능력이 양호한 국가일수록 환율 절하폭이 적었다. 경상수지 흑자가 지속되고 대외부채 상환능력도 우수하며, 취약 신흥국간 상호 익스포저 규모가 미미하고 국가신용등급이 높은 우리나라의 경우 이같은 신흥국 금융불안 영향력은 제한적이라고 평가했다.

![뉴욕증시, 기술주 반등에 상승…다우, 사상 최고치 [글로벌마켓 모닝 브리핑]](https://img.etoday.co.kr/crop/140/88/2291018.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[특징주] 페스카로, 휴머노이드 덤블링 시연…로봇 보안 동반 주목 기대감에 상승세](https://img.etoday.co.kr/crop/85/60/2292335.jpg)

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2293582.jpg)

![정치·외교·통일·안보 대정부질문, 답변하는 김민석 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2293534.jpg)