대신증권은 4일 한국항공우주에 대해 코로나19 상황에서도 유지한 안정적 실적과 수주 추이로 업종 내 상대적 매력도가 증가했다며 목표주가를 25% 상향한 3만 원으로 조정했다. 투자의견은 매수를 유지했다.

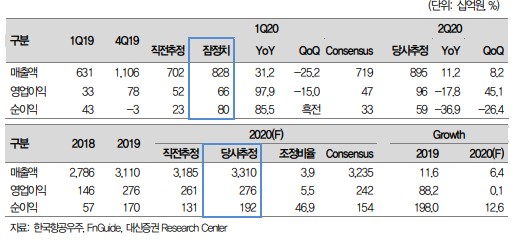

이동헌 연구원은 “1분기 연결 매출액은 전년 동기 대비 31.2% 증가한 8277억 원, 영업이익은 97.9% 증가한 661억 원으로 시장 기대치를 상회하는 어닝 서프라이즈를 기록했다”라며 “매출액은 완제기 수출 조기 납품, KF-X 매출인식 증가로 예상치를 상회했고 영업이익은 매출인식 증가, 민수기체 부문 환율 영향, 판관비 감소, 태국 T-50 완제기 조기 납품에 따른 추가이익 등이 반영됐다”라고 평가했다.

이 연구원은 방산 부문은 코로나19 영향이 상대적으로 적다는 점에 주목했다. 국내 수주의 경우 코로나19 영향이 없고, 완제기 수출과 기체 부품에서 일부 감소폭이 발생할 수 있지만 미국 RF-X 등 예상 외 프로젝트가 메울 수 있을 것이라는 설명이다.

이어 “코로나19 영향은 2분기까지 미미, 3분기 일부 반영 예상한다”라며 “보잉과 에어버스 관련 올해 실적 감소는 1500억 원 내외 예상되고, 빅배스 이후 실적 안정화 지속. 수리온 관련 추가 일회성 환입 가능성이 있다”라고 짚었다.

이어 “코로나19로 업계가 어려운 상황이며 실적과 재무구조가 안정된 동사는 사업확장의 기회로 활용할 수 있다”라며 “정상적 상황에서는 신규 수주 추이가 주가를 결정하나 코로나19 상황에서 안정적 실적과 기존 예상치 정도의 수주만으로도 업종 내 상대적 매력도가 증가한다”라고 했다.

!["여보! 부모님 폰에 ‘여신거래 안심차단’ 서비스 해드려야겠어요" [경제한줌]](https://img.etoday.co.kr/crop/140/88/2106598.jpg)

![갖고 싶은 생애 첫차 물어보니…"1000만 원대 SUV 원해요" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2106641.jpg)

![‘아빠’ 정우성, 아이 친모는 문가비…결혼 없는 양육 책임 뒷말 [해시태그]](https://img.etoday.co.kr/crop/140/88/2106645.jpg)

![테슬라 능가하는 엄청난 것이 나온다? 머스크가 일으킬 파란과 운명 ㅣ 강정수 박사 [찐코노미]](https://i.ytimg.com/vi/kmly6gVHIMU/mqdefault.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 권리락일 상한가 직행](https://img.etoday.co.kr/crop/85/60/2106685.jpg)

![[오늘의 주요공시] 비에이치아이·삼성중공업·이오플로우 등](https://img.etoday.co.kr/crop/85/60/2105446.jpg)

![[장외시황] 벡트와아스테라시스, 수요예측 진행](https://img.etoday.co.kr/crop/85/60/2106623.jpg)

![[종합] 코스피·코스닥 동반 상승 마감...삼성전자·LG엔솔 3%대↑](https://img.etoday.co.kr/crop/85/60/2105829.jpg)

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/300/170/2106712.jpg)

![코스피 상승 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2106634.jpg)