"골판지 업계 시장점유율(M/S) 1위에 안주하지 않고 친환경 고부가가치 제품 개발과 ESG 경영 활동 강화로 친환경 기업으로 거듭나겠습니다."

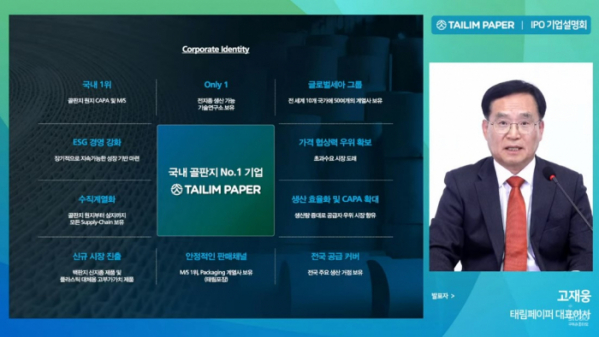

고재웅 태림페이퍼 대표이사는 9일 열린 기업공개(IPO) 온라인 기업설명회에서 코스피 상장에 따른 향후 전략과 비전을 설명하며 이같이 밝혔다.

고 대표는 "태림페이퍼는 골판지 원지의 효율적인 생산과 공급 그리고 업계 유일 기술 연구소 운영을 통해 골판지 시장점유율 1위를 견고히 지켜온 그룹"이라며 "이번 상장을 통해 국내 골판지 사업에 국한된 기업이 아닌, 다양한 친환경 산업용지 시장에 진출해 글로벌 친환경 포장재 기업으로 도약하겠다"라고 말했다.

태림페이퍼는 이번 IPO로 총 810만4000주를 공모한다. 주당 공모가액은 1만9000~2만2000원, 공모 규모 예정 금액은 1540억~1783억 원 규모다. 태림페이퍼는 지난달 14일 상장을 준비하기 위한 증권신고서를 제출했다. 오는 10일까지 수요 예측, 12~13일 청약을 거쳐 이달 24일 코스피 상장 예정이다.

태림페이퍼는 골판지 원지 생산에 특화된 기업이다. 골판지 상자 내 원지를 구성하는 모든 종류(표면지, 골심지, 이면지)를 생산ㆍ공급하며, 업계 최대 생산율(CAPA)로 시장점유율 1위(20%)를 유지하고 있다. 지난해 연결기준 매출액은 8889억 원, 영업이익 1172억 원을 달성했다. 지난해 영업이익률은 13.2%로 골판지 업계 독보적 영업이익률을 기록했다.

특히 특정 지역에 편중되지 않고 전국에 공장을 확보하고 있다. 태림페이퍼 공장은 안산, 의령, 마산, 정읍(관계사 동원페이퍼) 등 주요 거점 지역에 위치해 고객 접근성이 쉽고 물류비 절감이 가능하다. 국내 업계 최대 생산시설 구축부터 효율적인 생산거점까지 갖춰 원활한 생산체계를 내재화했다.

친환경 포장 및 온라인 시장도 확대한다. 지주사인 글로벌세아와 협력해 친환경 제품을 개발하고, 관계사 태림포장에 생산량의 75%를 공급하는 등 사업 시너지를 강화한다. 태림포장은 포장업계 시장점유율 1위다. 이외에도 중국, 인도네시아, 말레이시아 등 다양한 국가들과 수출 거래선을 마련해 내수 시장 변화에 탄력적 대응이 가능하다.

상장 후 태림페이퍼는 친환경 고부가가치 제품 개발에 나설 계획이다.

최근 플라스틱 규제로 종이 포장 수요가 전 산업영역으로 확산하고 있는 가운데 운송용 외부포장 영역에서 소비자용 내부포장, 개별포장까지 단계적으로 제품을 개발해 시장에 진출한다는 포부다. 또한, 외부포장 영역에서 수요가 급증하는 백판지 시장에도 기존 백판지와 차별화된 신지종을 개발하여 새롭게 진출할 예정이다.

현재 국내 골판지 원지 시장은 높은 진입장벽으로 인해 신규 업체 진입 자체가 어렵다. 태림페이퍼는 초과수요에 대응하기 위해 추가 생산능력을 확보할 계획이다. 태림페이퍼는 골판지 원지부터 판지, 상자까지 공급망을 수직계열화하고 있다. 주주친화 정책도 펼친다. 태림페이퍼는 별도기준 연간 배당성향 20% 이상을 유지하며 최대주주를 제외한 차등배당을 결정했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![“한국서 느끼는 유럽 정취” 롯데 초대형 크리스마스마켓 [가보니]](https://img.etoday.co.kr/crop/140/88/2105976.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

![[주간증시전망] 다음 주 코스피, 2500선 지켜낼까…트럼프 리스크 회피주 주목](https://img.etoday.co.kr/crop/85/60/2105893.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

!['반쪽짜리' 사도광사 추도식, 한국 정부·유가족 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2106184.jpg)