경기침체 우려 그 어느때보다 높아

7월 CPI 9% 전망도 나와

그로스 “경기침체 가능성 매우 높아”

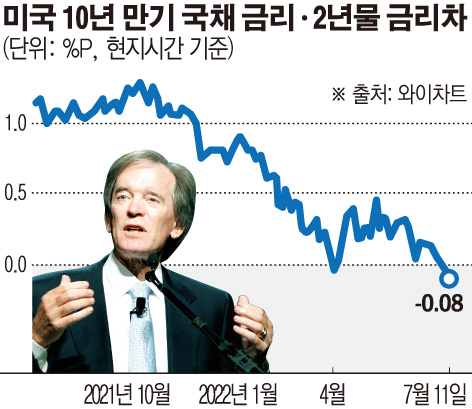

이번 주 굵직한 경제지표 발표를 앞두고 시장에서 경기침체 불안감이 한층 고조되고 있다. 통상 경기침체 신호로 여겨지는 미 국채 장단기 금리 역전 현상이 심화하면서 월가 투자 거물까지 나서서 우려의 목소리를 내고 있다.

11일(현지시간) 블룸버그통신에 따르면 미국 10년 만기 국채 금리는 이날 4거래일 만에 처음으로 3% 밑으로 하락하며 2.99%를 기록했다. 반면 2년물 국채금리는 3.07%에 거래되며 장기 금리보다 높은 수준을 나타냈다. 단기금리가 장기금리를 웃도는 금리 역전 현상은 이날까지 4거래일째 이어지고 있다. 금리 차도 더 확대돼 이날 장단기 금리역전 폭은 8bp(bp=0.01%포인트)로, 지난 4월 이후 최대폭을 기록했다.

일반적으로 장기물인 10년 만기 국채금리는 듀레이션이 긴 만큼 단기 국채인 2년물보다 금리가 높게 형성된다. 이 때문에 장기 금리 하락과 그로 인한 장단기 금리 역전 현상은 모두 경기침체 우려가 커질 때 두드러지는 경향이 있다.

영국 파이낸셜타임스(FT)는 지난 50년간 미국의 모든 경기침체에 앞서 국채 장단기 금리 역전 현상이 발생했다고 분석했다. 금리 역전이 발생한 지 6개월에서 2년 사이에 경기 침체가 뒤따랐다는 것이다. 실제로 지난 2006년 금리 역전현상이 나타나고 2년 만에 글로벌 금융위기가 발생했다. 이에 따르면 미국의 경기침체는 늦어도 2024년 초까지는 발생할 수 있다는 가설에 도달하게 된다. 올 들어 미국 국채 장단기 금리 역전은 3월 처음 발생했다.

시장의 공포감은 그 어느 때보다 크다. 특히 오는 13일 발표될 6월 미국 소비자물가지수(CPI) 상승률이 5월의 8.6%를 웃도는 8.8%를 기록할 것이란 전망이 나온 가운데, 일각에서는 9%에 달할 것이라는 관측도 나오고 있다. 시장의 예상대로 CPI 상승률이 높게 나올 경우 미국 연방준비제도(Fed·연준)의 긴축 행보가 한층 빨라질 수밖에 없다. 이와 별개로 오는 15일에는 미국의 6월 소매판매, 미시간대 7월 소비자심리지수 등 소비 상황을 보여주는 지표들도 시장의 주목을 받을 것으로 보인다.

금융시장 분위기가 심상치 않자 ‘채권왕’으로 불리는 빌 그로스 핌코 공동설립자는 투자자들에게 “채권이든 주식이든 하락장을 노리는 ‘바이 더 딥(Buy The Dip·저가매수)’을 하지 말라”고 조언했다. 그는 “연준의 금리 인상이 경기침체의 강력한 가능성으로 이어질 수 있다”며 “이러한 상황에서는 주식이나 채권 대신 1년 만기 국고채와 같은 초단기 국채가 더 효과적인 투자 대안”이라고 설명했다.

그러면서 그로스는 연준이 짧은 기간 안에 기준금리를 현행 1.50~1.75%에서 3.25~3.50%로 인상할 수 있다고 전망했다. 세계 최대자산운용사 블랙록도 “주식과 채권 시장이 단기간 회복할 가능성은 작고, 변동성이 크다며 저가매수에 나설 상황이 아니다”라고 강조했다.

![신라면·빼빼로·불닭까지...뉴욕은 지금 K푸드 앓이중[가보니(영상)]](https://img.etoday.co.kr/crop/140/88/2105685.jpg)

![송승헌ㆍ박지현, 밀실서 이뤄지는 파격 만남…영화 '히든페이스' [시네마천국]](https://img.etoday.co.kr/crop/140/88/2105818.jpg)

![강원도의 맛과 멋을 모두 느낄 수 있는 '단단단 페스티벌' 外[주말N축제]](https://img.etoday.co.kr/crop/140/88/2105750.jpg)

![“한국서 느끼는 유럽 정취” 롯데 초대형 크리스마스마켓 [가보니]](https://img.etoday.co.kr/crop/140/88/2105976.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[오늘의 뉴욕증시 무버] 갭(GAP), 연간 전망 세 번째 상향 조정에 12.84%↑](https://img.etoday.co.kr/crop/85/60/2105968.jpg)

![[종합] 뉴욕증시, 연말 강세 기대감에 상승...다우 0.97%↑ 사상 최고](https://img.etoday.co.kr/crop/85/60/2099391.jpg)

![[상보] 국제유가, 계속된 러‧우 전쟁 우려에 상승...WTI 1.63%↑](https://img.etoday.co.kr/crop/85/60/2102993.jpg)

![[상보] 뉴욕증시, 연말 강세 기대감에 상승...다우 0.97%↑](https://img.etoday.co.kr/crop/85/60/2099390.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)