한국과 미국의 기준금리 차이가 크게 벌어지면서 원화가치 하락이 우려되고 있다. 더욱이 원화가치 절하로 인한 수입 가격 상승, 나아가 소비자 물가 상승까지 번질 가능성이 높아져 우리나라가 ‘악순환 늪’에 빠진 것이 아니냐는 우려 섞인 목소리도 나온다.

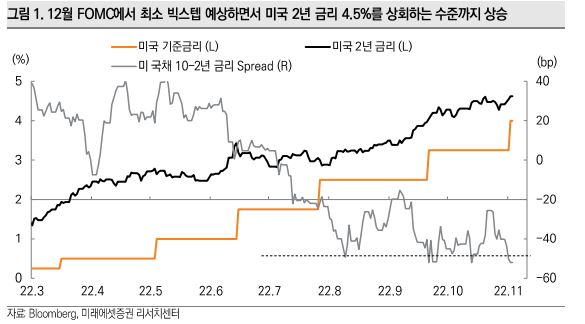

미국 중앙은행 연방준비제도(Fed·연준)는 3일 연방공개시장위원회(FOMC) 정례회의에서 기준금리를 기존 3.0~3.25%에서 3.75~4.0%로 0.75%포인트 인상했다.

이에 한국(3.00%)과 미국의 기준금리 격차는 0.75~1.00%포인트로 벌어졌다. 1%포인트는 가장 가까운 한·미 금리 역전기(2018년 3월∼2020년 2월) 당시 최대 격차와 같은 수준이다. 결국, 약 3년 3개월 만에 두 나라의 금리차가 다시 크게 벌어진 셈이다.

한은이 10월에 이어 11월에도 빅스텝에 나서더라도 연준이 다음달 FOMC에서 다시 빅스텝이나 자이언트 스텝을 밟는다면 격차는 더 벌어질 수 있다.

이처럼 한미 금리 역전차 확대가 지속되면, 자산가치 하락을 우려한 외국인 투자자금이 국내 금융시장에서 빠르게 빠져나갈 가능성이 높아진다. 이에 따라 원화가치가 떨어질 위험도 점차 커진다.

올해 초 1100원대 후반이던 원·달러 환율은 현재 1400원대 초반으로 20% 가까이 올랐다. 그만큼 원화 가치가 달러 대비 떨어졌다는 의미다.

특히 원화 가치가 절하될수록 수입제품 환산 가격이 높아지는 점도 문제다.

지난달 14일 한국은행이 발표한 수출입물가지수 통계에 따르면, 9월 수입물가지수는 154.38로 8월 대비 3.3% 상승했다. 9월 원화 값은 1달러당 1391.59원으로, 사실상 1400원대를 유지했던 10월은 수입물가지수가 더 높아질 전망이다.

또 정부 예상과는 달리 10월 소비자물가는 5.7%를 기록하면서 정점이라고 보기엔 어려움이 있다. 한훈 통계청장은 최근 국회 기획재정위원회 국정감사에서 “(물가는) 현실적으로 7월이 가장 높았을 가능성 가능성이 있다”고 답변한 바 있다.

이같은 상황에서 한미 금리 역전차가 확대돼 원화 가치가 계속 떨어진다면, 높은 물가에 다시 한번 불을 지피는 것이 아니냐는 우려의 목소리가 나온다.

한편, 국내와 미국의 통화정책 환경이 다른 점도 고려할 필요가 있다는 의견도 나왔다.

민지희 미래에셋증권 연구원은 “FOMC 경계심은 유지되겠지만 국내 경우 3%를 상회하는 높은 기준금리 레벨에서는 한·미 통화정책 환경이 다른 점도 고려할 필요가 있다”면서 “국내 펀더멘털 우려와 더불어 연말로 갈수록 신용시장 리스크가 높아지는 상황을 고려해 금통위 긴축 속도에 신중함이 요구되는 국면”이라고 진단했다.

이어 민 연구원은 “성장이 둔화되고 경기에 대한 불안심리가 높아지는 상황에서 금통위가 인플레와 한미 금리 역전폭에만 집중하기는 어려울 것”이라고 판단했다.

![[종합] 다우지수 사상 최고치…뉴욕증시, 월가 출신 재무장관 지명에 환호](https://img.etoday.co.kr/crop/140/88/2106795.jpg)

![[날씨] 제주 시간당 30㎜ 겨울비…일부 지역은 강풍 동반한 눈 소식](https://img.etoday.co.kr/crop/140/88/2106722.jpg)

!["여보! 부모님 폰에 ‘여신거래 안심차단’ 서비스 해드려야겠어요" [경제한줌]](https://img.etoday.co.kr/crop/140/88/2106598.jpg)

![갖고 싶은 생애 첫차 물어보니…"1000만 원대 SUV 원해요" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2106641.jpg)

![테슬라 능가하는 엄청난 것이 나온다? 머스크가 일으킬 파란과 운명 ㅣ 강정수 박사 [찐코노미]](https://i.ytimg.com/vi/kmly6gVHIMU/mqdefault.jpg)

![[종합] 코스피 2510선으로 후퇴…통신업 2.15%↑](https://img.etoday.co.kr/crop/85/60/2107094.jpg)

![[특징주] 젬백스, PSP 2a상 톱라인 결과 국제학회 포스터 발표…12%↑](https://img.etoday.co.kr/crop/85/60/2107080.jpg)

![[특징주] 지역난방공사, 영업이익 흑자전환에 5%대 강세…장중 신고가 기록](https://img.etoday.co.kr/crop/85/60/2107068.jpg)

![[특징주] 웨이비스, 머스크 "미래엔 드론 전쟁 치를 것"…국내 최초·유일 'GaN RF 반도체 칩' 국산화 부각](https://img.etoday.co.kr/crop/85/60/2106883.jpg)

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/300/170/2106712.jpg)

![더불어민주당 민생연석회의 출범식 [포토]](https://img.etoday.co.kr/crop/300/190/2107054.jpg)