한화그룹 스폰서 오피스 리츠(부동산투자신탁)인 한화리츠가 본격적인 IPO(기업공개)에 나선다.

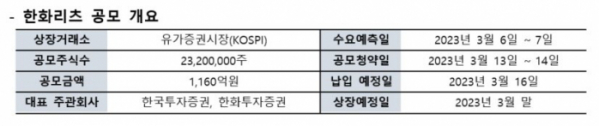

한화리츠는 증권신고서 효력이 발생하면서 본격적인 공모와 상장 절차에 돌입했다고 23일 밝혔다. 한화리츠는 지난해 9월 국토교통부로부터 영업인가를 승인받았고, 내달 말 상장을 목표로 하고 있다.

총 공모 주식 수는 2320만 주로, 단일 공모가 5000원이 적용된다. 내달 6~7일 기관투자자 대상 수요예측을 거친 뒤 13일과 14일 일반투자자 대상 공모주 청약을 진행한다. 공모 금액은 1160억 원이다. 대표 주관회사는 한국투자증권과 한화투자증권이 공동으로 맡았다.

한화리츠는 한화금융 계열사가 보유한 오피스 자산을 편입한 스폰서 오피스 리츠다. 한화리츠의 스폰서는 한화생명보험으로 IPO가 완료되면 46%의 지분을 보유하게 된다. 규모가 큰 그룹 계열사를 대주주로 둔 초우량 스폰서 리츠인 만큼 높은 신뢰도와 안정성을 확보했다는 설명이다.

한화리츠는 현재 한화손해보험 여의도 사옥과 한화생명보험 사옥 네 곳을 보유하고 있으며, 그룹사 내 금융 계열사 중심으로 5~7년의 장기 임대차 계약이 체결돼 있어 변동성이 낮은 강점이 있다. 회사는 안정적인 자산을 기반으로 연 6% 후반대의 배당률을 목표로 하고 있다.

박성순 한화자산운용 리츠사업본부장은 “그룹의 자산을 담은 스폰서 리츠는 지금과 같이 변동성이 큰 시장 상황에서 높은 안정성을 확보할 수 있다는 분명한 장점이 있다”며 “한화리츠는 비교적 높은 연 배당률과 균등한 대출 만기 분산 전략 등으로 안정성을 높이는 데 초점을 뒀으며, 이를 기반으로 상장 후 국내 리츠 시장의 활성화를 선도할 것”이라고 말했다.

![한은 금통위, 2회 연속 인하·부총재 소수의견·1%대 성장 전망 ‘이변 속출’ [종합]](https://img.etoday.co.kr/crop/140/88/2108284.jpg)

![‘900원 vs 150만 원’…군인 월급 격세지감 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2108373.jpg)

![‘고강도 쇄신’ 롯데그룹, CEO 21명 교체…신유열 전무 부사장 승진 [2025 롯데 인사]](https://img.etoday.co.kr/crop/140/88/2105215.jpg)

!["출근해야 하는데" 발만 동동…일단락된 '11월 폭설', 끝이 아니다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2108330.jpg)

![[단독] 론칭 1년 만에 거래액 1억弗 달성 ‘트롤리고’…내년부터 원화 결제 추진](https://img.etoday.co.kr/crop/140/88/1953918.jpg)

![답은 벌써 나왔다?! 내년 주도주 후보군 알려드립니다 ㅣ 염승환 LS증권 이사 [찐코노미]](https://i.ytimg.com/vi/pG4SA3nB7W0/mqdefault.jpg)

![[종합] 저축은행, 3분기 당기순익 258억…6분기만 흑자전환 성공](https://img.etoday.co.kr/crop/85/60/2096563.jpg)

![[오늘 신상] 경남은행 'Hi baby 적금상품' 출시…최고 연 8%](https://img.etoday.co.kr/crop/85/60/2108415.jpg)

![[오늘의 주요 공시] 삼성E&Aㆍ롯데케미칼ㆍHDC현대산업개발ㆍ미래산업 등](https://img.etoday.co.kr/crop/85/60/2107304.jpg)

!["출근해야 하는데" 발만 동동…일단락된 '11월 폭설', 끝이 아니다? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2108330.jpg)

![국회 본회의, 양곡법 개정안 '가결' [포토]](https://img.etoday.co.kr/crop/300/190/2108397.jpg)