하나증권이 KT에 대해 단기적으로 매도 전략을 추천한다고 했다. 투자의견은 ‘중립’, 목표주가는 기존 3만3000원을 유지했다. 전 거래일 기준 종가는 3만5950원이다.

21일 김홍식 하나증권 연구원은 “미국 연방준비제도(Fed‧연준) 금리 인하 추진에 따른 경기 관련주로의 매수세 이동 가능성이 커지는 상황이라 현시점 적극 매도를 추천한다”며 “KT를 보유하는 것이 수익률 측면에서 불리할 수 있기 때문”이라고 했다.

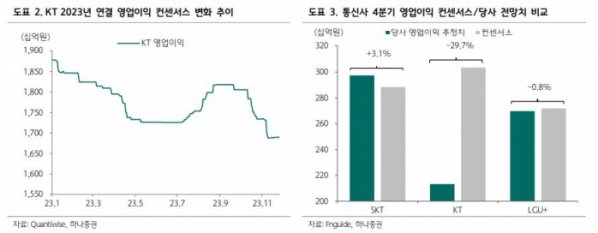

김 연구원은 “12월 일부 배당 투자가들의 급격한 매수세가 나타났는데 배당락 이후 빠른 주가 회복 현상을 기대하긴 어려워 보인다”며 “4분기 실적이 컨센서스(시장 전망치)를 크게 하회할 것으로 예상되는 데다가 이동통신사업(MNO) 매출액 감소 추세, 제반 경비 증가분을 감안하면 내년 본사 영업이익 감소가 유력하다”고 설명했다.

김 연구원은 “주당배당금(DPS) 1960원 유지와 낮은 주가순자산비율(PBR)도 KT 주가 하방 경직성을 확보해주긴 어려울 전망”이라며 “상대적 기대배당수익률이 높지 않은 가운데 이익 감소로 DPS 상승을 기대하기 어렵고 자기자본이익률(ROE) 수준과 흐름을 감안할 때 현재 PBR이 극단적으로 낮다고 평가할 수 없기 때문”이라고 했다.

그는 “추가로 신경 쓰이는 부분은 규제 환경”이라며 “과학기술정보통신부 권고로 무료 제공 데이터별로 촘촘하게 5G 요금제가 설정되고 있다는 점은 큰 부담”이라고 했다.

이어 “MNO 매출 정체가 본격화되고 있는 상황에서 5G 요금제 다양화는 내년 MNO 매출 감소를 초래함과 동시에 이익 급감을 불러일으킬 것”이라며 “현재 이익 흐름을 감안하면 내년 KT 주가가 4만 원에 갈 일은 없다. 하루라도 빨리 비중 축소에 나설 것을 권한다”고 덧붙였다.

김 연구원은 “KT 주가가 오르려면 이익 증가에 대한 희망이 생겨내야 할 것인데 그 시점은 빨라야 내년 가을로 예상된다”며 “2025년까지도 KT 이익 전망은 부정적이지만 주가는 요금제 개편과 이동전화 가입자당평균매출(ARPU) 상승 기대감으로 내년 말부터는 상승세로 진입할 가능성이 크다”고 봤다.

다만 그는 “한 단계 주가가 하락한 상황에서 반등을 시도할 가능성이 커 단기 매도 전략을 추천한다”고 덧붙였다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2105870.jpg)

![‘슈팅스타’ 오늘 첫 방송…‘큰 산’ 최강야구 넘을까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2105878.jpg)

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![‘더 게임 어워드’ 올해의 게임 후보 6선…각 작품 경쟁력은? [딥인더게임]](https://img.etoday.co.kr/crop/140/88/2105786.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[오늘의 주요공시] 두산로보틱스‧DI동일‧빙그레 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

![[장외시황] 엠디바이스, 4.61% 상승](https://img.etoday.co.kr/crop/85/60/2105848.jpg)

![[급등락주 짚어보기] 유비온, 삼성전자 대상 36억 원 규모 계약에 上](https://img.etoday.co.kr/crop/85/60/2105843.jpg)

![[종합] 코스피 2500선 착륙…코스닥은 680선 붕괴](https://img.etoday.co.kr/crop/85/60/2105841.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)