3일 조선업계와 금융권에 따르면 정부와 산업은행은 대우조선 정상화 방안 수립에 앞서 SK그룹과 매각에 사실상 합의한 것으로 밝혀졌다. 정부와 산업은행은 SK그룹과 내년 초 매각한다는 전제 아래, 매각 방식을 놓고 막판 협상을 진행하고 있다. 양측은 제3자 배정 방식의 유상증자 또는 지분 매각을 통해 경영권을 매각하는 방향으로 의견을 모아가고 있다.

이 같은 내용은 청와대와 최태원 SK그룹 회장에게도 이미 보고된 것으로 알려졌다. 정부는 대우조선의 정상화를 위해 4조2000억원 규모의 유동성을 지원하는 경영정상화 방안을 확정하면서, 조기 매각으로 혈세 격인 정책자금 지원을 줄일 수 있을 것으로 판단했다. SK그룹 측은 플랜트와 에너지, 조선산업의 시너지 효과를 얻을 수 있다는 점에 무게가 쏠렸다.

정부 고위 관계자는 “대우조선은 국가 기간산업이라는 점에서 외국계 자본에 노출될 수 없다”며 “현재 유동성 부족으로 기존 제조사들은 대우조선을 인수할 여력이 없다고 판단해 SK그룹과 막후 협상을 벌이고 있다”고 말했다.

또 다른 관계자는 “대우조선 정상화 방안 이면에는 4조2000억원 규모의 자금 지원을 약속했지만, 공적자금 투입을 최소화하는 조기 매각이라는 배경이 깔려 있다”며 “이에 산업은행이 대우조선 실사를 진행하는 동안 SK그룹과 심도 있는 매각 협상을 진행해왔다”고 밝혔다. 앞서 정부와 산업은행 측은 4조2000억원에 달하는 신규 자금 지원 방안을 발표하면서 대우조선 경영권을 조기에 매각한다는 방침을 동시에 내놓았다.

현재 양측은 지분 매각이 아닌 제3자 유상증자 참여 방식을 통한 경영권 매각으로 가닥을 잡아가고 있다. 최대주주 손바뀜 과정에서 발생하는 자금 조달 효과를 노린 포석이다. 다시 말해 SK그룹이 신규 자금을 공급하는 형태로 대우조선 신주를 사들여 최대주주로 등극하는 방식이다. 무엇보다 대우조선의 부실 부문에 대한 자금 지원을 통해 회사를 인수하는 방식으로 향후 헐값 매각 논란을 잠재우기 쉽다.

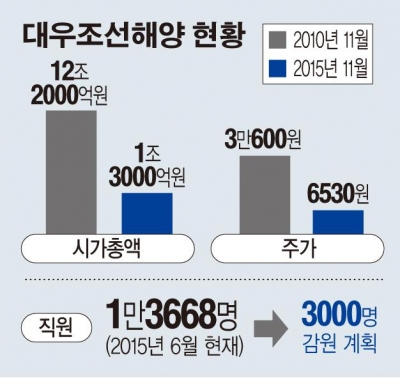

현재 대우조선의 예상 매각가는 과거에 비해 현저히 낮은 상황이다. 지난 2일 종가 기준으로 대우조선 주가는 6500원대까지 떨어져 시가총액이 약 1조2000억원으로 내려와 있다. 산업은행과 금융위원회가 보유한 지분은 43.62%로 시가는 6000억원 수준이다. 여기에 경영권 프리미엄을 붙여도 매각가는 1조원을 밑돌 것이란 전망이 우세하다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)