A씨는 지난 2013년, B신용카드사 영업직원으로부터 리볼빙서비스를 권유받고, 리볼빙을 신청했다. 당시 직원은 리볼빙서비스란 ‘카드 결재일 당일 계좌 잔고 부족을 대비해 정산금액의 일정액(10%)만 정산하고 나머지는 다음달에 정산하는 서비스’라고 설명했다. 그러나 다음달 통장에 카드결제 예정금액보다 많은 금액이 잔고로 남아있었음에도 신용카드사는 리볼빙을 적용했다. A씨는 B카드사에 계약위반이니 단순히 이월된 금액에 대해서 수수료를 뺀 나머지를 되돌려 달라고 요구했다. 그러나 카드사는 한번 정산된 수수료에 대해서는 환급이 안된다고 거부했다.(한국소비자원 민원 중)

신용카드사들의 리볼빙 덫에 금융소비자들이 여전히 피해를 입고 있다.

작년 한 해 금융감독원 금융민원센터에 접수된 4752건의 신용카드 민원 가운데 리볼빙에 대한 민원은 173건으로 집계됐다.

민원센터에 접수된 민원을 살펴보면 ‘리볼빙 신청을 안했는데 서비스에 가입돼 있다’, ‘리볼빙에 대한 설명이 미흡했다’는 내용이 주를 이뤘다.

리볼빙은 가계자금의 유동성을 확보할 수 있다는 면에서 금융소비자들이 카드결제대금 부족 시 이용할 수 있는 결제수단이다. 그러나 이연대금에 부과되는 수수료가 20%를 웃도는 만큼, 리볼빙 가입 자체를 모른다거나, 서비스에 대한 이해도가 낮을 경우 고금리 폭탄을 맞을 우려가 높다. 한국소비자원이 2년 전에 발간한 리볼빙 보고서에 따르면 리볼빙 이용소비자는 292만명(2012년 6월말 기준), 리볼빙 이연대금은 총 6조258억원으로 집계되고 있다.

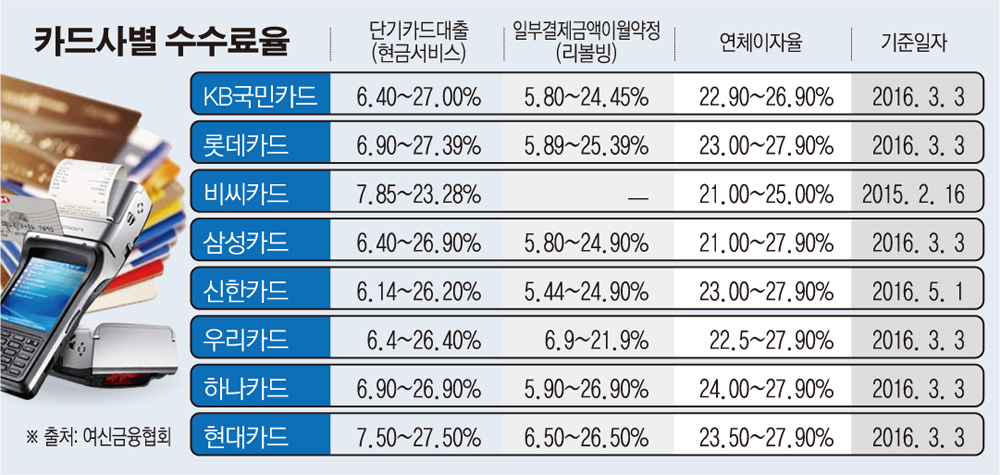

현재 카드사 가운데 리볼빙 최고 수수료율이 25%를 넘는 곳은 하나카드(26.9%), 현대카드(26.5%), 롯데카드(25.39%) 등이다.

이외에 신한·삼성카드가 24.9%, KB국민카드 24.45%, 우리카드는 21.9%의 최고 수수료를 각각 부과하고 있다. 이는 각사의 현금서비스, 연체이자율과 맞먹는 수준이다. 만약 현금서비스를 받은 금융소비자가 자신도 모른채 리볼빙 서비스를 받는다면 50%가 넘는 수수료 폭탄을 맞을 수 있는 셈이다.

한국소비자원 관계자는 “자신도 모르는 사이에 리볼빙에 가입돼 있다면 즉시 녹취록 등 입증자료의 확인 및 가입 취소를 요구해야 한다”며 “리볼빙은 대금 유예가 아닌 높은 수수료를 부담하고 지급을 연기하는 일종의 대출 서비스이므로 변제계획, 수수료 부담 등을 고려해 신중하게 가입해야 한다”고 당부했다.

![[속보] 한은 금통위, 6연속 기준금리 동결…2.5% 이어간다 [2월 금통위]](https://img.etoday.co.kr/crop/140/88/2281989.jpg)

![“사생활 보호필름 필요 없다”…갤럭시S26, 하드웨어 진화로 보안 혁신 [언팩 2026]](https://img.etoday.co.kr/crop/140/88/2300010.jpg)

![반도체 이어 ‘증권·원전·방산·이차전지’ 랠리⋯순환매로 넓어지는 상승장 [육천피 시대 개장]](https://img.etoday.co.kr/crop/140/88/2300099.jpg)

![맹견도 가능?…반려동물 음식점 동반 출입 Q&A [그래픽]](https://img.etoday.co.kr/crop/300/170/2300037.jpg)

![KT&G 장학재단, 위기 청소년 자립 돕는 '상상리스타트 장학금' 전달 [카드뉴스]](https://img.etoday.co.kr/crop/300/190/2300518.jpg)