14일 투자은행(IB)업계에 따르면 그동안 국내 채권 중 국고채에만 투자했던 처브는 최근 회사채에도 투자하기로 결정했다. 이들은 회사채 투자를 위해 NH투자증권, 미래에셋대우 등 대형 증권사와 접촉 중이다.

처브는 이들이 가진 회사채 상품에 투자하거나 증권사가 셀다운(Sell-downㆍ총액인수 후 재매각)하는 것을 매입하는 방안을 검토 중이다. 회사채 직접투자도 검토 대상이다.

처브의 올해 국내 회사채 투자금은 1조 원 안팎이 될 전망이다. IB업계 관계자는 “처브는 투자금액 규모 상단을 제한하지는 않은 상황”이라고 말했다. 그러면서 “향후 6개월 동안 RBC(보험금지급여력) 비율을 신경쓰지 않고 적극 투자할 것으로 알고 있다”고 덧붙였다.

처브의 국내 회사채 투자는 금리 상승기에 대비한 투자 다변화 차원으로 풀이된다. 미국 금리 인상 전망으로 AA- 등급 회사채의 평균 수익률은 연초 2.0%에서 최근 2.2%로 올랐다. 올해 초 신용등급 A+인 한화케미칼이 발행한 3년물 회사채 수익률은 2.523%였다. 더욱이 회사채를 기반으로 한 구조화 채권(금리 상승에 수익률 연동)의 경우 올해 금리가 5 ~ 6%에 달할 것으로 점쳐지고 있다.

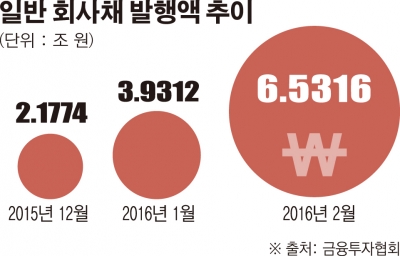

처브의 국내 회사채 투자가 시장에 활기를 불어넣을지도 관심사다. 한국신용평가에 따르면 연초 회사채 수요 예측시장은 대부분 흥행에 성공하는 모습을 보였다. 최근에는 ㈜SK(AA+), 롯데렌탈(AA-) 등의 회사채 발행에 투자자가 몰려 증액 발행했다. 2월 AA등급 이상 회사채는 10조2099억 원가량 유통됐고 3월 들어 AA등급 이상 회사채는 약 3조 원(9일 기준)어치 유통됐다. 이 같은 분위기에서 처브도 회사채 투자에 적극 나서면 기업들이 자금 조달이 수월해질 전망이다.

반면 처브가 AA 이상 회사채 투자에만 집중하면서 A등급 회사채의 발행 여건 개선에는 도움이 되지 못할 것이란 관측도 나온다. LS전선(A+), 현대다이모스(A+) 등 대기업 계열을 제외하고는 A등급 기업들은 회사채 발행에 어려움을 겪고 있다.

증권사 회사채 딜러는 “처브도 초기에는 신용 위험이 적은 분야의 기업에 투자하게 될 것”이라고 내다봤다.

한편 스위스에 본사를 둔 에이스생명은 2015년 미국 처브를 인수한 뒤 그룹명을 처브로 바꿨다. 처브는 전 세계 50여 개 나라에서 재산ㆍ손해ㆍ생명보험 등을 판매하고 있다. 국내에는 처브생명, 처브손해보험이 있다.

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)