코스닥업체 유니테스트가 올해 들어 성장성과 수익성 지표에 가속을 하면서 사상 최대 실적이 기대되고 있다. 하지만 투자자들은 회사의 유동자산 중 매출채권 비중이 높게 나타나는 등 향후 현금흐름의 중요한 요인이 되는 매출채권회전률에 대한 관심이 필요하다.

22일 전자공시시스템에 따르면 유니테스트의 올 1분기 매출액이 지난해 같은 기간과 비교해 266.4%가 증가했다. 이는 어닝서프라이즈를 기록한 지난 2014년과 2015년과 같은 모습이다.

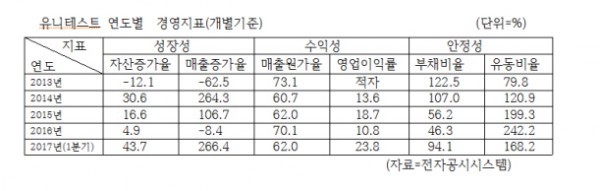

최근 5년간 유니테스트의 매출액증가율을 보면 2013년 –62.5%, 2014년 264.3%, 2015년 106.7%, 2016년 –8.4% 등이다. 올 1분기 들어서는 매출액이 491억원 수준으로 이미 지난해 총매출 1124억원의 40% 수준을 넘어서기 시작했다.

특히 유니테스트의 장점은 성장성 지표가 좋아지면 수익성 지표도 함께 동행을 하고 있다는 것이다. 유니테스트의 원가율은 2013년 73.1%, 2014년 60.7%, 2015년 62.0%, 2016년 70.1% 등이다. 매출액이 늘면 이익을 남길 수 있는 매출총이익이 커지고 있는 셈이다. 올해 들어서는 62.0%다. 이에 따라 영업이익률은 23.8%로 높은 수준을 보였다.

재무안전성도 비교적 단단한 모습이다. 최근 5년간 부채비율은 2013년 122.5%, 2014년 107.0%, 2015년 56.2%, 2016년 46.3%로 매년 낮아지는 모습을 보였다. 올 1분기 생산 등을 위한 매입채무가 일시적으로 증가하면서 1분기말 현재 회사의 부채비율은 94.1%로 지난해말 수준보다 높아진 상태다. 유동비율은 2013년 79.8%, 2014년 120.9%, 2015년 199.3%, 2016년 242.2%, 2017년 1분기 168.2% 등이다.

다만, 유동자산 중 매출채권 비중이 현금보유비중보다 크게 높은 것은 투자자들이 매출채권회전율 추이를 눈여겨 볼 필요가 있다. 올 1분기 현재 유니테스트의 유동자산 989억원 중 60%가량이 매출채권으로 계상돼 있다. 반면 현금 보유액은 83억원으로 10%미만이다. 이에 따라 급격한 수요가 발생할 경우 일시적으로 돈을 꿔다가 원자재를 구입해야 하는 한계를 가질 수 있다. 별도의 금융비용과 재무안전성이 흔들릴 수 있는 셈이다. 매출채권회전율은 매출채권이 현금화되는 속도를 말한다. 낮을수록 매출이 빠르게 현금화되기 때문에 현금흐름이 양호해진다. 반면 길어지면 대손상각 등 별도의 장부상 비용이 발생할 수 있고 현금흐름을 저해하기 때문에 부채 증가 등으로 이어질 수 있다.

![韓 시장 노리는 BYD 씰·아토3·돌핀 만나보니…국내 모델 대항마 가능할까 [모빌리티]](https://img.etoday.co.kr/crop/140/88/2106689.jpg)

!["팬분들 땜시 살았습니다!"…MVP 등극한 KIA 김도영, 수상 소감도 뭉클 [종합]](https://img.etoday.co.kr/crop/140/88/2107163.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2107187.jpg)

![[오늘의 주요공시] 삼성물산·HJ중공업 등](https://img.etoday.co.kr/crop/85/60/2107252.jpg)

![[급등락주 짚어보기] 제이씨현시스템, 4조 투자 'AI 컴퓨팅센터' 구축에 상한가](https://img.etoday.co.kr/crop/85/60/2107170.jpg)

![[장외시황] 엠앤씨솔루션, 수요예측 실시](https://img.etoday.co.kr/crop/85/60/2107171.jpg)

![[종합] 코스피 0.55% 하락 마감…코스닥 0.53%↓](https://img.etoday.co.kr/crop/85/60/2107159.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2107187.jpg)

![종합부동산세 발송 시작 [포토]](https://img.etoday.co.kr/crop/300/190/2107226.jpg)