두산엔진이 매각과정에서 분리될 계열사 지분들을 두산그룹 내 상장사로 합병시키는 방안을 검토 중이다. 몸값 인하를 통해 매각을 성사시키면서 계열사 지분을 비용이나 잡음 없이 인수하기 위한 전략으로 풀이된다.

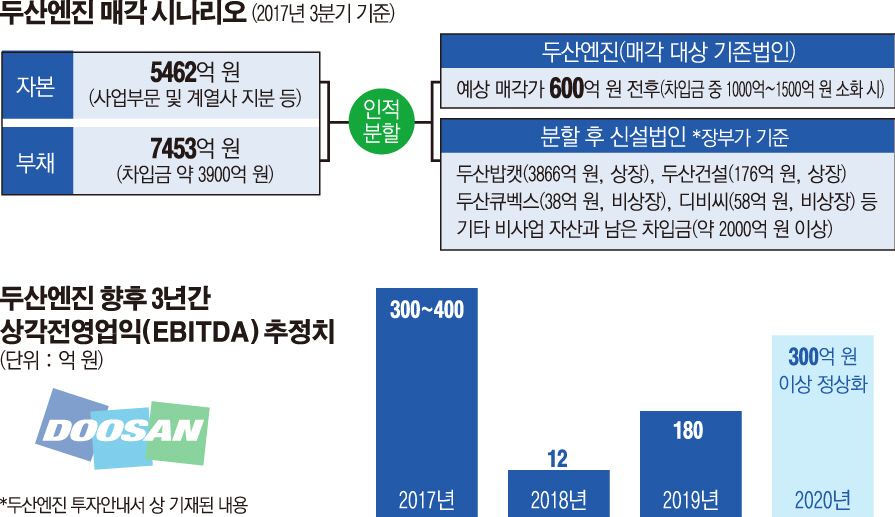

23일 IB업계 관계자에 따르면 두산엔진과 매각주관사 CS는 인적분할을 통해 두산엔진의 사업회사 이외 자산은 신설회사에 남긴 후 그룹 내 상장사에 합병시키는 방안을 검토 중이다. (주)두산 또는 두산중공업이 합병 대상 법인으로 유력한 상황이다.

상장사로의 합병이 검토된 것은 두산엔진이 주로 지분을 보유한 계열사들 역시 상장사라는 점에서다. 두산엔진은 지난해 3분기 말 기준 두산밥캣 지분 10.55%, 두산건설 지분 5.27%를 보유하고 있다. 장부가 기준으로 4000억 원이 넘는 규모다. 인적분할 이후 경영권도 없는 회사에 이들 상장사 지분을 그냥 남겨두거나 신설회사를 단독으로 상장시킬 수는 없는 상황이다. 이에 (주)두산 또는 두산중공업으로의 합병을 통해 지분을 소화하게 될 것으로 관측된다.

두산그룹이 인수자들의 부담을 낮추기 위해 계열사 지분 인수까지 제안한 상황이지만 매각 진행은 녹록지 않은 상황이다. 엔진 사업의 성격상 글로벌 해운업과 조선업 시장의 영향을 순차적으로 받는 상황에서 우선 내년도 영업이익이 거의 없을 것으로 추정된다. 최근 조선업황이 어느 정도 회복됐다는 데는 이견이 없지만 당장 지난해 조선소 수주는 저점을 찍었기 때문이다. 엔진사업은 조선업황을 1년~1년 반 정도 후행한다. 이에 지난해 조선소들의 부실한 수주 실적이 내년과 내후년 엔진 매출 감소로도 이어진다.

두산그룹은 투자안내서에 이미 이러한 내용을 알렸다. 매각자 측은 지난해 상각전영업이익(EBITDA)은 400억 원에 가까울 것으로 제시했지만 올해 EBITDA는 12억 원에 불과하다고 추정했다. 2019년 역시 180억 원 수준에 그칠 것으로 내다봤다. 조선업 수주 부진으로 인한 여파는 2020년이 돼서야 정상화될 것이라고 진단한 상황이다.

특히 경쟁기업인 현대중공업의 공격적인 영업도 예비인수자들에게 실질적인 부담 요소가 되고 있다. 두산엔진의 과거 주주이기도 했던 대우조선해양과 삼성중공업은 엔진 수요를 두산엔진에서 모두 충당해 왔다. 그러나 최근 현대중공업이 회사 분할 후 저가격 영업에 나서면서 당장 내년 12억 원 수준으로 예측한 영업익마저 내지 못할 수 있다는 우려가 나오고 있다.

올해부터 조선업 수주가 다시 회복된다고 해도 국내 조선소들이 과거 전성기만큼 수주를 회복하기 어렵다는 점도 부담으로 작용하고 있다. LNG, LPG, 초대형 컨테이너선 등 고부가가치 선박 수주는 여전히 국내 조선소가 유리하지만 벌크선 등 저부가가치 선박은 중국 조선소에서 상당 부분 소화하고 있기 때문이다.

이에 두산중공업에서 현재 실사를 진행 중인 예비인수자 4곳은 관련업계 전략적투자자(SI) 또는 이를 뒤에 업은 재무적투자자(FI)가 아닌 FI 단독인 곳이 대부분으로 알려졌다. 두산엔진이 계열사 지분을 가져가면서 상대적으로 매각가가 낮아진 점을 보고 인수를 검토 중인 곳 들이다. 두산엔진의 지난해 EBITDA를 약 300억 원으로 보고 총차입금 중 1000억~1500억 원을 인수자가 소화하더라도 매각가는 600억 원 내외에 그칠 것으로 분석된다.

![[단독] "고정금리 주담대 늘리려"…은행 새 자금조달 수단 나온다[한국형 新커버드본드]①](https://img.etoday.co.kr/crop/140/88/2213721.jpg)

![인도 18곳에 깃발…K-금융, 수출입 넘어 현지화로 판 키운다 [넥스트 인디아 下-②]](https://img.etoday.co.kr/crop/140/88/2270308.jpg)

![[AI 코인패밀리 만평] 커피값 또 오르겠네](https://img.etoday.co.kr/crop/140/88/2270302.jpg)

![캐즘 돌파구 대안으로…전기차 공백 메우기는 ‘한계’ [K배터리, ESS 갈림길]](https://img.etoday.co.kr/crop/140/88/2269002.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![[오늘의 핫이슈] 일본 12월 기준금리 결정](https://img.etoday.co.kr/crop/85/60/2270449.jpg)

![[글로벌 주요 증시 ] 美 뉴욕 증시 3대 지수 상승 마감](https://img.etoday.co.kr/crop/85/60/2270448.jpg)

![[채권전략] 국내 채권시장, 강세 마감⋯환율 진정·저가매수 유입](https://img.etoday.co.kr/crop/85/60/2268059.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

!['통일교 특검'으로 뭉친 국민의힘-개혁신당 [포토로그]](https://img.etoday.co.kr/crop/300/190/2269538.jpg)