지난해 실적 부진에 올해 남북관계 개선이 겹치며 하락세를 지속하던 방위산업 관련 주가가 해외 수주를 모멘텀으로 반등에 성공할지 주목된다.

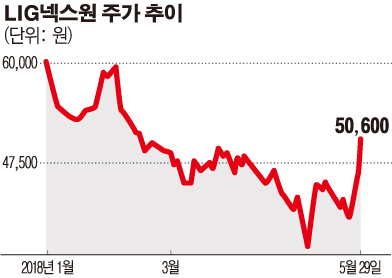

29일 LIG넥스원은 전 거래일 대비 4350원(9.41%) 오른 5만600원에 거래를 마쳤다. LIG넥스원은 이달 24일부터 4거래일 연속 상승했다. 같은 방산주인 한화에어로스페이스는 이날 12.10% 상승했고, 한국항공우주도 4.48% 올랐다.

이날 일부 종목을 제외하고 남북경협주로 묶인 건설·철강·전선 관련 종목들이 하락한 영향도 있지만, 최근 방산주 주가 하락이 과도하다는 인식이 크게 작용했다는 분석이 나온다. 여기에 남북관계가 개선돼도 고도화된 무기체계에 대한 수요는 오히려 늘어날 것이라는 분석도 긍정적인 영향을 미친 것으로 풀이된다.

유재훈 NH투자증권 연구원은 “군비 축소가 진행되더라도 상비군 유지를 위한 전력 운영비가 줄어들 수는 있지만, 방산업체 매출로 직결되는 방위력 개선비는 무기체계 첨단화 및 현대화를 위한 필요성이 대두되며 오히려 증액될 가능성이 크다”라고 내다봤다.

지난해 부진했던 실적도 올해 해외 수주 확대로 개선될 것이라는 분석이다. LIG넥스원은 지난해 4분기 신규 개발사업과 관련된 대규모 충당금 손실을 기록하며 645억 원의 영업손실을 냈지만, 올해 1분기 85억 원의 영업이익을 기록하며 흑자전환에 성공했다.

LIG넥스원은 한국형 미사일방어체계의 핵심인 유도무기를 독점 공급하고 있다. 특히 올해 중동 및 인도지역에서 유도무기 수주가 확대될 것이라는 전망도 나오고 있다. 이에 증권업계는 지난해 1조700억 원에 그쳤던 LIG넥스원의 신규 수주 규모가 올해 2조5000억 원까지 증가할 것이라고 예상하고 있다.

한국항공우주는 지난해 2~4분기 연속 영업손실을 기록했지만, 올해 1분기 410억 원의 영업이익을 기록했다. 특히 다음달 말로 예상되는 미국 고등훈련기(APT) 교체사업의 수주 가능성을 주목해야 한다는 관측이 나오고 있다. 현재 기종 선정에는 ‘록히드마틴-한국항공우주’ 컨소시엄과 ‘보잉-사브’ 컨소시엄이 경쟁하고 있다. 기존 훈련기(T-38) 350대를 전면 교체하는 해당 사업의 규모는 약 17조 원으로 추정된다.

이상현 IBK투자증권 연구원은 “우선교체 기종으로 선정되면 한국항공우주가 체계개발(2018~2021년)에 따라 인식하는 수주 규모는 3770억 원으로 예상된다”면서 “이어 2022~2033년에는 양산 계약에 따라 7조 원 내외의 수주가 가능할 것”이라고 내다봤다.

이밖에 올해 1분기 335억 원의 영업손실을 기록한 한화에어로스페이스의 경우 2분기부터 아랍에미리트(UAE)와 에스토니아 등에서 자주포 수주 증가가 기대되며 흑자로 돌아설 것이라고 증권가는 보고 있다.

이로 인해 일어나는 모든 책임은 투자자 본인에게 있습니다.

![최가온 첫 금메달·임종언 동메달…오늘(13일)의 경기 일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2295754.jpg)

![OTT에 밀리고 ‘천만영화’ 실종[K-극장에 켜진 경고등]](https://img.etoday.co.kr/crop/140/88/2295692.jpg)

![서쪽 짙은 안개·수도권 미세먼지 ‘나쁨’…낮밤 기온차 커 [날씨 LIVE]](https://img.etoday.co.kr/crop/140/88/2294602.jpg)

![삼성전자, ‘18만 전자’ 시대 개막…세계 최초 ‘HBM4’ 양산해 시장 선점 [종합]](https://img.etoday.co.kr/crop/85/60/2295463.jpg)

![[특징주] SK이터닉스, KKR로 매각 소식에 27%↑](https://img.etoday.co.kr/crop/85/60/2294533.jpg)

![삼성전자, '18만전자' 돌파…지금이 고점일까 [찐코노미]](https://img.etoday.co.kr/crop/300/170/2295878.jpg)

![노원기차마을, 설연휴 이탈리아로 떠나는 '상상 여행' [한컷]](https://img.etoday.co.kr/crop/300/190/2295633.jpg)