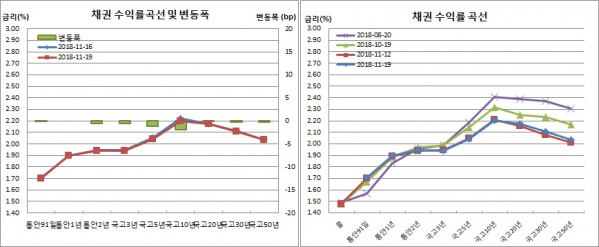

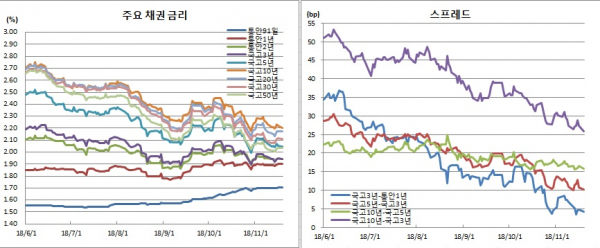

채권시장은 강세로 거래를 마쳤다. 10년구간을 중심으로 한 장기물이 상대적으로 강해 일드커브는 플래트닝됐다. 이에 따라 국고10년물과 3년물간 금리차는 2년만에 최저치를 경신했다.

주말사이 미국채가 연준(Fed) 인사들의 비둘기파적(통화완화적) 언급에 강세를 보인 영향을 받았다. 외국인도 국채선물 매수에 나섰다.

다만 초장기물과 단기물은 상대적으로 약했다. 초장기물은 새 국제보험회계기준(IFRS17) 도입 1년 유예와 이에 따른 신(新) 지급여력제도(K-ICS) 시행 연장 가능성에 보험사 매수세가 약했다. 단기물은 이달말로 다가온 한국은행 금융통화위원회 기준금리 결정과 연말을 앞두고 일부 기관들이 북클로징에 나선 것이 영향을 미쳤다.

채권시장 참여자들은 당분간 시장을 이끌 재료가 없다고 전했다. 30일 금통위까지 제한적인 강세 흐름을 이어갈 것으로 봤다.

반면 연준의 금리인상 속도조절이 원화채권에는 호재가 아닐 것이라는 주장도 나왔다. 그간 연준 금리인상과 미국채 금리 상승에 국내 주식시장이 크게 출렁였다는 점에서 이같은 재료는 오히려 국내 주식시장 호재로 작용할 가능성이 높기 때문이다. 이 경우 한은의 11월 금리인상과 맞물려 금통위 후 약세장으로 바뀔수 있다고 봤다.

한은 기준금리(1.50%)와 국고3년물간 금리차는 44.2bp로 좁혀졌다. 10-3년간 스프레드도 1.4bp 줄어든 25.9bp로 2016년 11월3일 25.1bp 이후 가장 낮았다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 사흘만에 하락반전해 99.4bp를 보였다.

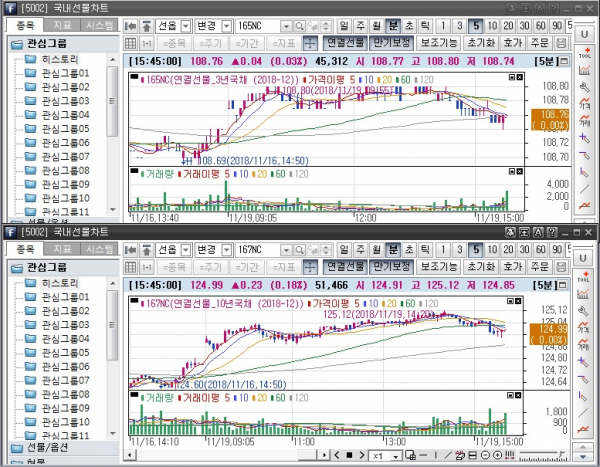

미결제는 1355계약 늘어난 35만1702계약을 보인 반면, 거래량은 3만3483계약 감소한 4만5312계약이었다. 원월물 미결제 100계약을 합한 합산 회전율은 0.13회에 머물렀다.

매매주체별로는 외국인이 1115계약 순매수해 나흘연속 매수세를 이어갔다. 누적순매수 포지션 추정치는 21만3343계약으로 9월18일 21만4025계약 이후 2개월만에 최고치를 경신했다. 반면 금융투자는 1744계약 순매도해 사흘만에 매도세를 보였다.

12월만기 10년 국채선물은 지난주말보다 23틱 상승한 124.99로 거래를 마쳤다. 장중 고점은 125.12, 저점은 124.85였다. 장중변동폭은 27틱에 머물렀다.

미결제는 642계약 증가한 10만9502계약을 보인 반면, 거래량은 1만2950계약 줄어든 5만1466계약이었다. 회전율은 0.47회였다.

매매주체별로는 외국인이 2521계약 순매수하며 이틀째 매수세를 이어갔다. 이는 또 10월22일 3081계약 순매수 이후 한달만에 일별 최대 순매수 기록이다. 반면 금융투자는 1799계약 순매도해 이틀연속 매도대응했다.

현선물 이론가는 3선과 10선 각각 고평 2틱씩을 기록했다.

그는 이어 “다양한 변수들이 있겠지만 시장을 끌고 갈만한 주제가 약하다. 당분간 제한적인 강세 흐름이 이어질 것으로 보인다”고 예측했다.

외국계은행의 한 채권딜러는 “금통위를 앞두고도 시장이 별로 두려워하지 않는 느낌이다. 금리인상 가능성을 높게 보지만 비둘기파적일 것이라는 예상들이 많아 채권을 팔거나 숏에 대한 두려움이 있는 것 같다”며 “오늘 장은 미국채 금리 하락이 영향을 미쳤다. 외국인도 크진 않지만 국채선물을 샀다. 다만 10년물 기준 연저점은 2.17~2.18%에 가까워지자 추가 강세는 막히는 모습이었다. 초장기물 역시 IFRS17 도입 연기에 보험사들이 한 숨 돌리면서 매수세가 약했다”고 말했다.

그는 이어 “금통위까지 강세 분위기가 이어진다면 오히려 금통위 후 약세장으로 돌변할 수 있다는 판단이다. 어쨌든 금리인상이면 단기물이 오를 수밖에 없기 때문”이라며 “연준 금리인상 속도조절 가능성에 따른 미국채 강세 역시 국내 주식시장 호재로 반응할 수 있다. 이 경우 오히려 원화채권시장엔 악재로 작용할 수 있다”고 전망했다.

![[단독] 한국피자헛 ‘새 주인’에 케이클라비스인베·윈터골드PE](https://img.etoday.co.kr/crop/140/88/2293889.jpg)

![연휴 앞둔 인천공항이 불안한 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2295544.jpg)

![[급등락주 짚어보기] 오리엔트바이오 상한가…반도체·엔비디아 협력 기대 확산](https://img.etoday.co.kr/crop/85/60/2295562.jpg)

![[오늘의 주요공시] 카카오·삼양사·펄어비스 등](https://img.etoday.co.kr/crop/85/60/2292185.jpg)

![AI 거품론 뚫고 5500도 뚫은 코스피⋯삼성전자 신고가 찍고 ‘18만 전자’ 눈앞 [종합]](https://img.etoday.co.kr/crop/85/60/2295522.jpg)

![[장외시황] 코스모로보틱스, 증권신고서 제출](https://img.etoday.co.kr/crop/85/60/2295533.jpg)

![명절 최대 고민은…男 '양가 일정 조율'·女 '지출 부담' [데이터클립]](https://img.etoday.co.kr/crop/300/170/2295553.jpg)

![코브라 헬기 추락, 장희성·정상근 준위 영결식 '애도 물결' [포토]](https://img.etoday.co.kr/crop/300/190/2295427.jpg)