14일 관련 업계 따르면 최근 신 회장은 FI 연합에 △ABS 발행을 통한 유동화 △FI 지분 제3자 매각 △기업공개(IPO) 후 차익 보전 방안을 제시했다. 1순위 카드는 FI지분 29.34%를 기초자산으로 한 ABS 발행이다. 신 회장이 특수목적법인(SPC)을 세우고 FI가 들고 있는 주식 600만 주를 이전받은 뒤, ABS를 발행해 풋옵션 대금을 마련하는 것이다. 신 회장은 경영권을 지킬 수 있고 FI는 투자금을 회수할 수 있다.

증권사 한 관계자는 “보험사에서 ABS를 발행하는 것도 이례적인데, 주식을 기초자산으로 ABS를 찍는 건 더 흔치 않은 일”이라며 “가격변동이 큰 주식으로는 구조화가 어렵기 때문”이라고 설명했다.

이어 “ABS는 원리금 지급 능력을 높이기 위해 하자담보책임, 신용공여약정 등의 신용 보강을 한다”며 “만약 투자자를 끌어모으기 위해 신 회장이 총수익스와프(TRS)에 나선다면 나중에 또 다른 걸림돌이 될 수 있다”고 지적했다.

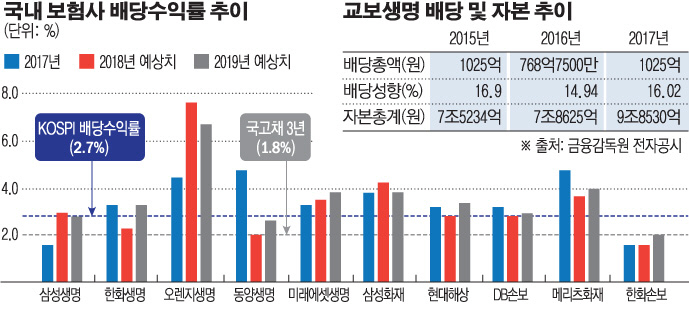

이런 난제를 해결하고 ABS 발행에 성공한다 하더라도 넘어야 할 산은 여전하다. 투자자들에게 줄 배당금이 문제다. 상장 생명보험사의 최근 2년(2016~2017년) 평균 배당성향은 38.5%이다. 삼성생명이 39.6%이고 △한화생명 23.5% △오렌지라이프 63.6% △동양생명 31.1% △미래에셋생명 34.7% 등이다. 교보생명(15.4%)보다 적게는 두 배에서 많게는 세 배 가까이 차이가 난다. 더구나 삼성생명은 2021년까지 배당성향을 50%까지 끌어올리겠다고 약속했다.

업계 관계자들은 투자자를 끌어모으려면 배당 매력을 어필해야 하는데 쉽지 않다고 말한다. 새 회계기준(IFRS17)을 앞두고 올해 생보업계의 마이너스 성장이 우려되는 상황에서 무리하게 배당 여력을 늘리면 자본 압박을 받을 수 있다는 설명이다. 교보생명 관계자는 “신지급여력제도(K-ICS·킥스) 기준이 완화되고 있어 배당을 줄 재무적 여력은 충분하다”고 말했다.

시장의 우려가 커지자 금융당국도 상황을 예의주시하고 있다. 금융감독원 관계자는 “구체적인 협상 방안이 나오지 않아 뭐라 말을 하긴 어렵다”면서도 “지배구조 변화를 포함해 자본건전성 악화, 고객에게 미칠 영향 등에 대해 지켜보고 있다”고 말했다.

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)